働き方改革により副業解禁が本格化し、副業をする人、これからしようと検討している人は増えています。副業のほうは確定申告が必要なのか、どのようにすればよいのか、悩むこともあるでしょう。そこで今回は、副業で確定申告が必要となる条件や、副業における確定申告の仕方などを解説します。

副業で確定申告が必要となる条件

給与所得者の場合、給与以外の所得金額が合計20万円を超える収入になると確定申告が必要です。副業を複数行っている場合、一つのところで20万円超ではなく、すべての収入の合算であるため注意してください。副業の種類としては以下のようなものがあります

・アルバイト

・株式投資

・アフィリエイト

・クラウドソーシングなどからの個人受注

・家賃収入

・衣服や雑貨、家電などの資産の売却

・自家用車の貸し付け

・ホームページ作成、ベビーシッターなど役務の提供

・FXや暗号通貨の売却

・競馬などの公営競技の払戻金

本業以外に上記のような収入がある場合、「副業としての収入がある」とみなされます。

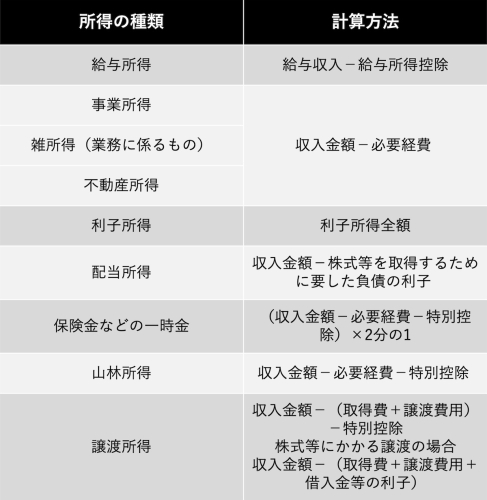

所得金額の計算方法

所得金額の計算方法は所得の種類によって異なります。主な所得の種類と所得金額の計算方法は以下のとおりです。

このように、所得金額は収入そのままの金額ではなく、必要経費や該当する控除などを差し引いた額になります。その結果、所得の合計が20万円を超えなければ、確定申告の必要はありません。

20万円以下でも住民税の支払いは発生する

副業収入の所得合計が20万円以下であれば、所得税や社会保険料などの支払いは必要なく、確定申告もしなくて済みます。しかし、住民税は副業で20万円以下の収入だったとしても、住民票がある自治体に対して申告が必要です。申告方法はそれぞれの自治体で異なるため、公式ホームページ等で調べてみてください。

所属企業を通して住民税を支払いたくない場合は、確定申告書の「自分で納付」にチェックをして、副業分の住民税は自分で納めるようにしましょう。

源泉徴収されている人は確定申告をしたほうがよい場合も

所得金額の合計が20万円以下なら確定申告の必要はありません。しかし、あらかじめ10.21%の所得税を引かれた額を報酬として支払われているときは、確定申告したほうがよいでしょう。

合計所得金額が20万円以下なのに源泉徴収されているということは、払わなくてもよい税金を払っている状態です。そのため、確定申告をして正しい所得税額を精算すれば、納めすぎた所得税額が還付される可能性があります。

本業が給与所得で副業が雑所得のときの確定申告

雑所得とは、給与所得、利子所得、配当所得などに当たらない、その他の所得のことをいいます。具体的にいうと、公的年金や原稿料、シェアリングエコノミーなどで得た収入のことです。

使用する申告書は、給与所得者が使用する確定申告書Aです。Bは個人事業主が青色申告をするときなどに使用します。

雑所得は、自分で1年間の合計収入金額や必要経費を計算して記入します。クレジットカードでの支払いや後払いなどで、実際に入出金が実現したときと発生したときでズレが生じることもありますが、実現したときで計上してください。

本業である給与の分は、会社からもらった源泉徴収表を参考にして入力しましょう。

本業も副業も給与所得のときの確定申告

給与所得者は年末調整をしますが、年末調整は2ヶ所では行えないため、副業分は確定申告をしなければなりません。給与所得のみであっても、副業として複数の収入があり、その所得合計が20万円を超えるときは確定申告をしましょう。

給与所得による副業の確定申告も、雑所得のときと手順は同じです。確定申告書に必要事項を記入し、必要書類を添付して提出します。副業の給与所得を申告するときは、勤務先から得られた源泉徴収票を使用します。給与所得は雑所得のように経費を計上することはできません。

副業が事業規模になったときの確定申告

副業を事業目的で行うようになったとき、もしくは副業により得られる収入が不動産所得や山林所得の場合は、次のように確定申告をしてください。

青色申告か白色申告か決める

開業届を出して事業を始めるときに、まず青色申告か白色申告にするのか決めます。どちらにするかで帳簿の付け方が変わるため、事業開始時に決めるようにしてください。

青色申告は、最大65万円の青色申告特別控除を受けられることが大きなメリットです。ただし、そのためには複式簿記により記帳し、電子帳簿保存もしくはe-Taxによる電子申告が必要です。

白色申告にはこのような特別控除はありませんが、複式簿記による正規の簿記の原則による記帳をしなくても済みます。

青色申告の場合にする場合は「青色申告承認申請書」が必要

青色申告をする場合は「青色申告承認申請書」を事前に提出しなければなりません。また、事業所得や不動産所得、山林所得による収入がある人のみが利用できることから、開業届の提出は必須です。青色申告を予定しているときは、開業届の提出とともに青色申告承認申請書を税務署に提出しておきましょう。

青色申告承認申請書は国税庁のサイトからダウンロードして、自宅で印刷して利用することも可能です。

収入や経費を帳簿につける

事業所得や不動産所得、山林所得がある人は、雑所得とは違い、収支を帳簿につけます。

青色申告にする場合は、複式簿記による記帳が必要です。複式簿記による記帳は専門知識が必要ですが、会計ソフトなどを利用すると簡単にできます。収入や経費が発生したときに記録しておきましょう。

確定申告書を作成し提出する

作成した帳簿をもとに確定申告をします。給与所得以外の収入の人が使用するものは確定申告書Bです。必要事項を記入し、免許証などの必要書類を添えて提出しましょう。e-Taxであれば自宅から確定申告をできます。

まとめ

給与所得者が副業をする場合、必要経費や控除を差し引いた合計所得金額が20万円を超えると、確定申告が必要になります。

ただし、所得金額が20万円以下であっても、源泉徴収により納めなくてもよい所得税を納付している人は、確定申告をしたほうがよいでしょう。還付金を得られる可能性があります。

副業の確定申告では、給与所得者は源泉徴収票、そのほかは自分でつけた帳簿などを参考にし、収支を申告してください。