2022年10月より企業型DCとiDeCoの同時加入が解禁となり、これをきっかけにiDeCoに興味が出た人もいるのではないでしょうか?iDeCoの基本的な仕組みと企業型DCとの違いなどを確認します。

1.iDeCoは老後のための資金を準備する積立年金制度

そもそもiDeCoとはどのような制度でしょうか?

iDeCoは、老後のための資金を準備するための積立年金制度です。自分で掛金を積立(拠出)して、定期預金や投資信託などで運用し、原則60歳以降に受け取ることができます。あくまでも老後のための資金準備制度なので、原則途中で引き出すことができません。

iDeCoの主なポイントを見てみましょう。

■ポイント1:拠出時・運用時・受取時3つの段階で税金が優遇される

掛金として拠出した金額は、全額所得控除(小規模企業共済等掛金控除)を受けられるので所得税・住民税が安くなります。例えば、毎月1万円の掛金の場合、所得税(10%)、住民税(10%)とすると年間2.4万円も節税できる、ということです。

また、通常、運用収益に対しては20.315%も税金がかかりますが、iDeCoでは運用収益に対して税金はかからない(特別法人税(積立金に対し年1.173%)は課税が凍結中)ので効率的な運用が可能です。さらに、60歳以降、資金を受け取る際には、一時金で受取る際には退職所得控除、年金で受取る際には公的年金等控除を受けられるので支払う税金が安くなります。

■ポイント2:将来の受取金額は自分の運用次第

運営管理機関(金融機関や保険会社等)が提示している金融商品の中から、自分で運用商品を選んで積立運用します。将来の受取金額は運用次第でかなり変わるので、積極的に増やしていきたいのか、税メリットだけでいいので安定的に運用したいのか、自分の考え方やリスク許容度に合わせて商品を選ぶことが大切ですね。

■ポイント3:ライフプランに合わせて受給方法や受給時期を選べる

iDeCoは老後のための資金を準備する制度なので、原則、60歳まで途中で引き出しができません。iDeCoで運用した資産は原則、60歳以降75歳までの自分で決めた時期から受け取ることができます。また、受取方法も一時金、年金(5年以上20年以下)と、自分の家計に合わせて選べます(運営管理機関によっては、年金と一時金を組み合わせて受け取ることも可能)。

受給方法によって税金のかかり方が違う点、年金で受け取る場合には受給のたびに振込手数料がかかる点なども踏まえて、総合的に考えて選びましょう。

また、転職した場合には、転職先の企業型DCやiDeCo(転職先にDCがない場合)に資産を持ち運ぶことができます。また、専業主婦(夫)や公務員や自営業者になった場合でもiDeCoに持ち運ぶことができるなど、将来どんな属性になった場合でも自分の年金づくりができるような制度となっています。

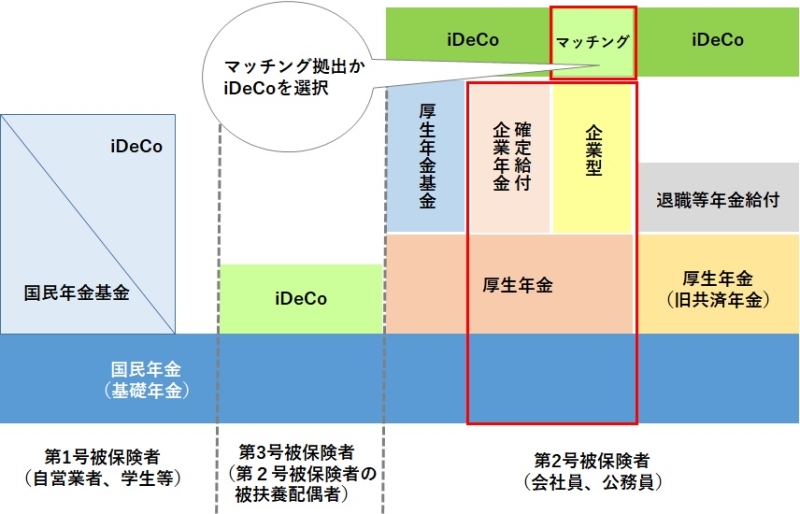

2.iDeCoは基本的には誰でも利用できるようになった

では、iDeCoは誰が利用できるのでしょうか? 以前はiDeCoに加入できるのは自営業者など一定の人に限定されていましたが、2017年1月から自営業者や会社員、公務員、専業主婦(夫)などに加入対象範囲が拡大し、国民年金保険料の免除者など一定の人を除いてほとんどの人が65歳未満まで加入できるようになりました。

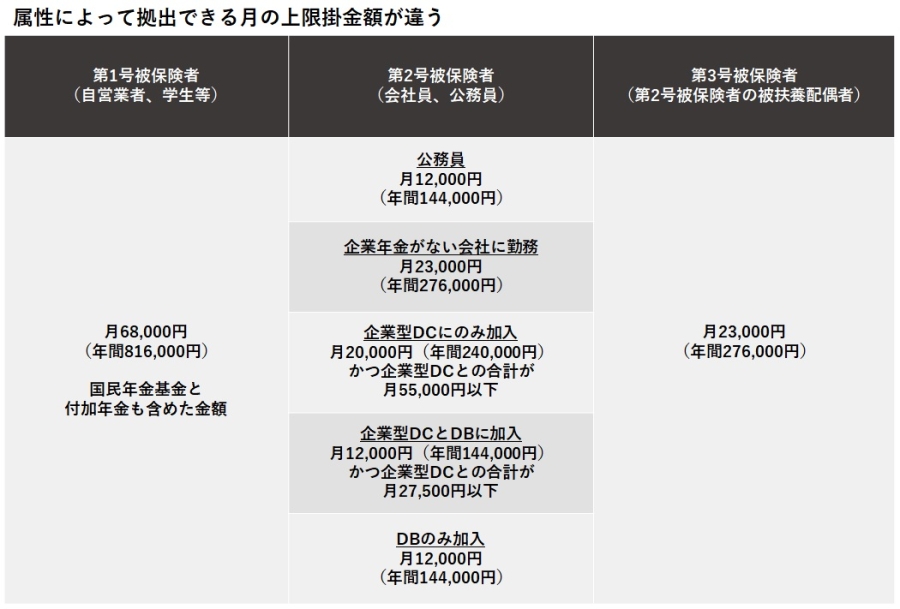

ただし、属性によって拠出できる金額が異なり、特に第2号被保険者の場合には勤務先の退職給付制度によっても変わるので注意が必要ですね。なお、掛金は12月分の掛金から翌年11月分の掛金の間に1回限り変更することができます。途中で中断することもできるので、自分のお財布事情に合わせて無理なく積立することが可能です。

また、これまでは60歳までしかiDeCoには加入できませんでしたが、60歳定年退職後も、再雇用などで働き続きる人も増えていることを背景に、2022年5月に法改正されました。この法改正により、公的年金の被保険者(厚生年金の被保険者や国民年金の任意加入している人)であれば、65歳まで加入して掛金を拠出し、積立運用ができるようになりました。

後述する企業型DCでは、「規約で加入は60歳まで」と決められている会社が多く、そのようなケースでは会社を退職した後は掛金を出すことができません。しかし、例えば定年退職後に再雇用で働くケースでは、iDeCoに加入すれば65歳になるまで掛金を出して非課税メリットを受けながら積立運用を続けられるようになった、ということです。

60歳以降も厚生年金に加入して働き続けたいという人には朗報ですね。ただし、すでに60歳までに国民年金に40年間加入して保険料を納付した期間が480月ある自営業者は国民年金にもう加入できないため、現時点では、iDeCoも60歳までしか加入できません。

3.企業型DCは会社が掛金を出してくれる制度

皆さんの中には会社でDCが導入されていて、会社の確定拠出年金制度(企業型DC)に加入している人もいるかもしれません。iDeCoと企業型DCの大きな違いは、「誰が掛金を拠出するか?」「事務管理手数料などのコストを誰が負担するのか?」という点です。

iDeCoでは加入者本人が掛金を拠出して手数料も本人が負担しますが、企業型DCは勤務先の会社が掛金を拠出し、手数料も会社が負担してくれます。

会社が拠出する掛金額は会社が規約で決めますが、勤続年数や資格等級等で決められているのが一般的です。企業型DCに加入している人は、自分の会社の掛金額は定期的にチェックしておきましょう。

なお、企業型DCの中には、給与や賞与の一部をDCの掛金として拠出するか、給与や賞与支給時に受け取るか選択する「加入選択型」の制度(ライフプラン積立金制度、ライフプラン支援金制度など)もありますが、ここでは内容は割愛します。

4.2022年10月からは企業型DCとiDeCoは同時に加入できるようになった

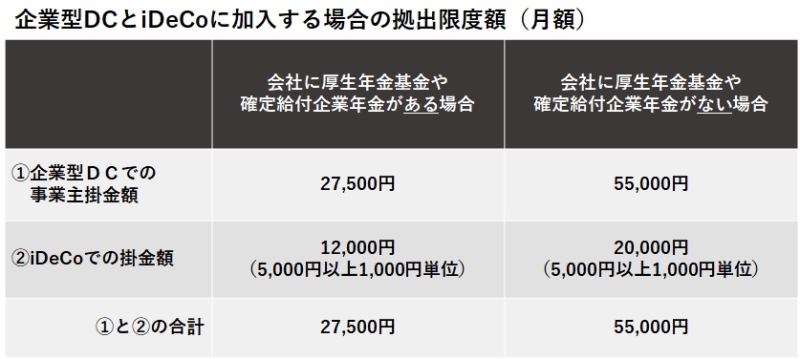

これまでは、iDeCoとの併用を認めることを企業年金の規約で定めない限り、iDeCoに加入できませんでしたが、基本的には企業型DCに加入している人も、同時にiDeCoに加入して掛金を出して積立運用ができるようになりました。ただし、会社が拠出する掛金とiDeCoで拠出する掛金の合計額には以下のように制限があります。

例えば、会社に厚生年金基金や確定給付企業年金がある場合、

会社の掛金:月20,000円 ⇒ iDeCoでは、月7,000円まで拠出可能

一方で、会社に厚生年金基金や確定給付企業年金がない場合、

会社の掛金:月20,000円 ⇒ iDeCoでも、月20,000円まで拠出可能

ということです。会社の退職給付制度の内容によって、拠出できる上限金額は異なるので、チェックしてみましょう。

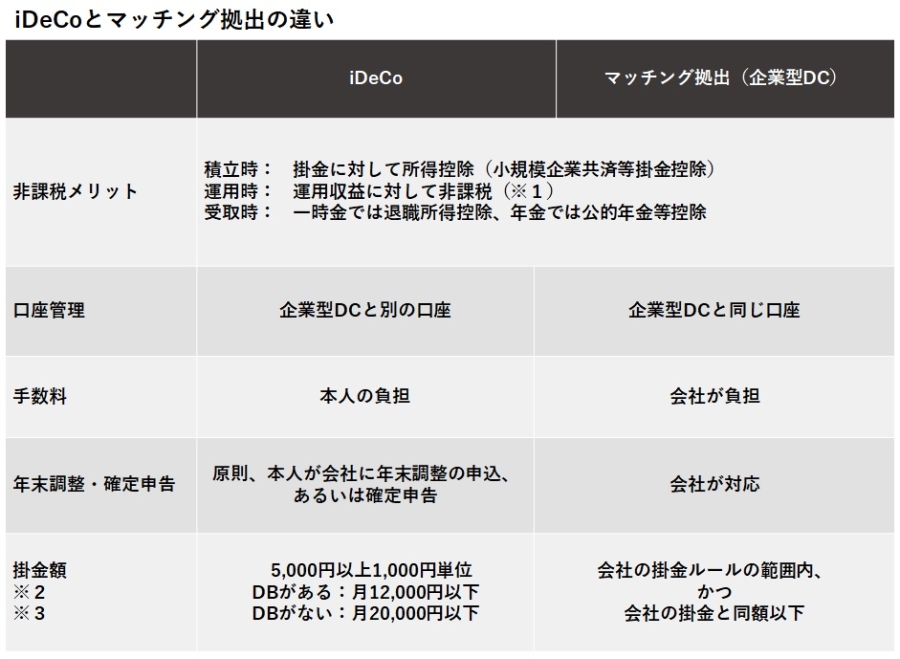

また、マッチング拠出とiDeCoは同時に利用することはできないので、マッチング拠出制度が導入されている会社に勤務している人は、マッチング拠出かiDeCoのどちらかを選んで利用することになります。

マッチング拠出とは、会社の掛金に給与天引きで自分の掛金を上乗せできる制度です。

例えば、勤務先の退職給付制度が「確定給付企業年金と企業型DC(マッチング拠出あり)」の2種類の年金制度で構成されていれば赤枠の部分に該当し、任意にマッチング拠出かiDeCoを選択して老後の積立をすることができるわけですね。

5.iDeCoとマッチング拠出はどっちがトク?

では、マッチング拠出が導入されている会社において、iDeCoとマッチング拠出のどちらがトクなのでしょうか? 税制メリットは同じなので、より多く積み立てることができる制度の方が税制メリット上は有利となります。

例えば、会社に厚生年金基金や確定給付企業年金がある場合、

会社の掛金:月5,000円

⇒ iDeCoでは、月12,000円まで拠出可能、マッチング拠出では月5,000円まで

したがってこのケースではiDeCoの方が税制メリット上はおトクということです。

会社の掛金:月13,000円

⇒ iDeCoでは、月12,000円まで、マッチング拠出では13,000円まで

なので、今度はマッチング拠出の方がおトクということです。

一方で、会社に厚生年金基金や確定給付企業年金がない場合、

会社の掛金:月20,000円

⇒ iDeCoでもマッチング拠出でも月20,000円まで拠出可能ですが、iDeCoでは手数料が本人負担、年末調整などの手続きも自分で行うことを考えると、どうしてもiDeCoで運用したい商品があるのでなければマッチング拠出の方が有利といえるでしょう。

このように、iDeCoとマッチング拠出のどちらがおトクなのかは、会社の制度や会社の掛金額によっても異なるので要チェックですね。

※2 2024年12月の法改正では、上記の基準額は変わる可能性があります。

※3 いずれも、DBがある場合には会社の掛金との合計が月27,500円以内、DBがない場合には会社の掛金との合計が月55,000円以内

なお、収納手数料(月105円)とiDeCoに加入する際の手数料はどの運営管理機関でもかかりますが、事務委託手数料と運営管理手数料は一定の条件を満たせば0円という運営管理機関もあります。手数料の低い運営管理手数料を選択するなど工夫することでデメリットを抑えることは可能です。

6.iDeCoを始めるには?

iDeCoに加入するには、自分で選んだ運営管理機関に申し出て手続きをします。運営管理機関によっては、WEBで加入手続きを完了させることもできます。加入するまでのおおよその流れも確認しておきましょう。

1. 自分の会社の退職給付制度を確認したうえで、自分が拠出できる掛金額をチェック

2. 家計や貯蓄の見直しをしたうえで、掛金額を決める

3. 自分の投資経験やリスク許容度を踏まえて、投資方針を決める

4. 運営管理機関を決めて申し込み(不備がなければ1~2ヶ月程度で手続き完了)

手続きには運営管理機関から「加入申出書」をもらって提出しますが、運営管理機関によってはWEBで加入手続きを完了させることもできます。なお、手続きには本人確認資料、会社員や公務員などの厚生年金の被保険者は、勤務先に「事業主証明書」を作成してもらう必要があるケースもあります。手続きに不備があると加入時期が遅れてしまうので、事前に必要な書類もしっかり確認しておきましょう。

たくさんある運営管理機関からどう選べば良い?

なお、運営管理機関はたくさんありますが、ひとつしか選べません。運営管理機関によって、取扱商品をはじめサービスや手数料も異なります。「商品が自分にとって商品が魅力的か?」「手数料は高くないか?」「運用状況などを確認するWEBなどのサービスは充実しているか」「わからないことや相談したいことができた場合にコールセンターなどで相談できるか」等を比較検討して、自分に合った運営管理機関を選びましょう。

iDeCo公式サイトでは各運営管理機関の情報を入手できるので、参考にしてみてください。