年収1,800万円の世帯は暮らしにゆとりがあり、一般的には裕福な家庭だといわれることもあるでしょう。収入が多い分、借りられる住宅ローンの額も高いため、購入できる物件の選択肢も広がります。

しかし、借りすぎると生活が苦しくなるのは年収1,800万円の世帯でも同じです。この記事では、年収1,800万円の世帯が住宅ローンを組むときの借入上限額、余裕がある借入額や注意点について解説します。

年収1,800万円の人の手取り

額面では年収1,800万円であっても、そこから各種税金や社会保険料が引かれるため、実際の手取り額は少なくなります。年収1,800万円の人のおおよその手取り額は、1,100〜1,200万円ほどです。人によって手取り額に幅があるのは控除額の変動によるもので、扶養している家族の人数、本人の年齢、保険の加入状況、支払っている医療費などによって控除額が変わってきます。年収1,800万円の人が支払う税金の目安はこちらです。

・所得税…263万円

・住民税…128万円

・社会保険料(健康保険料・厚生年金・雇用保険料)…256万円

年収の20%がボーナス分だと仮定すると、毎月約77万円の手取り額になると計算できます。このなかから住宅ローンにどのぐらいあてることができるかを考えていく必要があります。

借入可能額や毎月の返済額をチェック!

年収1,800万円の人の平均生活費

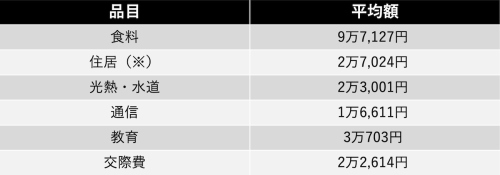

年収1,800万円の人はいくらの住宅ローンを組めるのかを考える前に、支出について考える必要があります。まず、総務省統計局の家計調査から、総世帯のうち年間収入が一番多い「963万円以上」の階級世帯の支出額をみてみましょう。ここでいう年間収入とは実収入(税込み収入)のことです。主な品目別支出額を以下の表にまとめました。

上記は主な支出額であり消費支出の総額は、42万315円です。毎月の手取り額が約77万円であることを考えると、非常にゆとりのある経済状況に思えるでしょう。

ただし、上記は主な出費の例で、ほかにも各家庭でお小遣いを設けていたり、家具や家電の購入など臨時出費もあったりします。仕送りをしている家庭もあるかもしれません。各家庭の出費に応じて、住宅ローンにあてられる金額を考えることが大切です。

年収1,800万円あったら住宅ローンはいくら借りられる?

住宅ローンは年収によって借りられる金額に差があります。年収1,800万円の世帯では、いくらの住宅ローンを組めるのか、具体的な金額についてみていきましょう。

借入可能額

年収1,800万円の人が実際に住宅ローンの借り入れをした場合、【フラット35】であれば最大で8,000万円借り入れることが可能です。

※ARUHIフラット35(9割以下)利用、借入期間35年、元利均等、団信加入なしの場合

これはあくまでも一例で、商品や条件によって借入可能額は変わります。8,000万円もの借り入れができれば、都心へのアクセスの良い土地や都内に注文住宅を建てることが可能です。郊外であれば、広大な土地に広々とした邸宅を建てるのも夢ではないでしょう。

しかし、8000万円の借り入れが可能であっても、住宅ローンの返済が始まればこれまでのようなゆとりのある暮らしができるとは限りません。住宅ローンも借金であることには変わりないため、支出とのバランスを考えることが重要です。

余裕がある借入額

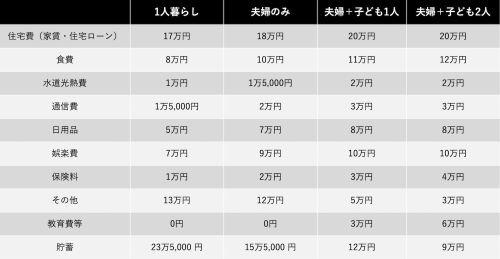

余裕のある暮らしを維持しながら持ち家を手に入れるには、どのくらいまでに住宅ローンを抑えるべきか考えてみましょう。年収1,800万円の人が毎月使用できる額が77万円とし(ボーナスは考慮に入れない)、毎月の支出額を試算して表にまとめました。各家庭によってお金をかけるポイントは異なるため、あくまで一例としてご覧ください。

月々の住宅ローンの支払額が今支払っている家賃と上記住居費と同額程度であれば、これまでの生活水準を維持しながら生活できます。また、これまでの貯蓄を頭金にあてることで、住宅ローンの月々の支払額を抑えることも可能です。

仮に月々18万円の支払い、自己資金300万円、金利1.00%、35年返済の場合、6,210万円の住宅ローンを組めます。このように、住宅ローンを借りるときは月々の返済額から考えてみるとよいでしょう。

世帯年収1,800万円の夫婦が住宅ローンを借りるときの注意点

夫婦で働き世帯年収が1,800万円を超える、いわゆる「パワーカップル」の場合、収入が多いため、多額のお金を借りることができ、自由に家を建てられると思うかもしれません。しかし、高収入だからこそ陥りがちな注意点があります。

住宅ローンは際限なく借りられるわけではない

たとえ高収入であっても無制限にお金を借りられるわけではありません。お金を借りたら、もちろん返さなければならないため、無理なく返済できるかシミュレーションをしておくことが大切です。毎月の支出額を意識して、余裕をもって返せる金額を考えましょう。難しい場合は、ファイナンシャルプランナーなどの専門家に相談してみてください。

住宅ローン以外の支出に目を向ける

住宅ローン以外の支出がどのぐらいあるのか、はっきりしていないという人も多いかもしれません。住まいが都内だと住居費をはじめ生活にかかる費用も高くなります。

また、子どもにたくさんの習い事をさせたり、私立校へ進学させたりすることを視野に入れているのであれば、将来に向けて教育費の確保も必要です。住居費以外の支出がどの程度あるか確認し、今の生活で無理のない借り入れをしましょう。

ペアローンを借りるときも余裕をもった借入額を

世帯年収1,800万円の場合、共働き夫婦も多く、ペアローンを考える家庭もあるでしょう。ペアローンの場合でも余裕をもった借入額にすることが大切です。

妊娠や出産、育児休暇などで、どちらか一方の収入が大幅にダウンすることも考えられます。また、子どもの事情や両親の介護など、予期せぬ事態で離職する可能性もあります。そういった場合でも住宅ローンの返済が滞ることがないように、余裕のある金額で住宅ローンを組むようにしましょう。

住宅ローン専門金融機関のARUHIは

全国に店舗を展開中

まとめ

年収1,800万円の人は8,000万円程度の住宅ローンを借りることができます。しかし、余裕をもたせるなら6,000万円前後の借り入れを検討しましょう。

子どもの教育費が必要になるなど、今後のライフスタイルの変化によっては毎月の支出額が増えることも考えられ、今の段階で無理をしてしまうと住宅ローンの支払いができなくなってしまう可能性もあります。支出をよく確認して、無理のない範囲で住宅ローンを組むようにしてください。

ARUHIではスマートフォンやパソコンを利用して、自宅にいながら住宅ローンの相談ができる「ビデオチャット相談」を実施しています。無料で住宅ローン専門家に相談ができるので、ぜひ活用してみてください。

(最終更新日:2025.08.04)