故人の財産を引き継ぐ遺族(相続人)が負担する「相続税」。頻繁にかかわる税金ではないので、その計算方法をご存じでない方も多いようです。相続税の申告期限は、故人(被相続人)の死亡を知った日の翌日から10ヶ月以内。「死後の整理」に追われていたら、あっという間に過ぎてしまいます。万一の際に慌てることのないように、相続税の計算方法を確認しておきましょう。

「基礎控除額」より財産が多いと、相続税の課税対象に

故人の遺産を引き続いだら、誰もが相続税を申告・納税しなければならないというわけではありません。相続税の申告・納税が必要なのは、「正味の遺産額」が、「基礎控除額」を超える場合です。

「正味の遺産額」とは、相続税の対象となる遺産額のことをさします。その計算方法については後述します。

「基礎控除」・「法定相続人」とは

「基礎控除額」は、「3,000万円+600万円×法定相続人の数」で求められます。

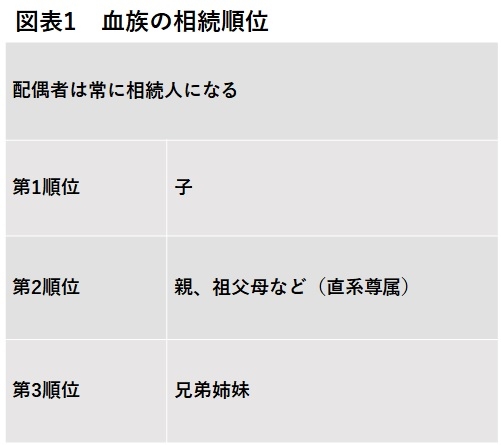

「法定相続人」とは、民法で定められた故人の財産を相続できる人のことです。故人の配偶者は常に相続人となります。さらに、子、親、兄弟姉妹などが相続人になりますが、配偶者以外の相続人は、相続人になれる順位が決まっています(図表1)。同じ順位の人が複数いる場合は、全員が相続人となり、先順位の人がいる場合には、後順位の人は相続人になれません。

たとえば、Aさんが亡くなり、配偶者と子2人が遺された場合、相続人は、妻と子2人の合計3人です。Aさんに親や兄弟がいても、相続人にはなりません。

法定相続人が3人なので、Aさんの相続の際の基礎控除額は、4,800万円(3,000万円+600万円×3)です。したがって、正味の遺産額が4,800万円よりも少なければ、相続税はかからず、申告の必要もありません。

もし、法定相続人が2人なら基礎控除額は4,200万円、法定相続人5人なら基礎控除額は6,000万円になります。法定相続人の数が多いほど、相続税がかかる可能性は少なくなりますね。逆に、遺産額が少なくても、法定相続人の数が少なければ、相続税がかかる可能性は高くなります。

正味の遺産額のほうが基礎控除額よりも多い場合は、相続税の申告が必要です。ただし、相続税にはさまざまな控除や税額軽減の特例が適用できるので、「申告は必要だが納付すべき相続税額はゼロ」という場合もあります。

相続税を計算するためにまず「正味の遺産額」を算出して、「課税遺産総額」を求める

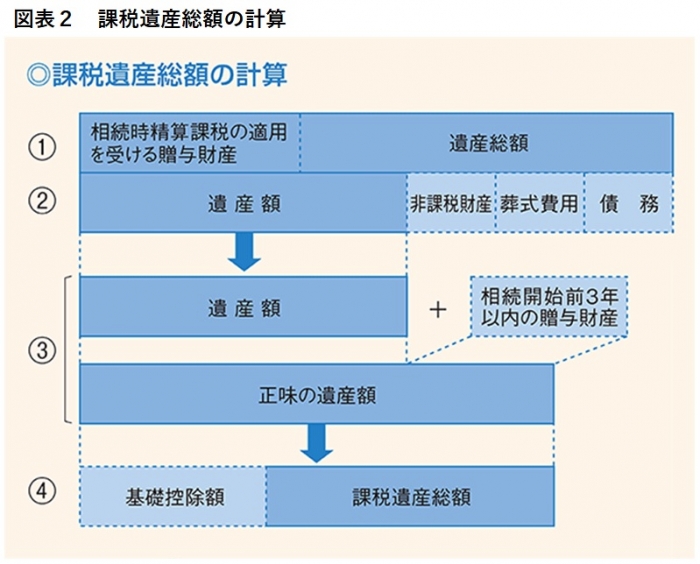

「正味の遺産額」は、故人の財産額をもとに一定の贈与財産やみなし相続財産(※1)を加えたり、非課税財産(※2)や葬式費用・債務を差し引いたりして算出します。この「正味の遺産額」から基礎控除額を差し引いたものが、相続税計算のベースとなる「課税遺産総額」となります(図2)。

※1 みなし相続財産:保険金、死亡退職金

※2 非課税財産:

(1)墓所、仏壇、祭具など

(2)国や地方公共団体、特定の公益法人に寄附した財産

(3)生命保険金のうち次の額まで…500万円×法定相続人の数

(4)死亡退職金のうち次の額まで…500万円×法定相続人の数

相続税の総額は、法定相続分どおりに取得したと仮定して求める

課税遺産総額がはっきりしたら、「相続税の総額」を求めます。「相続税の総額」は、遺産を相続する相続人が負担すべき相続税の合計額のこと。実際の相続分に関わらず、「法定相続分(図3)どおりに遺産を分けた」と仮定して税率を掛けて計算します。相続税の税率は、相続額が大きいほど高く設定されています(図4)。

各法定相続人の税額を合計して「相続税の総額」を求め、それに、実際にもらった財産の割合を掛けて、各相続人が負担する相続税額を求めます。

たとえば、Aさんの死亡後、正味の遺産額1億円を、遺族3人(いずれも成人)が法定相続分どおりに相続した場合の相続税の総額は、次のように計算します。

正味の遺産額:1億円

法定相続人:3人(妻Bさん、子Cさん、子Dさん)

基礎控除額:3000万円+600万円×3=4,800万円

課税遺産総額:1億円-4,800万円=5,200万円

法定相続分どおりに分けた場合の各相続税額

妻Bさん分:(5,200万円×1/2)×15%-50万円=340万円

子Cさん分:(5,200万円×1/2×1/2)×15%-50万円=145万円

子Dさん分:(5,200万円×1/2×1/2)×15%-50万円=145万円

∴相続税の総額:340万円+145万円+145万円=630万円

配偶者の相続税は、大きく軽減される

さきほどの計算例では、相続税の総額は630万円でした。仮に相続人の3人が均等に遺産相続する場合、各人の相続税の負担額は630万円×1/3=210万円となります。

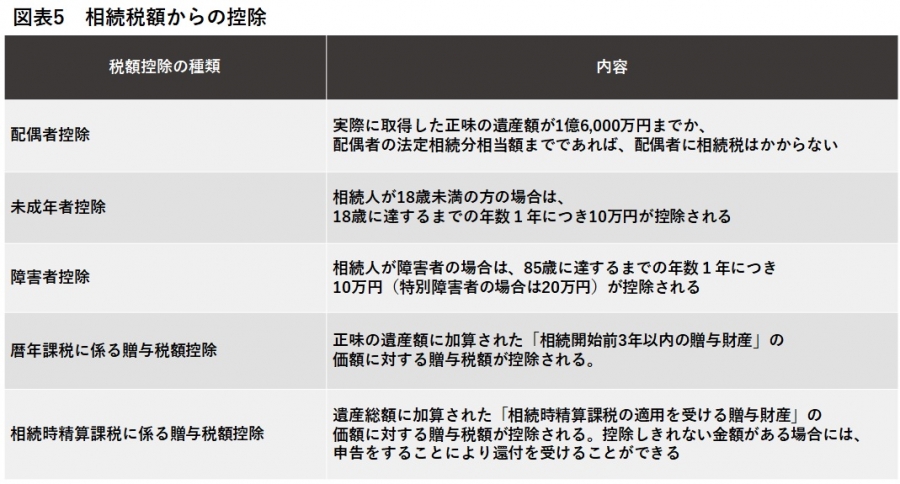

ただし、相続税には税額軽減の制度があり、なかでも配偶者が受けられる「配偶者控除」は大きな税額軽減が受けられます。配偶者は、実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分までの金額であれば、相続税がかかりません。

さきほどの例では、子2人はそれぞれ210万円の相続税負担がありますが、妻Aさんの相続割合は1/3の約3,333万円で、相続割合は1/2より少なく、かつ1億6,000万円よりも少ないので、配偶者控除を受ければ相続税負担は0になります。

この配偶者控除のほかにも一定の条件を満たせば、相続税額から控除を受けられるものがあります(図5)。

財産が減れば、相続税負担も減る

相続税の計算は掛け算であり、税率は遺産額が大きいほど高く設定されています。したがって、遺産額が少なく、税率が低ければ、計算される相続税額は少なくなります。

たとえば、法定相続人が1人で課税遺産総額が5,500万円の場合、相続税は5,500万円×30%-700万円=950万円ですが、課税遺産総額が4,500万円であれば、相続税は4,500万円×20%-200万円=700万円です。

仮に、5,500万円の財産のある人が、唯一の相続人である1人息子に贈与税の非課税制度(住宅取得等資金贈与の特例等)を活用して1,000万円を生前贈与しておけば、遺産は4,500万円に減り、相続税額を250万円節約することができますね。相続でまとめて5,500万円を受け取っても、生前贈与で1,000万円・相続で4,500万円受け取っても、相続人である一人息子が手にする合計の財産額は変わりません。

まとめ

このように、相続税は、正味の遺産額を法定相続分どおりに分けたと仮定して税率を掛けて計算してから合計して「相続税の総額」を求め、それを実際の相続割合に応じて負担・納税することになります。さらに控除や特例等が受けられれば、負担する相続税は減額あるいはゼロとなる場合もあります

親などの相続に備えておくなら、まずは財産内容や金額を把握し、基礎控除額がいくらになるのか、適用できる控除や特例等がないのか、確認しておかれるとよいでしょう。さらに、贈与税が非課税になる特例や暦年贈与※等を活用して生前贈与を行っておけば、将来の相続税負担を減らすこともできるでしょう。

※暦年課税:1年間に贈与を受けた財産の合計額をもとに、基礎控除額(110万円)を差し引いたものに税率をかけて贈与税額を計算する。暦年課税の贈与税額:(課税価格-基礎控除額(110万円))×税率