マイホームを購入する際、多くの人が住宅ローンを組みます。借入総額や月々の返済額を考えるとき、考慮しなければならないのが年収とのバランスです。

年収600万円の人が住宅ローンを組むとしたら、最大いくらまで借りられるのでしょうか。また、月々の返済額はいくらになるのでしょうか。

今回は、年収600万円の人が住宅ローンを利用する際の借入額や、月々の返済額を抑える方法について詳しく解説していきます。住宅ローンの借入額を決める際のポイントも解説するので、ぜひ参考にしてください。

年収600万円ならいくらの家が買える?

住宅ローンの借入可能額は年収が基準となります。【フラット35】でシミュレーションしてみたところ、年収600万円、固定金利1.5%、返済期間35年、元利均等の場合の借入可能額は5,715万円になることがわかりました。

2022年度に住宅金融支援機構が【フラット35】利用者を対象に実施した調査では、住宅購入時の所要資金の平均は2,704万円~4,848万円でした。

前年度と比べてすべての住宅種別で所要資金が上昇しており、融資額も同じく全ての住宅種別で上昇がみられました。

ただし、実際には返済負担率や月々の返済額、頭金として用意する自己資金を考えたうえで、借入額を決めることが多いでしょう。

※返済負担率(返済比率)とは、年収に対する年間返済額のことで、「年間返済額÷年収×100」で計算します。

住宅ローンの月々の返済額はいくらになる?

住宅ローンの月々の返済額はいくらになるのでしょうか。ここでは、固定金利1.5%、返済期間35年で借りた場合の返済額について解説します。4,500万円、4,000万円、3,500万円、それぞれのケースで見ていきましょう。

4,500万円借りた場合

所要資金が4,500万円あれば、中古戸建て、中古マンション、建売住宅、注文住宅だけではなく、新築マンションや土地付き注文住宅の購入も検討できます。

【フラット35】でシミュレーションすると、固定金利1.5%、返済期間35年、元利均等で4,500万円借りた場合の月々の返済額は13万8,000円、年間の返済額は165万6,000円、返済総額は5,787万円となりました。

年収600万円の場合の返済負担率は約27.6%(165万6,000円÷600万円×100)です。

4,000万円借りた場合

所要資金が4,000万円あれば、首都圏の注文住宅(土地購入なし)や建売住宅、地方の新築マンションなどの購入が可能です。

【フラット35】でシミュレーションすると、固定金利1.5%、返済期間35年、元利均等で4,000万円借りた場合の月々の返済額は12万3,000円、年間の返済額は147万6,000円、返済総額は5,144万円となりました。

年収600万円の場合の返済負担率は24.6%(147万6,000円÷600万円×100)です。

3,500万円借りた場合

所要資金3,500万円でも、首都圏の中古の戸建てやマンション、首都圏以外なら新築の建売住宅(土地購入なし)の購入が可能です。

【フラット35】でシミュレーションすると、固定金利1.5%、返済期間35年、元利均等で3,500万円借りた場合の月々の返済額は10万8,000円、年間の返済額は129万6,000円、返済総額は4,501万円となりました。

年収600万円の場合の返済負担率は21.6%(129万6,000円÷600万円×100)です。

住宅ローンの借入額を決める際のポイント

住宅ローンの借入額を決める際には、いくつかのポイントがあります。ここからは、住宅ローンの借入額を考えるときにおさえておきたい点を見ていきましょう。

住宅購入後の維持費も考慮に入れる

住宅ローンの借入額を決める際は、ギリギリ返済できる借入額ではなく、余裕のある返済をできるようにすることが大切です。住宅を購入すると、固定資産税や修繕費、マンションの場合は管理費などの維持費がかかります。

まず、戸建てにかかる維持費の目安は、年間約40万円です。固定資産税や保険費用に加え、年月が経つにつれて修繕が必要になることも多くなります。また、住むエリアによっては、その都市の事業や区画整理のために、都市計画税が徴収されるでしょう。

マンションにかかる年間管理費の目安は、平均で約15万円です。ただし、専有面積やマンションの設備などによっても金額は変わります。

マンションでは固定資産税や保険料、都市計画税などに加え、駐車場代、トランクルーム代がかかります。また、そのマンションの共有部分を修繕するための積立金も支払わなければなりません。

購入予定の住居の維持費も、住宅ローンの支払いと同じくシミュレーションしておくことで、購入後の生活がイメージしやすくなるでしょう。

子どもの教育費との両立を考える

すでに子どもがいる、あるいは将来子どもを育てたいと考えているなら、子どもの教育費と住宅ローンの支払いが両立できるかどうかも検討しておきましょう。子どもの教育費は家計の支出を大きく占めるため、住宅ローンの支払いと重なったときに苦労しないよう、考慮しておかなければなりません。

子ども1人あたりにかかる幼稚園から大学までの教育費は、すべて公立に通った場合でも800万円以上、すべて私立に通うと2,000万円以上かかるとされています。特に、大学は国公立・私立で学費に大きな差があるうえ、学部によっては多額の費用がかかるケースもあるでしょう。

さらに、大学進学とともに1人暮らしをする場合は、アパートの賃貸料や仕送りなども必要になります。これらの教育費をふまえたうえで、住宅ローンの支払い計画を立てることが大切です。

退職後の返済プランを考えておく

住宅ローンの借入期間や、借入時の年齢によっては退職後も返済が残ることがあり、貯蓄や年金だけで返済できるのかも考えておくべきです。借入期間中に予期せぬ出来事で収入が減る可能性もあるので、長期的な視点で考えることが大切といえます。

退職後は収入が減るケースが多いため、返済負担率は退職前よりも大きくなることが想定されます。一般的に返済負担率の上限は25%~35%とされているので、シミュレーションで上限を上回りそうであれば、毎月の返済額を見直す必要があるでしょう。

在職中や退職金の支給時に繰り上げ返済を利用するのも1つの方法です。ただし、老後資金が減ってしまうと、退職後の生活に影響する可能性があります。年齢とともに病気にかかるリスクも高くなるため、予期せぬ病気療養・治療にも備えておかなければなりません。

上記のような不安を軽減するためにも、現役時代から計画的に貯蓄しておくことがおすすめです。

月々の返済額を抑えるには?

余裕のある返済をするには、月々の返済額を抑える工夫が必要です。ここでは、返済額を抑える方法として、「頭金の準備」「住宅購入費を抑える」「返済期間を長くする」「繰り上げ返済」について紹介します。

頭金を用意する

頭金とは、住宅ローンの借入金以外に購入費用の一部を支払うために用意するお金のことです。頭金なしで住宅を購入することも可能ですが、頭金を用意するほうが借入額は少なくなり、月々の返済を抑えられるでしょう。

2020年度の住宅市場動向調査によると、はじめて住宅を購入する人の自己資金(頭金)は、購入費の20.6~37.0%となっています。具体的な内訳としては、分譲戸建住宅が20.6%、注文住宅(土地を購入した新築世帯)が22.0%、分譲マンションが25.6%、中古戸建住宅が32.5%、中古マンションが37.0%です。

仮に、4,000万円の分譲マンションの頭金として25.6%を用意する場合、4,000万円×25.6%=1,024万円の資金が必要になります。

住宅購入費を抑える

住宅購入費そのものを抑えることで、借入額を少なくする方法もあります。住宅購入費は新築よりも中古住宅のほうが安く、首都圏よりも地方のほうが安い傾向が強いでしょう。

また、首都圏のなかでもエリアによって価格に大きな差があります。たとえば、同じ東京23区内でも港区は中古マンション(70平方メートル、築10年)の最低価格が1億2,000万円くらい、葛飾区なら最低価格4,000万円くらいと、相場にかなり差があることがわかります。

返済期間を長くする

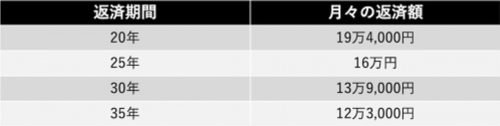

返済期間を長くするほど、月々の返済額を抑えられます。たとえば、【フラット35】のシミュレーションで4,000万円を固定金利1.5%、元利均等で借りる場合、返済期間による月々の返済額は次のとおりです。

返済期間20年と35年では、19万4,000円-12万3,000円=月々71,000円もの差があることがわかります。

繰り上げ返済をする

住宅ローンの元金を前倒しで返済することを繰り上げ返済といいますが、繰り上げ返済は毎月の返済額を抑えるのに効果的です。特に、退職後は収入が減る人が多いため、収入があるうちに繰り上げ返済を検討するとよいでしょう。

ただし、繰り上げ返済は一度してしまうと取り消しができません。繰り上げ返済後に資金不足にならないよう、子どもの教育費や住宅のリフォームなど、大きな出費がないか検討しておきましょう。

まとめ

【フラット35】のシミュレーションによると、年収600万円の人の借入可能額は5,000万円以上です。ただし、月々の返済額が現実的かどうかを考える必要があります。住宅の維持費や住宅ローン以外の借入額、教育費など、そのほかの出費も把握したうえで借入額を決めるとよいでしょう。

また、退職後もローン残債が残る見込みならば、収入状況の変化をふまえて、無理なく返済できるよう貯蓄や繰り上げ返済など対策をしておくのもおすすめです。

なお、余裕のある返済をするには、頭金の準備、住宅購入費を抑える工夫、返済期間の長期化、繰り上げ返済についても考えることをおすすめします。

(最終更新日:2024.05.09)