自宅とは別に、余暇を過ごしたり趣味を楽しんだりする拠点として、別荘の所有を検討している人もいるでしょう。検討するにあたっては、別荘にかかる税金についてあらかじめ理解しておきたいところです。そこでこの記事では購入、所有、相続、贈与、売却といったタイミング別に、別荘にかかる税金の種類や内容を詳しく解説していきます。

別荘の購入にかかる税金とは?

まず、別荘の購入時点でかかる税金について見ていきましょう。別荘の購入にあたっては、主に不動産取得税、登録免許税、印紙税、消費税がかかります。

不動産取得税

不動産取得税とは、土地や建物を購入したり建設したりして不動産を取得した際、取得した人に対して課される税金です。

不動産取得税が課税されるのは、その不動産を取得したときの1回のみ。別荘を購入した場合にも不動産取得税が課せられ、別荘の所在する都道府県へ納める必要があります。納税額は次の計算で求められます。

不動産取得税の税額 = 固定資産税評価額(課税標準額) × 4%

ただし、2024年3月31日までに取得した床面積が50~240m2等の条件を満たした居住用等の建物であれば標準税率が3%に軽減されるほか、宅地を取得する際には土地の課税標準額が1/2となる特例措置が適用されます。なお、別荘は住宅として扱われないため、住宅取得の際に受けられる建物の税率軽減措置は受けられません。

登録免許税

土地や建物を取得した際に行う、所有権保存登記や所有権移転登記に対して課せられるのが登録免許税です。別荘を新築すると所有権保存登記、中古別荘を購入すると所有権移転登記が必要となります。

保存登記なのか移転登記なのか、移転登記の場合、取得方法が売買なのか相続や贈与なのかによって税率が異なります。(相続、法人の合併または共有物の分割の場合は0.4%、売買、贈与、交換、収用、競売等の場合は2%の税率が適用されます。)

ここでは一例として、売買による所有権移転登記を行ったケースの納税額の計算方法を紹介しましょう。

登録免許税の税額 = 固定資産税評価額 × 2%

このように登録免許税の税額は、固定資産税評価額にケースごとの税率を乗じることで求められます。

印紙税

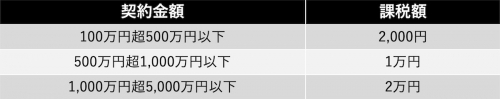

別荘購入時に締結する売買契約書や、ローンに関する契約書に印紙を貼り付ける形で納めるのが印紙税。契約書に記載されている契約金額に応じて課税額が定められており、不動産に関する契約書や消費賃貸に関する契約書については次のとおりとなっています。

消費税

商品の購入時や、サービスを受けた際に広くかかる消費税は、不動産の取得においても多くの項目に対して課税されます。消費税の課税対象となる項目として挙げられるのは、建物価格、工事代金、仲介手数料などです。これらの項目に対して、消費税率7.8%+地方消費税率2.2%の合計10%が課されます。

ただし、土地にまつわる取引は社会政策的な配慮などから消費税が非課税とされており、別荘の場合も土地の取得額には課税されません。

別荘を持っているとかかる税金とは?

別荘は取得時だけでなく、通常の住宅と同様、持っている間は継続して税金が課せられます。別荘を所有する人に対して課される税金は、固定資産税、都市計画税、住民税です。

固定資産税

固定資産税とは、土地や建物などの固定資産を持っている人が、その所在する市町村に対して支払わなければならない税金のこと。その年の1月1日時点における固定資産の所有者(固定資産課税台帳に登録されている人)に納税義務があります。固定資産税額の計算方法は次のとおりです。

固定資産税の税額 = 課税標準額(固定資産税評価額)× 1.4%

1.4%というのは標準税率のため、なかには税率が異なる自治体もあります。自己所有の土地や建物の固定資産税評価額は、毎年送付される固定資産税課税明細書でチェック可能です。

都市計画税

都市計画事業や土地区画整理事業を行う費用にあてる目的で、市町村が土地や建物の所有者に対して課税するのが都市計画税です。

都市計画税は使い道が定められている目的税の一種であり、原則として市街化区域にある土地・建物を所有している場合にのみ課税されます。都市計画税額の計算方法は次のとおりです。

都市計画税の税額 = 課税標準額(固定資産税評価額)× 制限税率0.3%

都市計画税の税率は0.3%を上限として自治体ごとに定めることになっているため、別荘のある自治体の税率を事前に確認しておきましょう。

住民税

住民税というと、住民票のある自治体に納める税金とイメージしがちですが、実は所有する別荘のある自治体に対しても支払わなければなりません。

住民税は大きく分けて、前年分の所得に応じて課税額が決まる所得割と、所得額に関係なく平等に課される均等割があります。このうち、均等割は自治体が提供する公共サービスに対して一律で支払う会費のような意味合いで、別荘を所有している人も負担する必要があるものです。つまり、住民票がない自治体に別荘を所有している場合は、居住する自治体に住民税を納めたうえで、別荘のある自治体にも住民税の均等割部分を納めることになります。

別荘等所有税

別荘地として有名な静岡県熱海市に限り、別荘等所有税という独自の税金が設定されています。

これは、リゾート地として熱海に多くの別荘やリゾートマンションが建設され、ごみ処理や上下水道などのインフラ整備や環境整備などに大きな負担が生じたことから、1976年より導入された税金です。熱海市内に家屋を所有していて、住民票と住民税の申告がない人が対象であり、別荘等の延べ床面積1m2につき年額650円が課税されます。

なお、京都市などほかの自治体でも導入が検討されています。

別荘の相続・贈与にかかる税金とは?

続いて、別荘の相続・贈与の際にかかる税金について見ていきましょう。当然のことながら、別荘の相続については相続税の、贈与については贈与税の課税対象となります。ちなみに、別荘を相続する場合に限り、不動産取得税は非課税です。

相続税

自宅を相続するのと同様、別荘を相続するケースでも相続税がかかります。たとえ、相続人がその別荘を利用していなくても、税額が減額されることはありません。相続税の税額は、次のとおり求められます。

たとえば、3,000万円の別荘を相続によって取得することになった場合、基礎控除を踏まえない場合の相続税額は3,000万円×15%−50万円=400万円となります。

ただし、相続財産が下記の基礎控除以下であれば相続税はかかりません。

相続税の基礎控除=3,000万円 +(600万円×法定相続人の数)

ポイントは、土地や建物の相続税・贈与税を算出するにあたっては、相続税評価額という基準が用いられるということ。土地の相続税評価額の元となる路線価は、公示価格の8割程度の水準といわれています。実際の販売価格に比べるとさらに低くなるケースが多く、現預金で相続するよりも相続税が抑えられる傾向にあります。

このため、相続税対策として別荘を購入する富裕層もいるのです。

贈与税

別荘を贈与する際には贈与税の対象となります。贈与を受けた年の1月1日時点で18歳以上の人が、父母や祖父母といった直系尊属から贈与を受ける場合は特例税率が適用され、それ以外は一般税率が適用されます。なお、2022年4月に成人年齢が引き下げられたことにともない、2022年4月1日以降の贈与に関しては、特例税率が適用される受贈者の年齢制限も20歳から18歳以上に変更されました。

贈与税は、1年間(1月1日から12月31日まで)に贈与された財産額の合計から、基礎控除額110万円を引いた金額を課税価格とし、以下のとおり税率が定められています。

こうしてみると、一般税率・特例税率ともに、相続税に比べて高めに設定されていることがわかります。

一方、別荘を他人に貸して収益を得ている場合、生前贈与後に生じる賃貸収入は贈与を受けた人(受贈者)のものとなります。将来の相続財産が減って相続税の節税につながるうえ、賃貸収益によって受贈者の資金に余裕が生まれる点はメリットです。

別荘の売却にかかる税金とは?

使わなくなった別荘を売却する際、売却益が出た場合には所得税と住民税がかかります。課税対象となる所得金額のことを「課税譲渡所得金額」と呼び、次の計算式で求めることができます。

課税譲渡所得金額 = 譲渡価額 – 取得費 – 譲渡費用

上の式で算出した課税譲渡所得金額に税率をかけて税額を求めるのですが、その際、課税譲渡所得が短期譲渡所得か長期譲渡所得かによって税率が異なるのがポイントです。

別荘を売却した年の1月1日時点で、別荘の所有期間が5年以下の場合は短期譲渡所得、所有期間が5年超の場合は長期譲渡所得となります。短期・長期それぞれの所得税率、住民税率は次のとおりです。

短期譲渡所得:所得税30%、住民税9%、復興特別所得税

長期譲渡所得:所得税15%、住民税5%、復興特別所得税

別荘にかかる税金を安くすることはできるのか?

このように、場面に応じて別荘は多くの税金がかかります。どうにかして別荘にかかる税金を安くする方法はないのでしょうか。

結論からいうと、「別荘」に適用できる税制優遇は特にありません。ただし、「セカンドハウス」と認められれば、不動産取得税や固定資産税などの税制優遇を活用できます。

セカンドハウスとは、メインの住居とは別に「第二の家」として定期的に暮らしている実態のある住宅のこと。一定の要件を満たせば「居住用財産」と見なされ、別荘だと適用されない優遇措置を受けられる可能性があるのです。

優遇措置の具体的な内容や要件については、こちらの記事をご覧ください。

・参考記事「セカンドハウスと別荘は違う?所有することで得られる優遇措置とは」

まとめ

別荘は、購入時のみならず、所有しているだけでも税金がかかります。相続・贈与や売却時にも各種税金がかかるうえ、マイホームのような税制優遇措置を受けられないため、購入検討にあたっては出口戦略をどうするかも含めて考える必要があるでしょう。

一方、定期的な居住実績のある別荘であれば「セカンドハウス」と認められ、不動産取得税や固定資産税などの税制優遇措置を活用できる可能性もあります。別荘にかかる税金を抑えたい人は、セカンドハウスとしての利用を検討してみてはいかがでしょうか。

(最終更新日:2022.07.20)