社会保険料は年金や健康給付を受けるために支払う保険料です。どのような制度か詳しく知らない人でも、「4月から6月に残業すると社会保険料が高くなるから損」といったことを聞いたことがあるのではないでしょうか。この記事では、社会保険料や社会保険料控除についてわかりやすく解説します。

社会保険料とは

公務員や会社員などの給与所得者の場合、社会保険料は毎月の給与から差し引かれています。そのため、社会保険料の額を詳細に把握していない人も多いのではないでしょうか。ここでは、社会保険料がどのようなものか、その趣旨からわかりやすく解説します。

社会保険と税金はまったく違うもの

社会保険とは、「国民が誰でも安心して暮らせるようにする」という目的のもと、相互扶助をするためにつくられた強制加入の保険です。社会保険は自分自身を含めた全国民の将来のために拠出するもので、国費や公費をまかなうための税金とはまったく異なります。

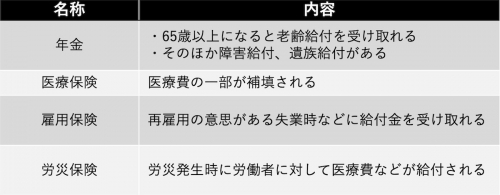

社会保険制度に含まれるものと、給付の内容は以下の表のとおりです。

上記のように、社会保険は強制的に支払いが生じるものの、医療や老後、障害を負ったときに資金の補填を受けられます。税金も国民のために使用されるお金ですが、社会保険のほうが受益性の高い性質をもっているといえるでしょう。

参照元:厚生労働省 「平成28年10月から厚生年金保険・健康保険の加入対象が広がっています!(社会保険の適用拡大)」

参照元:政府広報オンライン 「パート・アルバイトの皆さんへ 社会保険の加入により手厚い保障が受けられます。」

社会保険料が発生する条件

社会保険は強制加入ではありますが、誰もが全ての社会保険料を支払わなければならないわけではありません。社会保険の種類に応じて支払いが発生する条件が設定されています。

・年金

年金には国民年金と厚生年金の2種類があり、厚生年金は雇用されている人(※)が支払います。国民年金は厚生年金を支払っていない人で、20~60歳の日本に居住している人が対象者です。ただし、年収130万円未満で、厚生年金に加入している配偶者に扶養されている人は国民年金を納める必要はありません。

また、学生や失業者などで収入がなく国民年金を支払えないといった場合は、申請すれば納付免除や納付猶予が受けられます。

(※)パートやアルバイトでも厚生年金を受給できる可能性があります。詳しい条件は日本年金機構のサイトをご参照ください。

・医療保険

医療保険も2種類あり、一つは国民健康保険、もう一つは法人や団体が運営する健康保険です。健康保険の加入条件は厚生年金と同じであるため、年金の項目をご参照ください。健康保険加入者の家族も、年入が130万円未満であれば健康保険料を支払わずに被保険者となれます。

国民健康保険は健康保険に加入していない人、つまり無職の人のほか、自営業者や退職者とその家族が対象です。国民健康保険は健康保険のような扶養制度がないため、子どもや専業主婦(夫)も加入義務が生じます。ただし、子どもや収入がない人の分の支払いは世帯主が行います。

国民健康保険も減免や軽減、分割納付などを受け付けているため、支払いが困難になった場合は管轄の役所へ相談に行きましょう。

・雇用保険

雇用保険や労災保険は従業員を雇っている事業者が加入する保険です。雇用保険料は被保険者である労働者も支払いますが、負担分は賃金の0.3% ~0.4% と軽微なものになります。

社会保険料は4月から6月の収入で決まる

医療保険、厚生年金、雇用保険の金額は標準報酬月額に応じて決められます。標準報酬月額は通常4月から6月の報酬月額(※)の平均額です。

(※)報酬月額とは、基本給に各種手当を含めた総支給額のこと。臨時的に支払われる賞与などは含みません

(出典より)

新入社員などでまだ4月から6月の報酬が不明な場合は、就業規則や労働契約の内容から標準報酬月額を算出します。また、昇給もしくは減給などで報酬額に変動があり、連続した3ヶ月の報酬月額の平均が2等級以上変化したときは、標準報酬月額から改定することもあります。

一方、国民年金の保険料は報酬額にかかわらず一定で、2022年度は月額1万6,590円です。

参照元:日本年金機構 「標準報酬月額は、いつどのように決まるのですか。」

4月から6月は残業しないほうがお得?

標準報酬月額は4月から6月の報酬月額の平均であるため、この間の報酬を減らせばおのずと支払うべき社会保険料の金額も減ります。報酬月額には残業手当も含まれるため、「4月から6月の間はなるべく残業しないようにしたほうが得」と考える人も多くいるでしょう。

実際、社会保険料の等級が下がるほど報酬を減らすことができれば、毎月支払う社会保険料も減額可能です。しかし、支払う社会保険料が減れば、受け取れる傷病手当や厚生年金の額も減ってしまいます。

傷病手当は業務外の原因で起きた病気や怪我により仕事ができず、連続3日間を含む4日以上仕事を休んだときに支払われる手当です。長期間働けなくなったときや、収入が一気に減る老後に受け取れる年金の金額も減ってしまうため、支払う社会保険料を減らすことが必ずしも得とはいえません。

社会保険料控除とは

社会保険料は強制的に払わなければならないものですが、その分社会保険料控除も受けられます。社会保険料控除とはどのような制度なのか、わかりやすく解説します。

社会保険料控除の概要

社会保険料控除とは、納税者が支払った社会保険料に応じて所得控除を受けられる制度です。所得額から支払った社会保険料や生命保険、地震保険料などを差し引いた金額に応じて所得税が決められるため、結果として支払う所得税額が減額されます。

ここで控除できる金額は、納税者自身が支払った社会保険料にくわえ、納税者が負担している生計を一にする配偶者や親族の社会保険料も含まれます。

「生計を一にする」とは同居している場合はもちろんのこと、別居をしていても仕送りなどで生活費を実質担っていれば該当します。ただし、同居であっても、それぞれが金銭的に独立している場合は生計を一にするとはいえません。

社会保険料控除には上限がないため、上記の条件に合った社会保険料の全額を所得控除可能です。

社会保険料控除の対象となる社会保険

社会保険料控除となる社会保険料の一部は以下のとおりです。

・健康保険

・国民健康保険

・国民年金

・厚生年金

・介護保険

・雇用保険

このほかにも対象の社会保険料があるため、詳しくは国税庁のサイトをご参照ください。

※参考:国税庁「社会保険料控除」

社会保険料控除を受けるための方法

源泉徴収を受けている公務員や会社員であれば、所得税はすでに各種社会保険を控除された所得額から計算されています。しかし、ほかに生計を一にする配偶者や親族の社会保険料を支払っているときや、個人で加入している社会保険があるときなどは、年末調整のときに申告しましょう。控除分の還付金が発生する可能性があります。

給与所得者の保険料控除申告書の社会保険料控除の欄に、実際に支払った社会保険料の額を記載してください。

個人事業主など、源泉徴収で社会保険料を支払っていない人は、確定申告をして社会保険料控除を受けましょう。確定申告書に支払った社会保険料を記載する欄があるため、そこに支払った総額を記載します。

年末調整や確定申告で社会保険料を申告する際には、日本年金機構などから送られてくる社会保険料控除証明書が必要です。e-Taxで確定申告する場合は社会保険料控除証明書の提出を省略できます。しかし、原則5年間は書類の提示を税務署から求められる可能性があるため、社会保険料控除証明書は5年間保管しておきましょう。

まとめ

社会保険料とは、国民が安心して生活するために支払う保険料です。健康保険や年金などが社会保険に該当し、条件に合った人は強制的に社会保険料を支払うことになります。ただし、支払った社会保険料の総額は、所得税計算のときに所得額から控除可能です。

社会保険料は基本的に4月から6月の報酬月額の平均をもとに算出されます。そのため、この間の給与や各種手当を減らすことができれば、支払う社会保険料の額も減額可能です。ただし、社会保険料の額が減ると、受け取る傷病手当や年金の額も減ってしまうため、注意してください。