ある程度の年齢になると親などから生前贈与を受けたり、子どもへの贈与を考えたりする場面があるかもしれません。贈与を検討するにあたって、贈与税がいくらからどれくらいかかるのか、気になる人も多いのではないでしょうか。そこで今回は、贈与税の仕組みと非課税枠について詳しく解説していきます。

贈与税とは

国税局ホームページ内「贈与税」の内容によると、贈与税は個人から財産をもらったときにかかる税金と定義されています。原則は贈与された財産に対して課税されますが、たとえば自分が保険料を負担していない生命保険金や損害保険金を受け取った場合にも、贈与税がかかります。また、現金以外にも株をはじめとした金融商品や土地・建物などの不動産、自動車、ゴルフ場の会員権なども課税対象です。

贈与税は個人から財産をもらったときにかかるものなので、法人から財産を取得したとしても対象にはなりません。ただし、この場合には一時所得として所得税が発生する可能性があります。

贈与税は相続税を補完するもの

財産相続をする際には相続税がかかります。財産を持っていて近いうちに相続が予期される人のなかには、相続税を課されるのを避けるため、生きているうちに財産を誰かに譲り渡してしまおうと考える人がいてもおかしくありません。こういったことが許されるようでは、生前贈与した人と死後に相続した人の間に大きな不平等が生じてしまいます。相続税逃れによる生前贈与を回避するために作られたのが、贈与税というわけなのです。

そのため、「贈与税法」という法律は存在しません。贈与税は「相続税法」のなかで規定されており、法律上も相続税の補完税として位置づけられています。

贈与税の種類

贈与税には、「暦年課税」と「相続時精算課税」という2つの課税方法があります。それぞれの課税方法について解説していきましょう。

暦年課税

暦年課税とは、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から、年間110万円の基礎控除額を差し引いた額に贈与税を課税する方式のこと。つまり、1年間にもらった財産の合計額が110万円以下であれば、贈与税はかからないということになります。

また、1年間で2人から100万円ずつもらったり、同じ人から60万円ずつ2回に分けて財産をもらったりした場合なども課税対象となる点は要注意です。

相続時精算課税

60歳以上の父母または祖父母から、20歳以上の子・孫へ生前贈与する際、子・孫が選択することにより使える課税方式が相続時精算課税です。

特別控除の限度額は2,500万円で、暦年課税と異なり1人の贈与者(財産を贈与する人)あたりの金額で考えます。同一の贈与者からの贈与額が限度額に達するまでは、何回でも控除を受けることが可能です。贈与額が2,500万円を超えた場合は、一律20%の贈与税が課せられます。

相続時精算課税を選んだ後に贈与者が亡くなって相続が発生すると、相続税からこれまでに納めた相続時精算課税分の控除を受けられます。一度相続時精算課税を選択すると、それ以降は対象となる贈与者からの贈与分について、暦年課税へ変更できない点は注意が必要です。

申告と納税

贈与税は誰がいつまでに納めるものなのでしょうか。続いては、贈与税の申告と納税に関して詳しく見ていきます。

贈与税を納める人

贈与税を納める義務を負うのは「受贈者」(財産をもらった人)です。財産を贈与する「贈与者」が負担するものではないので、間違えないようにしましょう。

申告と納税時期

贈与税の申告と納税時期は、財産をもらった年の翌年2月1日から3月15日の間とされています。暦年課税であれば、基礎控除額110万円を超えた年のみ申告しましょう。一方、基礎控除額が利用できない相続時精算課税を適用する場合は、1年間にもらった財産額が110万円未満であっても、財産をもらった年の翌年2月1日から3月15日の間に必ず申告しなければなりません。

贈与税は他の税金と同じく金銭で一度に納めるのが原則ですが、一定の要件を満たす場合に限って延納を受けられます。この場合、利息として利子税を支払うことになります。

贈与税の税率(暦年課税)

贈与を受けた側に納める義務がある贈与税ですが、税率はどれくらいなのでしょうか。ここでは暦年課税の税率について見ていきます。贈与税の税率には一般税率、特例税率の2種類があります。

一般税率

夫婦間の贈与、兄弟間の贈与、親から20歳未満の子への贈与などで、この後紹介する「特例贈与財産」に該当しないものに適用されるのが一般税率です。税率は以下の通りとなっています。

特例税率

祖父母や父母といった直系尊属から、20歳以上の子や孫などに贈与する財産のことを「特例贈与財産」といいます。特例贈与財産に適用されるのが特例税率で、税率は以下の通り定められています。特例税率は一般税率よりも低めに設定されているのが特徴です。

贈与税がかからないもの

贈与税はすべての財産贈与にかかるわけではなく、財産を受け取っても贈与税が課せられない場合もあります。そのような贈与税がかからないケースについて、代表的なものを紹介していきます。

夫婦や親子、兄弟姉妹などからの生活費や教育費

扶養義務を持つ配偶者や親、兄弟姉妹などから生活費や教育費として受け取ったお金に対しては、原則として贈与税がかかりません。生活費はお金を受け取る側が日常生活を送るために必要な費用、教育費は学費や文具費などを指します。たとえば、親が大学生の子に仕送りをした場合、子に対して贈与税は課せられません。

香典、お花代、見舞金、お中元・お歳暮など

葬儀における香典やお花代、見舞金、お世話になった人へのお中元やお歳暮といった贈答品も、贈与税の対象外とされています。こうした贈与は社会生活を送るにあたって、社会通念上必要なものと考えられ、税を課す性質のものではないとされているのです。

配偶者への贈与

配偶者への贈与については、通称「おしどり贈与」と呼ばれる配偶者控除特例が設けられています。おしどり贈与の適用を受けるには、次の3つの条件を満たしている必要があります。

1. 贈与が行われる時点で婚姻期間が20年以上であること。

2. 贈与を受ける財産が居住用不動産、または居住用不動産を購入するためのお金であること。

3. 財産をもらった年の翌年3月15日までに、取得した居住用不動産、または贈与されたお金で購入した居住用不動産に贈与を受けた配偶者が住んでいること。また、今後も住み続ける見込みであること。

これらの条件を満たしていれば、基礎控除110万円に加えて最高2,000万円までの配偶者控除が適用可能です。

住宅購入資金の贈与

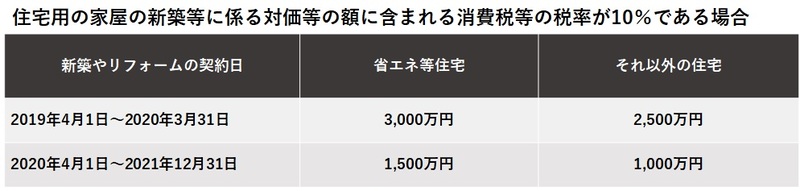

2015年1月1日〜2021年12月31日の間に、親や祖父母といった直系尊属からマイホーム購入やリフォームのための資金を贈与された場合、一定の非課税限度額までは贈与税がかかりません。ケースごとの非課税限度額は次の通りです。

なお、2022年度税制改正大綱によって、非課税措置の適用期限が2023年12月31日まで延長される予定です。ただし、2022年1月以降の非課税限度額は以下のように改正されます。新築やリフォームの契約日は考慮されません。

この制度の適用を受けるには、贈与を受ける側が18歳以上(現行:20歳以上)であることや、合計所得が一定金額以下であることなど、いくつかの要件を満たす必要があります。

教育費の一括贈与

2013年4月1日から2023年3月31日までの間に、30歳未満の子や孫などが直系尊属から教育費を一括で贈与された場合には、学校等に対して直接支払われる金銭は1,500万円を限度として、学校等以外の者に対して直接支払われる金銭としては500万円を限度として非課税とされています。ただし、制度の適用を受けるためには金融機関等との一定の契約に基づいた贈与である必要があるので要注意。ここでいう教育費は次のようなものを指します。

〈学校等に対して直接支払われるもの〉

・学校等の入学金、授業料、施設設備費、入学試験検定料など

・学用品購入費、給食費など学校生活において必要な費用

〈学校等以外の者に対して直接支払われる金銭〉

・学習塾、水泳教室、ピアノ教室といった習い事にかかる費用

・通学定期代、留学にかかる渡航費など

結婚・子育て資金の一括贈与

先ほどの教育費と同様、子どもや孫の結婚や子育てに使う資金として直系尊属から一括贈与された財産については、1,000万円まで非課税となります。この制度が適用されるのは、2015年4月1日から2023年3月31日までの間に、20歳以上50歳未満の子や孫が贈与を受けた場合です。制度の適用を受けるには、金融機関等との一定の契約に基づき、結婚・子育て資金非課税申告書を提出することが条件となっています。

障害者への贈与

障害者への贈与については「特定贈与信託」という制度を適用できる場合があります。特定贈与信託とは、障害者のためにその家族などが本人を受益者とした財産信託を行い、障害者の生活の安定や療養の確保を図る制度のことです。障害者のうち、特別障害者は6,000万円まで、特別障害者以外の特定障害者は3,000万円まで非課税となります。

特別障害者とは、身体障害者手帳において身体上の障害の程度が1級または2級と記載されている人、精神障害者保健福祉手帳において障害等級1級と記載されている人など、特に重度な障害があると認められる人を指します。

まとめ

相続税の補完税として機能する贈与税は、一人が1年間に110万円を超える贈与を受けた際に課税されるというのが原則です。ただ、居住用や教育用など、贈与資金の目的によっては非課税枠が適用される場合もあります。贈与税の仕組みをしっかりと理解したうえで、ルールに則った贈与を心がけるようにしましょう。

(最終更新日:2022.03.10)