近年、転職は決して珍しいことではなくなってきました。住宅ローン契約において、転職はどのような影響を与えるのでしょうか?

住宅ローンの借り入れに際し、不利になるのか? 住宅ローンを組むなら転職の前後どちらがいいのか? など、転職と住宅ローンについて解説します。

転職は住宅ローンの審査に影響する

国土交通省「令和2年度 民間住宅ローンの実態に関する調査結果報告書」によると、「融資を行う際に考慮する項目」において、「勤続年数」を挙げている金融機関が95.3%あります。

たとえば、一つの会社に長く勤務し、安定した収入があるという実績があれば、この先も同じような収入があると判断されます。

しかし、転職したばかりの場合は、その会社での勤務が続くかどうかが定かではなく、今後の安定的な収入が確定されていないと判断されます。

そのため、金融機関は、今後の収入に不安定要素がある勤続年数の短い人よりは、長く安定した収入を得てきた勤続年数の長い人に融資をしたいと考えます。

転職は、今までの勤続年数をリセットすることでもあるので、ローン契約に影響すると考えられます。

転職後の住宅ローン申し込みはいつから可能?

各金融機関の「勤続年数」の考え方には違いがあります。

住宅ローンの契約時には、前年度の源泉徴収票や直近数ヶ月分の給与明細等の提出を求められます。

転職後にローンの申し込みをする場合、金融機関によっては、前職と勤続年数の合算や職歴書の提出によって、転職をした経緯や内容を考慮してくれる場合もありますが、一般的には転職先での正確な収入状況が必要になります。

そのため、あくまでも目安ですが、少なくとも、転職先での丸1年分の収入が記載された源泉徴収票がもらえるようになってから、住宅ローンの申し込みをすることをお勧めします。

<参考:主な金融機関の住宅ローン利用要件リンク>

・三菱UFJ銀行

・三菱UFJ銀行(ネット専用)

・三井住友銀行(web申し込み専用)

・みずほ銀行

・りそな銀行

・新生銀行

・住信SBIネット銀行

・ARUHI

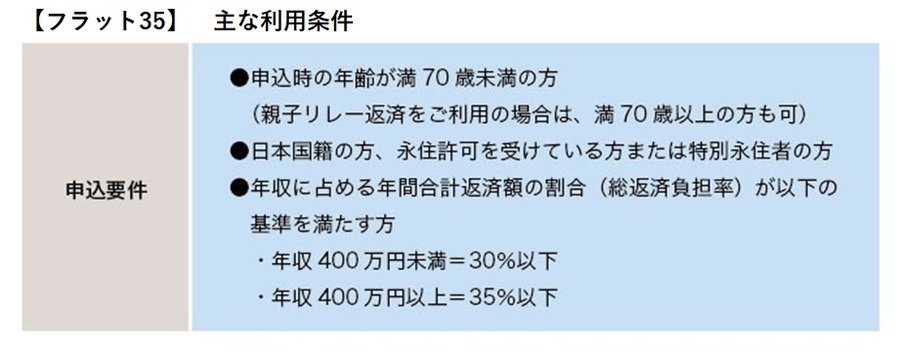

ただし、【フラット35】の場合、「勤続年数」は申込要件に含まれていません。

住宅ローンの審査項目は、勤続年数だけではないので、申し込み可能=融資承認ではありませんが、転職をしたばかりの人にとっては、利用しやすい住宅ローンといえるでしょう。

本審査の通過後に転職する場合どうなる?

住宅ローンの申し込みがあると、金融機関は融資できるかどうかの「審査」を行います。

審査では、ローン申込者の勤続年数や収入による返済能力の確認、物件の担保評価から融資額が適切か等の確認をします。

審査を経て「融資承認」されれば、その後住宅ローン契約、融資実行となります。

しかし、審査に通っても、融資実行前に転職をすると、審査で確認した内容は「以前の勤務先の情報」となってしまうので、改めて、転職先の条件で再審査が必要になります。

その際、勤続年数の短さなどから、融資の承認が取り消される可能性もあります。

転職を隠したことが判明した場合どうなる?

もし、住宅ローンの申し込みから融資実行までの間に転職をした場合はどうなるのでしょうか?

収入が変わらない、もしくはアップするのであれば、転職の事実を伝えなくてもよいと思う人もいるかもしれません。

しかし、転職の事実は金融機関に伝える必要があります。いずれにしても審査や住宅ローン契約(金銭消費貸借契約)の時に、健康保険証の提出を求められるので、転職を隠し通すことはできません。確認した健康保険証の内容が、審査で提出した内容と違えば転職したことはわかってしまいます。

住宅ローンの本審査から融資実行までの間に転職をした場合、特に注意したいのが、違約金の発生です。

住宅の売買契約では「住宅ローン特約」を付けるのが一般的です。

住宅ローン特約とは、買主が住宅ローンの審査に通らなかった場合、売買契約を白紙に戻せるという特約で、買主が売主に支払った「手付金」も買主に戻されます。

しかし、住宅ローン特約には、転職や退職による審査落ちは含まれていないのが一般的です。

そのため、転職による審査落ちは、「違約」と判断され、ローンが組めなくなるばかりか、手付金も戻ることなく、違約金の支払いまで求められる可能性があります。

転職予定の人が住宅ローン申し込みをするタイミングは?

転職を予定している人が住宅ローンを申し込みたい場合は「転職後」が望ましいといえます。できれば、転職後の収入が安定してからがよいでしょう。転職前に借り入れをしてしまうと、収入が減った場合などは、返済計画に支障が出かねません。

もし、融資を受けた後に転職をし、転職先の職場になじめない等の理由により、会社を辞めることになってしまえば、ローン返済の負担だけが残ってしまう可能性もあります。

転職後、しばらく様子を見ることで、実際の収入も確認ができ、続けられる仕事なのかも判断ができると思います。

その後に、住宅ローンの申し込みをする方が、返済計画も無理のないものになるはずです。

住宅ローン借り入れ後の転職で年収低下した場合の対策

住宅ローンを返済中に、転職により収入が減ってしまった場合にはどのような対策を講じたらよいでしょうか?

<繰上返済>

貯蓄がある場合、繰上返済により、月々の返済額を減らすことができます。

住宅ローンの繰上返済には「期間短縮型」と「返済額軽減型」があり、この場合は、返済期間を変えず、月々の返済額を減らす「返済額軽減型」が適しています。繰上返済をすることで、支払利息が減るので、総返済額が少なくなるというメリットもあります。

ただし、住宅ローン以外にも余裕資金を残しておくことも大切です。将来的な支出と現在の貯蓄額を考慮して、繰上返済に使う金額を検討しましょう。

<返済期間の延長>

返済期間を延長して、月々の返済額を減らすよう金融機関に相談する方法もあります。

ただし、返済期間を延ばすということは、その分、支払利息が増え、総返済額が増えます。そして、契約者の年齢や現在の借入期間等によっては、返済期間の延長を認めてもらえない可能性もあります。

返済が厳しくなった場合、最もやってはいけないのは、無断で返済を遅らせることです。金融機関への心象を考えても、返済が滞ってからでは手遅れです。

収入が減り、今後の返済が難しいと感じた時点で、早めに金融機関に相談をすることをお勧めします。

住宅ローンを組んだ直後の転職で手続きや注意点は

住宅ローンの融資実行直後の転職の際、知っておきたい手続きや注意点についてお伝えします。

<金融機関への連絡>

住宅ローンの返済中に転職した場合は、金融機関に連絡することが必要です。

住宅ローン契約における届出事項として、氏名、住所、電話番号等以外に、「勤務先」も含まれているのが一般的です。そのため、勤務先が変更になれば、金融機関への連絡と手続きが必要となります。

連絡をすると、融資条件が変更になるのでは? と心配するかもしれませんが、支払いが滞ることがなければ、転職によって融資条件が見直されることはないと考えてよいでしょう。(解雇により無職、収入の大幅減少等の場合は、返済方法の変更や条件の見直しは考えられます。)

<住宅ローン控除>

会社員の場合は、2年目以降の住宅ローン控除は、年末調整で行います。転職をした場合も、引き続き住宅ローン控除を受けることはできますが、転職の時期により手続きに違いがあります。

・同一年内に転職をした場合

転職先で年末調整を行えます。その際、前職の源泉徴収票の他に、税務署から「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」を取り寄せて、転職先に提出する必要があります。

・同一年内に転職をしなかった場合

退職年に対応する年分の所得税の確定申告を自分で行い、住宅ローン控除の手続きをする必要があります。

<借り換え>

転職直後は、住宅ローンの借り換えができない可能性があります。住宅ローンの借り換えは、別の金融機関に対して、新たにローン契約を申し込むことです。そのため、借り換え先の金融機関の審査を受けることになります。

勤続年数が審査要件に入っていれば、転職後の勤続年数が審査条件を満たさず、審査が通らないことも考えられます。

まとめ

転職は、同業種でのキャリアアップなどもあり、住宅ローン契約に必ず不利になるわけではありません。

ただ、住宅ローンは「融資」なので、金融機関も「滞りなく返済できる人」を審査で判断しています。

住宅ローンは「いかに借りられるか?」も大事ですが「借りたお金を滞りなく返済していけるのか?」と考えることも大切です。

転職を考えている場合は、ある程度の収入減を考慮しておくか、転職後の収入が確定してから返済計画を立てることをお勧めします。

そして、ローンの返済が困難になりそうな場合は、早めに金融機関に相談をしましょう。

(最終更新日:2022.03.09)