住宅ローンの悩みは誰に相談すればよいのでしょう。住宅ローンの専門家に相談する窓口としては、金融機関、独立系ファイナンシャル・プランナー(FP)、住宅金融支援機構などがあります。

この記事では、住宅ローンを借りる前から完済するまで相談窓口はどう選べばよいのか、目的別に解説します。

目的別の相談窓口の選び方

住宅ローンを組めるか相談したい

申込時の年齢や年収、資金の使い道、借入額や借入期間といった、最低限の条件を満たしているかなど一般的な内容であれば、各金融機関やファイナンシャル・プランナー(FP)、住宅支援機構など、どの窓口でも相談できます。

しかし、個別に住宅ローンを組めるかどうかを知りたい場合の相談先は、借りようと思っている金融機関の相談窓口です。住宅ローン専門の相談センターやアドバイザーがいる金融機関もあります。ただし、金融機関の窓口で相談しても、実際に希望の金額や条件で借りられるかどうかは、住宅ローンの申し込みをして審査の結果を待たないとわかりません。

たとえば、転職したばかりの人、産休・育休中の人、非正規で働いている人、自営業者や会社経営者などで収入が安定しない人など、そもそも借りられるかどうかが不安な場合は、事前審査を申し込みましょう。一部の機関では物件を探す前にインターネットで事前審査を申し込める場合もあります。

金融機関や住宅支援機構の窓口での相談は多くの場合、無料です。事前審査も無料で行うところが多いですが、有料無料に関しては念のため事前にご確認ください。対面での相談だけでなく、コールセンターやチャットを利用した相談も充実した金融機関が増えていますので、利用してみましょう。

無理のない借入額がいくらか教えてほしい

無理のない借入額を相談する上で、独立系のファイナンシャル・プランナー(以下FP)が挙げられます。現状の家計だけでなく、教育費や老後資金など、住宅購入後の家計の動きも予想したキャッシュフロー表を作成し、20年、30年と無理なく返済できる借入額を中立な立場で一緒に考えてくれます。

また、各金融機関の窓口でも収入に対する返済額の割合などから、借りられる金額の上限や、ライフプランに合わせた適正な借入額の相談にのってくれます。土日や平日の営業時間以外でも相談できる金融機関もありますので、インターネットで情報を検索してみましょう。

金融機関の窓口での相談は多くの場合無料ですが、企業に属さず、保険など金融商品を販売しないFPへの相談の場合、多くは有料相談となります。将来の収支や貯蓄残高の動きを可視化することで、現状の家計を把握し目標の貯蓄額を考えるなど、住宅ローン以外のお金の相談もできます。

独立系FPを探すのは難しいかもしれませんが、日本FP協会の「CFP(R)認定者検索システム

」では、FPの上級資格であるCFP(R)の資格を持つ全国のFPを検索することができます。登録FPのホームページや執筆記事などを通してそのFPの考え方を知り、共感できれば、得意分野や料金体系をよく確認したうえ相談してみましょう。料金の目安は一概には言えませんが、消費税込で1時間5,500円から11,000円程度までが多いようです。資料作成代等の別途料金がかかる場合もあるので、相談前に確認しておきましょう。

審査についての説明を聞きたい

審査項目や審査基準は金融機関によって異なります。借りたい金融機関が決まっていれば、その金融機関の窓口で聞いてみましょう。しかし、住宅ローンの審査は金融機関の窓口担当が行うわけではありません。保証会社やその金融機関の審査担当部署で、申込者の収入や働き方などから判断した返済力と、購入する物件の価値(担保力)から審査を行います。詳細な審査基準を窓口で聞くのは難しいですが、年収に対する返済額の割合や勤続年数などの基準のほか、審査項目についての説明や事前審査の申し込みから本審査の結果までの流れなどを聞くことができます。

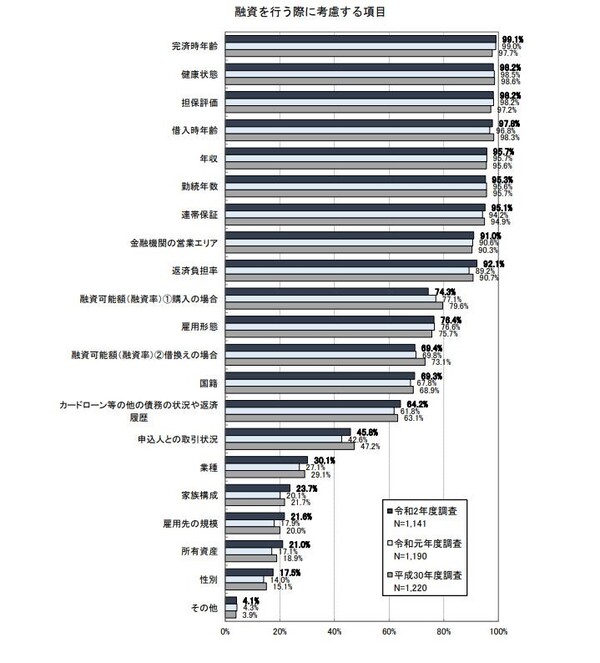

一般的にどのような審査項目があり、どのような項目を考慮する金融機関が多いのかを知りたければ、国土交通省が毎年行う「民間住宅ローンの実態に関する調査」※1の結果などが参考になります。各金融機関が融資を行う際に考慮する項目などがわかります。

どこの金融機関を選べばよいかの相談をしたい

そもそも、どこの金融機関を選べばよいか悩んでいる……こういう場合に相談する窓口も独立系FPが適しています。金融機関に相談に行っても他の金融機関の情報はわかりません。有料相談になりますが、独立系FPなら中立な立場で各金融機関の住宅ローンの特徴や選ぶポイントを、相談者のライフプランに沿った形で伝えてくれます。

また、購入時の金融機関選びであれば、不動産会社やハウスメーカー、マンションの販売センターに所属または提携するFPや営業マンに相談することもできます。経験豊富な営業マンは住宅ローンについても詳しい人が多くいますが、住宅ローンの専門家ではないので、いつも審査を依頼している金融機関以外の住宅ローンについては詳しくない場合もあります。提案された金融機関以外にも気になる金融機関があれば独立系FPに相談してみるのもよいでしょう。

繰り上げ返済についてのアドバイスを聞きたい

繰り上げ返済をいつ、いくらすると、どれくらいの利息が軽減されるか、繰り上げ返済の手続きはどうするかといった相談は、住宅ローンを借りている金融機関で相談できます。繰り上げ返済の手続きは窓口に行かず、コールセンターで相談して、インターネットでシミュレーションや手続きをすることも可能です。金融機関での相談料は無料の場合が多いですが、事前に念のためご確認ください。

しかし、繰り上げ返済をしすぎて将来的な教育費や老後資金など、必要なお金まで手元に残らなくなってしまっては、繰り上げ返済をする意味がありません。繰り上げ返済を行う時期や、適正な金額を知りたい場合は、ライフプラン相談ができる独立系FPに相談しましょう。相談料は有料になりますので、料金をしっかり確認した上で依頼しましょう。

住宅ローンの借り換えについて相談したい

住宅ローンの借り換え相談は、借り換え先が決まっていればその金融機関に相談しましょう。金利などの条件や審査書類、申し込みから借り換えまでの流れなどを詳しく知ることができます。金融機関での相談は無料の場合が多いですが、事前に念のためご確認ください。

金融機関が決まっていない場合は、ライフプランに合わせた住宅ローンを選んでくれる独立系FPに相談してみましょう。借り換えによる利息軽減メリットだけでなく、今後にかかるお金なども考慮して金利タイプを選び、相談者に適した金利タイプでかつ金利が低い金融機関を複数提案してもらえます。

なお、独立系FPは原則として、特定の金融機関の住宅ローンを利用者に斡旋(あっせん)したり、住宅ローンの条件を交渉したりすることはできません。(※2)自分にあった住宅ローンを複数提案してもらい、最終的には自分で決めて自分で申し込みを行います。

特定のローンの斡旋や、金利や借入額など条件交渉を行ってほしい場合は、「貸金業」や「金融機関代理業」といった資格を持つ会社やFPに依頼することになります。複数の金融機関と提携して借り換えを事業として行っている会社もあるので、条件がよい金融機関を見つけるために相談してみるといいでしょう。手数料は無料の会社も有料の会社もありますので事前にご確認ください。

>住宅ローン・お借り換え・ご返済・お住まいに関わるお困りごとは 「ビデオチャット相談」で無料受付中

まとめ

以上、住宅ローンの相談窓口についてご紹介しました。相談の目的によって相談窓口が異なることや、無料で相談できる内容と有料でも中立な立場のFPに相談した方がよい内容との違いがおわかりいただけたでしょうか。後悔のない住宅ローン選びができるよう、相談窓口を選ぶ参考にしてください。

参考サイト

※1 国交省:「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」

※2 金融庁:「一般的な法令解釈に係る書面照会手続(回答書)」