住宅購入を検討し始めると、最初に考えるのが「幾らくらいの物件なら買えるのか?」ですね。しかし、住宅は購入時だけではなく、所有している間にもさまざまなお金がかかります。住宅に対しての支出は自分の一生で総額でどのくらいになるのか、それだけの金額をかける価値があるのか、住宅購入の予算について少し視野を広げて考えてみませんか?

1. 一般的な住宅予算の考え方

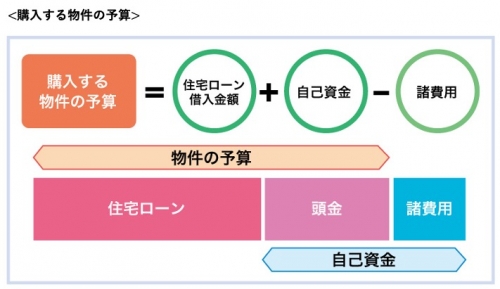

「幾らくらいの物件が買えるのか?」は、次のような計算で算出するのが一般的です。

(1)住宅ローン借入金額

現在の年収によって借り入れられる金額は異なります。ただし、金融機関が貸してくれるからといって、それが返せる金額とは限りません。あくまでも、自分で返せると判断した金額を借り入れるのが鉄則です。現在の生活を特に変えることなく、毎月の住宅ローン返済額と、年間にかかる固定資産税・都市計画税の支払い、マンションであれば管理費・修繕積立金の支払いに無理がないかで判断します。

また、何年間返済できるかも重要です。同じ返済額でも、返済年数を長くする方が多く借り入れることが可能です。住宅ローンは最長35年間の返済期間を設定できますが、基本的には、自分が働いて収入を得ることができる間に設定しましょう。

(2)自己資金

貯蓄額から頭金・諸費用として出せる金額です。なるべく多く頭金に入れた方が住宅ローンの借入金額を減らすことができ、総返済額を少なくすることができますが、緊急時に対応するための資金として、生活費の半年分くらいを目安に手元に残しておきましょう。また、住宅購入後5年以内に子どもの進学など、まとまった資金が必要なライフイベントがある場合はその資金を含め、多めに残しておきましょう。

2. 生涯収入から考える、もう一つの購入予算

上記の一般的な予算の考え方は、いくらのものが買えるかを「購入時」の状況を基に判断しているものです。でも、住宅を購入すると、その住宅を維持するための費用がかかり続けます。一生涯で、住宅に総額でいくらかけることになるのかを知ることも、購入予算を決めるうえでの一つの判断基準になるでしょう。

以下の事例で試算してみます。

<計算例の前提>

・夫35歳、妻35歳、子2人(5歳、3歳)

・65歳までの世帯平均年収(手取り) 700万円

・退職金 1,500万円

・65歳からの年金収入 250万円(年)

・生活費(65歳まで) 30万円(月)

(リタイア後) 20万円(月)

・子2人の教育費 1,500万円×2

・その他イベント 500万円

(1)生涯収入…一生の収入の合計額

まず、これから幾らの収入を得ることができるのかを試算してみましょう。もちろん、不確定な部分も多いと思いますが、今の年収を基に、これから上がりそうか、下がりそうかなども加味して、リタイアまでの収入を予想してみましょう。また、リタイア後の年金収入についても、ねんきん定期便などを参考に試算してください。退職金がある場合には、金額を調べておきましょう。

(計算例)

65歳まで30年間の勤労収入+退職金+年金収入(15年分とする)

700万円×30年+1,500万円+250万円×15年=2億6,250万円

(2)生涯支出(住宅関係費以外)

65歳までの支出+リタイア後の支出+教育費+その他イベント

30万円×12×30年+20万円×12×15年+1,500万円×2人+500万円=1億7,900万円

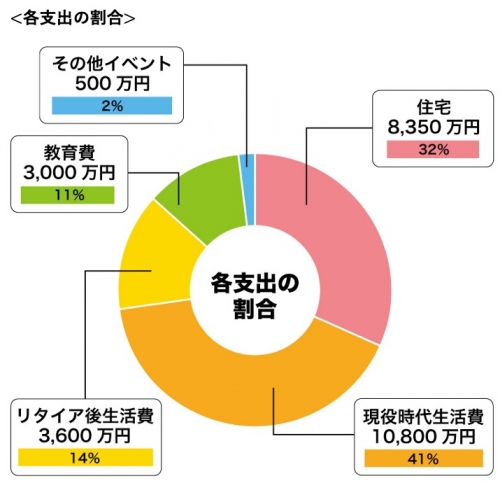

(3)生涯で住宅にかけられる金額

住宅にかけられる金額を出してみましょう。最大で、生涯収入から住宅関係費以外の生涯支出を差し引いた残りを住宅にかけることは可能です。

2億6,250万円−1億7,900万円=8,350万円

この金額が、生涯収入に対してどのくらいの割合を占めるのか確かめてみます。

残りを全部住宅費にあてようとすると、生涯収入のうちおよそ3分の1を占めるということがわかります。

これを見たときに、どう思うか、を大切にしてください。

あなた自身の収入を、何にどのくらいあてるかは、人生の価値観でもあります。たとえば、もっと家族との旅行などのイベントにあてたい、子どもに資産を残したい、などの希望があれば、全額を住宅にあてるのではなく、調整すればよいのです。

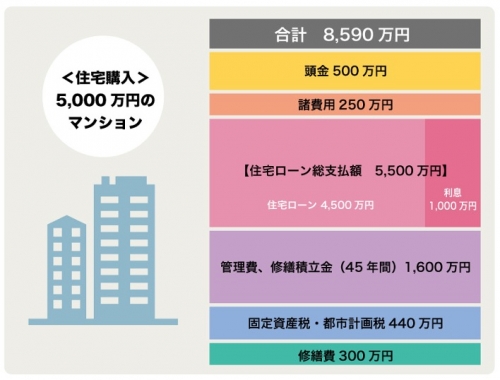

3. 住宅費総額から物件予算を考える

住宅を購入すると、住宅ローンの支払い総額のほかに、固定資産税・都市計画税、水回りなどの室内の修繕費、マンションなら管理費・修繕積立金、戸建てなら外壁等の塗り替えなどの修繕費などのランニングコストがかかります。

例えば、下記のような5,000万円のマンションを購入した場合の総額を出してみましょう。

物件の所在地や、戸建てなのかマンションなのかなどによってもランニングコストは変わるので、一概に何割くらいなどとは言えませんが、まずはご自身でイメージする物件で総額を出してみてください。

上記の場合は、住宅にあてられる金額のほぼすべてを使うことになります。もう少し余裕が欲しい、ほかのことに使いたい、と思った場合には、住宅の予算を下げたり、頭金に充当するためにご両親等から資金の援助(贈与)を受けるなどの調整をするとよいでしょう。

購入時の年収や家計だけでなく、生涯の収支からも見てみることで、まずは無理のない購入かどうかを確認することができます。また、ほかのことを我慢したりすることなく購入できる予算なのかの判断もできます。両方の視点から検証してみることにより、将来後悔しない予算を確認することができます。