住宅ローンを借りるとき、はじめにドキドキするのが審査の結果です。審査には収入など返済力だけでなく、購入する物件の審査もあります。中古住宅を検討しているとき、新築住宅より不利になることはあるのでしょうか? 中古住宅と新築住宅の住宅ローン審査の違いを考えてみましょう。

98%の金融機関が担保評価を審査項目に

国土交通省が毎年金融機関向けに行っている「民間住宅ローンの実態に関する調査」によると、土地や建物の「担保評価」を審査項目に入れている金融機関は令和元年度調査で98.2%にのぼります。住宅ローン審査において、ローン契約者の返済力だけでなく、購入する物件の評価も大切なことがわかります。

なぜなら、返済が滞った時、金融機関は対象となる住宅を売却して返済に充てるため、価値が低い物件では、貸した金額が全額回収できなくなってしまうためです。将来も売却ができる物件なのか、売却できるとすればいくらくらいで売却できるのかを試算するのが担保評価です。

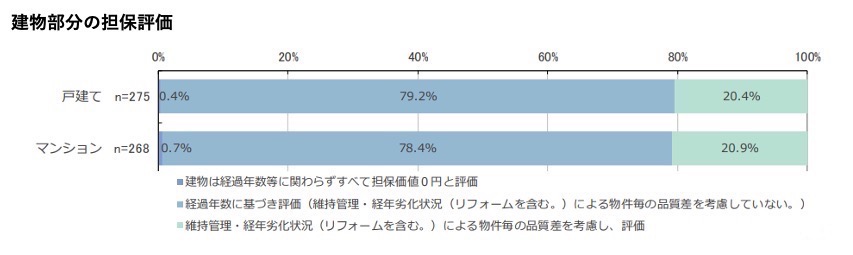

住宅金融支援機構が毎年金融機関向けに行う「住宅ローン貸出動向調査」によれば、中古住宅の建物評価については、戸建て、マンションともに「経過年数に基づき評価」する金融機関が8割近くを占めています。「維持管理やリフォーム状況を評価してもらえるのでは?」と思う人も多いかもしれませんが、ローン審査においては、建物の品質の差を考慮してくれる金融機関は2割程度となっています。

税金上の減価償却費を計算する特に使う法定耐用年数は、木造住宅で22年、マンションのような鉄骨鉄筋コンクリート造で47年です。実際の建物の耐用年数ではありませんし、法定耐用年数だけで建物評価がされるわけではありません。しかし、「築年数」で評価する金融機関が多い現状では、審査の1つの目安として覚えておくとよいでしょう。

新築と中古の審査の違いはある?

では築年数以外、新築住宅と中古住宅で審査の違いはあるのでしょうか。

少し古い資料にはなりますが、「中古住宅取得費用とリフォーム費用に関する住宅ローンの現状」によれば、2012年に大手銀行8行と住宅金融支援機構へ実施したアンケートでは、「中古住宅であっても新築同様に貸している」という結果内容になっています。原則としては中古住宅だから審査が不利になる、ということではないようです。

新築住宅と中古住宅の審査の基準は法令を守るった建物であること、権利関係がはっきりしていてもめ事がないことなど、基本となる部分はどちらも変わりません。

一般的に住宅を建築する上で守るべき基準例としては以下のようなものがあります。

(1)けんぺい率・容積率

けんぺい率はその土地の敷地面積に対する建物面積の割合で、容積率は延べ床面積の割合です。

たとえば30坪の土地で建ぺい率40%、容積率80%の地区であれば、1階の面積12坪+2階の床面積12坪=合計24坪の建物面積が上限になります。ほかにも、前面道路の幅により高さが制限されたり、日当たりの問題から北側斜線が制限される場合などもあります。

(2)道路付け

敷地は4メートル以上の公道に2メートル以上接していることが条件です。敷地が道路の中心線から2メートル未満の場合は、セットバックといって中心線から2メートルまで境界線を下げた面積で建ぺい率、容積率を計算することになります。

(3)境界や面積が確定していること

いくら立地がよく素敵な家でも、隣地や道路との境界がはっきりしなければ、敷地面積を確定できません。そうなれば建ぺい率や容積率も計算できません。ローン審査時に地積測量図や公図など土地に係る書類を提出するのはこのためです。

(4)権利関係がはっきりしていること

現在の所有者や、その土地や建物に抵当権が設定されていないかを確認できないと金融機関はお金を貸してくれません。一般的に所有者が亡くなっていないか、共有者はいないか、また、抵当権が設定されていないかなどを確認します。

ほかにもその土地の形状により様々なチェック点がありますが、新築住宅の場合は建築確認済証で現在の法律に適合した土地建物であることが確認できるため、他の書類と合わせて問題なければ、審査をしやすいという利点があります。

新築住宅は、現在の建築基準法のもとで、建物を建築する前に建築確認申請を行い、建築途中に中間検査、建物完成後には完了検査を行います。そのため、審査申し込み時に提出する建築確認済証の記載通りの建物が建てば、建築基準法に違反する建物とはなりません。

また、建築確認は土地や建物の権利関係や隣地や道路との境界線なども、しっかりと確定したうえでないと、申請が通りません。

新築住宅の場合は建築確認済証で現在の法律に適合した土地建物であることが確認できるため、他の書類と合わせて問題なければ、審査をしやすいという利点があります。

一方で、中古住宅の場合はどうでしょうか。

中古住宅の審査の注意点

中古住宅も審査のポイントは基本的には新築住宅と同様です。しかし築年数によっては建築後に法律が改正されたり、周辺の道路が変化するなど、いつの間にか現在の基準を満たさない住宅になっている場合があります。以下、中古住宅の審査で気をつけたい代表的なポイントを2つお伝えします。

(1)増改築を行っている場合

建築したときは建ぺい率や容積率の範囲内の建物であっても、購入後増改築を行ったために基準を満たさない住宅もあります。住宅ローン審査に出してはじめて増改築の履歴がわかった、ということもあるようです。増築で面積が増えても登記を行っていなければ、謄本や図面上、延床面積が増えたことはわかりません。契約前に増改築の履歴などもできるだけ売主に聞いておくと安心でしょう。

(2)境界が確定しているか

築古の住宅で案外引っかかるのが境界線の問題です。先祖代々の土地で地積測量図など測量図面がなく、境界があいまいであったり、長年の間に道路が変わっていたりすることもあります。また、測量図等があっても、何十年も前のものであると測量技術の進歩等により、境界や面積が変わることもあります。金融機関が提出書類で確認できないと、追加資料の提出や質問がくることもあり、審査に時間がかかることもあるようです。

まとめ

新築住宅と中古住宅の審査の基準は基本的には変わりませんが、中古住宅ならではの注意点もあります。

1つは約8割の金融機関が築年数で建物の評価をしていることです。そのため、物件の価値に対しての融資額が少ないと感じることがあるかもしれません。

2つめは、築年数が古くなると周辺環境や、法律が変わっている場合があることです。数十年前は法律上問題がなかった建物でも現在の建築基準法には合わない物件もあります。また、増改築を行っていて建物関連の書類と実態が違っていると、審査の途中で金融機関から追加書類やヒアリングを受けることもあります。

このように、住宅ローン審査は、中古住宅だから不利になるのではなく、法律にのっとって適正な維持管理を行っていれば、基本的には新築住宅と審査基準は変わりません。中古住宅でもよい条件で住宅ローン審査が通れば、安心して購入できるかもしれませんね。

【参考】

国交省 中古住宅市場活性化ラウンドテーブル報告書 付属資料