2021年1月に発出された緊急事態宣言は、3月21日をもって全都道府県で解除されました。しかし、いまだにワクチン接種の予定もあいまいなうえ、変異株の広がりの程度もわかっていないことから、緊急事態宣言解除が第4波につながるのではと危惧されています。経済が正常化へ向かえば、家計の収入も上向くかもしれませんが、まだしばらく新型コロナウイルス感染症拡大による不確実性は高いといえます。そんななかで住宅を買う場合の予算の考え方について整理します。

ウィズコロナ時代の住宅ローンは「借りられる額」より「返せる額」

コロナ禍で失業・収入減に陥った人のなかには、住宅ローンの返済に行き詰まり、中には家を失ったケースもあるようです。高負担の住宅ローンは家計の足かせになりかねません。

収入に変動があり得るなか、住宅という大きな買い物をするには、より一層、予算の見極めが重要と言えます。逆に、高負担を承知で高額の住宅を購入する場合は、今後の収入の安定や収入増などを図る必要があります。

マンションのモデルルームや住宅展示場などへ行くと、世帯年収などから「住宅ローンがいくら借りられるか」を試算し、「買えるかどうか」のアドバイスを受けることが多いことでしょう。

また物件から検討に入ると、「南向きがいい」「角部屋がいい」「間取りも広いほうがいい」「上層階がいい」などとどんどん予算は上がっていきがちです。

しかし、住宅ローンはいくらまで「借りられるか」という返済負担率から考えた上限よりも、いくらだったら家計に負担なく「返せるか」を見極めることが重要です。

返済負担率とは、年収に対する住宅ローン返済の割合(実際は住宅ローン以外の負債も含みます)です。【フラット35】の例では、年収400万円未満が30%以下、年収400万円以上で35%以下となっています。

たとえば、Aさんが年収600万円だった場合、年間返済額として210万円(月返済額17万5,000円)まで借りられることになります。金利1.4%、35年、元利均等返済で試算すると5,807万円も借りられることになります。金利は毎月見直されるため、固定金利も現在より少し高めで試算をしておくといいでしょう。

【Aさんの条件】

年収:600万円

返済負担率:35%以下

⇒ 返済負担率の上限まで借りると、月返済額17.5万円

⇒ 月返済額17.5万円、金利1.4%、35年、元利均等返済で試算すると5,807万円(1)

※試算/住宅金融支援機構ホームページ「【フラット35】ローンシミュレーション」:年収から借入可能額を計算

一方、Aさんが次のような条件だった場合、現在の家計で住宅ローンの返済に充てられる金額の上限は月13.5万円となり、4万円も低くなります。

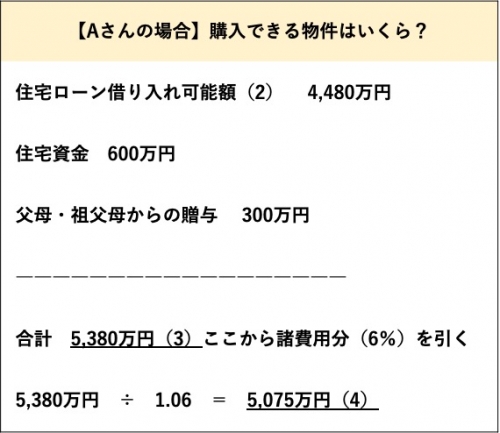

この月額から試算をすると、借り入れ可能額は4,480万円となり、年収から計算した5,807万円と比べると1,327万円も低くなることがわかります。

【Aさんの条件】

現在の家賃:月12万円

住宅用積み立て:月平均5万円(月3万円、ボーナス年間24万円)

購入後の維持費:3.5万円(固定資産税平均月約1万円、管理費・修繕積立金約2万円、広くなって床暖房もできるので光熱費アップ分0.5万円)

⇒ 毎月の返済額の目安=12万円+5万円-3.5万円=13.5万円

⇒ 月返済額13.5万円、金利1.4%、35年、元利均等返済で試算すると4,480万円(2)

※試算/住宅金融支援機構ホームページ「【フラット35】ローンシミュレーション」:毎月の返済額から借り入れ可能額を計算

返済負担率から試算した「借りられる上限額」は、そもそも家計に対して過重な負担となっていることがあるため、コロナ禍に限らず、収入減などが起きたときには影響を受けやすいといえます。

できるだけ現在の家計の状況から試算する「返せる額」を基本に考えることが重要です。

自己資金はどれくらい準備できる?

住宅ローンのほかに予算に影響するものとして、自己資金がどれくらい準備できるかがあります。自己資金には、自分で貯める住宅用資金だけでなく、父母や祖父母などからの贈与も含まれます。

住宅資金の貯め方の選択肢は、期間やリスクをとるかどうかによっても異なります。つみたてNISAは少額投資非課税制度の一つで、投資信託の積立投資ができます。年額最大40万円で最大20年間運用ができ、配当や売却益が非課税になるのがメリットです。

ただし、リスクがある投資は、3年以内に使うものには向かないのと、3年超でも資金の一部(3割程度まで)に抑えるようにしましょう。3年超先の住宅資金を毎月3万円積み立てるときは、たとえば、財形貯蓄2万円+つみたてNISA1万円、といった組み合わせができます。

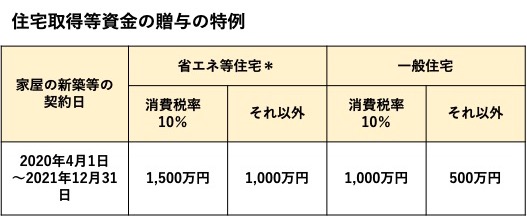

一方、20歳以上で父母や祖父母などの直系尊属から住宅取得資金の贈与を受ける際は、最大1,500万円まで非課税です。2021年12月31日までに契約し、消費税10%が適用される住宅の場合、省エネ等住宅で1,500万円、その他の住宅で1,000万円までは非課税で贈与を受けられます。

2021年3月末までは、合計所得金額2,000万円以下で床面積50平方メートル以上240平方メートル以下が対象でしたが、2021年4月1日以降は、合計所得金額1,000万円以下は床面積40平方メートル以上から対象となりました。贈与税を受けた翌年の3月15日までに家屋を新築あるいは取得して住むことと、贈与の確定申告が必要です。

諸費用なども加味して購入予算を逆算

肝心の購入予算は、前述の借り入れ可能額に自己資金を足し、諸費用を引いた金額です。

諸費用には、次のようなものが含まれます。

<住宅購入時の諸費用>

・住宅ローンの保証料・事務手数料ほか

・登記費用や税金など

・引っ越し費用

・家具やカーテン、家電など

・中古住宅なら仲介手数料など

一般的には、これら諸費用としてで物件価額の5~10%を見込んでおきたいもの。この分は現金で支払うことが多いので、手元に残しておきましょう。前出のAさんのケースで、住宅資金600万円、父母・祖父母からの贈与300万円、諸費用を6%として、物件の試算を計算してみましょう。

上記は家計の状況から試算したものですが、もし年収から単純に計算した借り入れ可能額(1)で試算をすると、6,327万円(5)となり、物件のグレードが1段階上がります。

予算に手が届かないときは、「買える家」から始めては?

前述の試算だと買いたい物件に届かない場合は、背伸びをして無理な住宅ローンを組む前に、「次善の策」を検討してみてはいかがでしょう。

1.少しの差なら節約を徹底

月5,000円くらいまでの超過であるなら、保険や携帯電話の見直し、その他節約を徹底する、世帯収入を上げるなどでカバーし、覚悟のうえで購入するのもひとつの考え方です。ただし、「たかが」と侮らないことが大事です。

2.新築でなく中古で探す

予算を優先し、手が届く範囲の家を探すには、新築にこだわらないのも一つの方法です。できれば築15年以内の物件にとどめるのが良いでしょう。あまり古い物件でないほうが長く住めます。資金的に余裕ができたら住み替えることも検討するといいでしょう。

3.対象エリアを広げる

コロナ禍でリモートワークが増えたことで、郊外で「住環境優先」という考え方も広がりました。通勤時間が多少延びても、都内にこだわらず、千葉・埼玉・神奈川などへ目を向ければ、同じ予算で希望に合う住宅が見つかることもあります。

必ずキャッシュフローでチェックを

住宅を購入する際の資金計画は、家族のライフプランに支障なく、ムリなく返し続けることができるかという視点が必要です。住宅ローンを返すのが精いっぱいではNGで、ほかのライフイベントのための貯蓄が十分にできなければ、家計は回りません。

そのあたりをチェックするには、20年、30年と長期の収支を確認する「キャッシュフロー表」を作成してみるといいでしょう。ファイナンシャルプランナーなどに作成してもらうと安心です。住宅を購入しても、子どもの教育費がかかる時期の家計や、老後になってからの家計維持はチェックをしたいもの。

キャッシュフロー表を作成する際には、住宅購入のその後も含めて検討するようにしましょう。将来的な住み替えや、戸建てなら建て替えやリフォームなども頭に置く必要があります。

参考:「便利ツールで家計をチェック」⇒日本FP協会ホームページ