住宅ローンの借り換えにはメリットとデメリットの両方があります。場合によってはデメリットが大きくなり、期待したような借り換えの効果が得られないことも。ここでは住宅ローン借り換えのメリットとデメリットについてご説明します。

現在返済中の住宅ローンから金利が低い住宅ローンへ借り換えると、住宅ローン返済額の圧縮が期待できます。とはいえ、すべてのケースで借り換えが成功するとは限りませんし、注意点もあります。

借り換えを検討する際には、借り換えのメリットとデメリットの双方を知った上で借り換えを実行するかどうか決めることが重要です。

住宅ローン借り換えのメリットは?

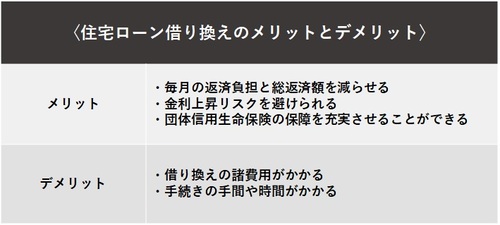

住宅ローンをうまく借り換えることによって以下のメリットを得られる可能性があります。

〈メリット1〉適用金利が低くなり、返済額を減らすことができる

大きなメリットは、毎月の返済負担と総返済額が軽くなることです。さらに、借り換え時に返済方法を変更できる場合もあります。

たとえば「ボーナス払いの額をぐっと減らしたけれども、毎月返済額はほぼ同額」「返済期間を定年までに短縮したが、毎月返済額の増加はわずかで済む」など状況に合わせて返済プランが変更できると、返済のしやすさもアップします。

〈メリット2〉低金利のまま金利上昇リスクを避けられる

変動金利型の住宅ローンを借りている人は、固定金利型へ借り換えることで将来の金利上昇のリスクを回避することができます。

変動金利は長期固定金利よりも金利水準が低いため、条件によっては、現在返済中の住宅ローンよりも高い金利への借り換えを行うことになります。しかし、近年は長期固定金利もかなりの低い金利水準となっているので、借り換えの負担感は抑えられるでしょう。一時の負担感よりも、長期固定金利型で住宅ローン完済まで低金利の恩恵を受けられるメリットの方が大きいと言えるでしょう。

〈メリット3〉団体信用生命保険の保障を充実させることができる

住宅ローンの団体信用生命保険(団信)の保障内容は充実傾向にあります。団信とは、所定の要件を満たした場合に住宅ローン残高と同額の保険金が金融機関に支払われ、結果的に住宅ローンが完済されるものです。

従来の団信は、住宅ローン契約者が死亡や高度障害状態に陥った場合に保険金が支払われるのが一般的でした。近年はがん、脳卒中、急性心筋梗塞などに陥った場合にまで保障を広げるものが増えています。なかには、就業不能状態が一定期間を超えて続いた場合にまで保障する団信が登場しています。

団信特約料の有無は金融機関ごとに異なりますが、手厚い特約で不測の事態で返済不能に陥るリスクを抑えたい人には大きな魅力でしょう。

上記のほかにも、借り換えを機に住宅ローンの引き落とし口座を使い勝手の良い金融機関に変更することができるかもしれません。複数の口座を管理するのは意外と手間なので、給与振り込みや公共料金の引き落としなどメインで利用している口座と住宅ローンの引き落とし口座が同じであれば、便利さが段違いです。

なお、金融機関によっては住宅ローンの引き落とし口座に設定することで、ATM手数料の優遇などが受けられることもあります。

借り換えのデメリットとは?

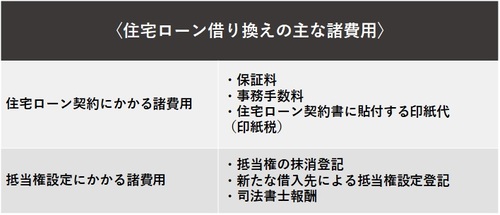

借り換えのデメリットとして、諸費用の発生が挙げられます。具体的な費用を見ていきましょう。

まず、挙げられるのは住宅ローン契約にかかる諸費用です。

保証料は無料のこともありますが、その場合は事務手数料が高くなるケースが多いようです。保証料が必要な場合、一括で十数万円支払うか、金利が0.2%程度上乗せされます。保証料が不要な金融機関では、事務手数料が借入金額の2%程度かかることが多いです。

抵当権を設定するのにかかる諸費用もかかります。

借り換えに伴って、これまで借りていた金融機関の抵当権を抹消して、新たな金融機関の抵当権を設定する必要があります。抵当権抹消登記にかかる費用は、土地・建物各1,000円ですが、抵当権設定登記にかかる登録免許税は「借入金額の0.4%」ですので、借入額によっては大きな金額になります。

このような諸費用を加味すると、住宅ローン借り換えにかかる諸費用は十数万円、もしくは数十万円になるでしょう。諸費用の金額が、借り換えによって減らせる返済額を超えてしまうと、借り換えの効果はなくなってしまいます。

諸費用は金融機関ごとに異なりますので、借り換えを検討している金融機関のものを必ず確認してください。

手続きにかかる手間や時間によるデメリットも

費用以外で借り換えにかかる手間についても留意しましょう。

それというのも、一口に借り換えと言っても当然、借換先の金融機関の審査を受ける必要があります。借り換えを申し込んで審査を受けるには、新規借入時と同様に多くの書類が必要ですし、審査には時間がかかります。仕事が忙しいといった理由で、現実的に時間を取るのが難しい人は、特に借り換えにかかる手間について認識しておいてください。

借り換えの場合でも住宅ローンの借入金利は、住宅ローン契約締結時の金利が適用されます。このため審査手続き中に金利が上昇するという避けようがないリスクがあります。審査や手続きが長引いた結果、想定よりも借り換えのメリットが小さくなってしまうケースも起こり得ます。

なお、通常住宅ローンの申し込みでは団体信用生命保険に加入しなければなりません。そのため健康状態が悪い場合も借り換えは難しいと言えます。

借り換え効果をシミュレーションしてみよう

住宅ローンの残高が「2,500万円」の場合と「4,000万円」の2つのケースで借り換え効果を見ていきます。金利条件はすべて同じとします。

※シミュレーションは、住宅金融支援機構の借り換えシミュレーションを利用しています。

【前提条件】

・住宅ローン種類:全期間固定金利

・残りの住宅ローン返済期間:25年

・金利:2%から1.4%へ借り換え

・団信:借り換え前後とも一般団信に加入。

※借り換え前の住宅ローンは適用金利2%ですが、団信特約料が別払いとなるため、団信特約料を含めて実質2.32%として計算

※主な諸費用として「事務手数料(借入額×2.2%)」と、一般的な「抵当権設定(司法書士報酬含む)」を想定

〈ケース1〉住宅ローン残高が2,500万円の場合

住宅ローン残高が2,500万円の場合、借り換え前と借り換え後の返済額の差は、下の表の通りです。

総返済額では約332.6万円、毎月返済額では11,088円の軽減となりました。

ただし、実際には借り換え諸費用が発生します。諸費用の目安74.5万円ですので、諸費用を加味すると返済軽減額は約98.5万円となります。

さらに【フラット35】から【フラット35】への借り換えの場合は、団信保険料の負担も減ることが予想されます。2017年10月1日以後の申し込みからは金利に団信特約料が含まれることになりましたが、それ以前に【フラット35】を申し込んだ人は、別途団信の特約料金が必要だったからです。現在団信の特約料を毎年支払っている人であれば、借り換えることで団信特約料の別払いがなくなるという負担軽減も大きな効果でしょう。以前の【フラット35】の団信は特約料を期日までに支払えなかった場合、脱退といって保障がなくなってしまいます。脱退後に再度加入することはできないので大きなデメリットと言えるでしょう。

<ケース2>住宅ローン残高が4,000万円の場合

次に、住宅ローン残高が4,000万円の場合の、借り換え前と借り換え後の返済額の差を見てみましょう。

この場合、借り換えによって総返済額では約532.2万円、毎月返済額では17,741円を軽減することができます。しかし、諸費用の目安113.5万円を加味すると実質的な返済軽減は約418.7万円です。

どちらのケースでも借り換えメリットは十分にありますが、諸費用の金額が小さくないことも事実です。世帯によっては、諸費用を用意するのが難しいケースもあるかもしれませんので、借り換えを検討している金融機関が諸費用を含めて借り換えることが可能なのか、自己資金で準備しなければならないのかを確認して、借り換えのメリットを総合的に判断しましょう。

借り換えすべきかどうかの判断基準

一般的に住宅ローンの借り換えにメリットがあるのは、次の3つの要件を満たした場合といわれています。

要件1 残りの住宅ローン期間が10年以上

要件2 住宅ローン残高が1,000万円以上

要件3 借り換えによる金利差が1%以上

これらの要件を満たすと、「返済額の軽減額」が「借り換えにかかる諸費用」を上回ることが多いとされています。つまり借り換えのメリットがあると考えられます。

しかし金融機関により諸費用はさまざまです。また、人によっては返済期間やボーナス払いの有無など支払い方法を変更したいこともあるでしょう。条件によって借り換えの効果は違ってきますので、諸費用や返済方法を含めてきちんとシミュレーションすることが大切です。

まとめ:借り換えは、メリットとデメリットの見極めが大切

住宅ローンの借り換えには、以下のようなメリットがとデメリットがあります。

メリットが大きいのかそれともデメリットが大きいのかは、条件によって変わってきます。また、人によって感じ方も違うでしょう。たとえば借り換えにかかる情報収集やシミュレーションの手間をデメリットに感じる人もいれば、その手間を楽しめる人もいるでしょう。後者の場合はそれだけで借り換えのハードルが低くなります。

また、厳密なシミュレーションを行っても、急な金利状況でメリットが想定よりも小さくなる可能性があります。金利変動のリスクも含めて借り換えのメリットとデメリットを判断しましょう。

(参考)借り換えをご検討の方へ:アルヒの【フラット35】詳しい内容はこちら

(最終更新日:2022.04.27)