住宅ローンの借り換えには諸費用がかかります。そのため、条件によっては借り換えをすることでマイナスになってしまう場合もあります。ここでは、失敗しない借り換えのタイミングと借り換え時の注意点をご説明します。

住宅ローンの借り換えを検討中の人のなかには、「住宅ローンの借り換えで総返済額が100万円以上減った」「毎月の返済がぐっと楽になった」などと聞いたことがある人も多いでしょう。確かに、借り換えが成功すれば返済の負担を大きく減らすことが可能です。しかし一方で、借り換えによって損をしてしまう可能性もあります。借り換えの失敗事例と、借り換えを成功させるためのポイントを紹介します。

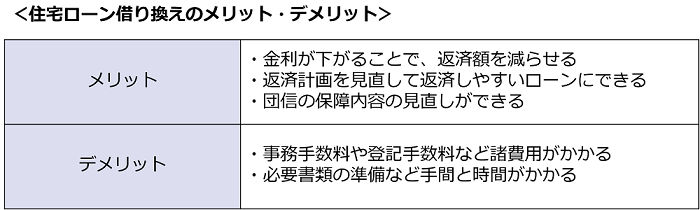

借り換えのメリットとデメリット

借り換えの大きなメリットは適用金利が下がることによる返済額の減額です。また、借り換え時に返済期間やボーナス返済の有無といった返済計画を見直すことで、ご自身にとって返済しやすい住宅ローンとすることも可能です。

さらに、最新の住宅ローン商品に乗り換えることで、団体信用生命保険もより手厚いものに加入できるかもしれません。返済負担が軽くなり、かつ補償が手厚くなればお得感は大きいといえます。

その一方で、借り換えには事務手数料や登記にかかる諸費用がかかります。また、借り換え先の審査では、収入に関する書類や現在の借り入れ先での返済状況など、多くの必要書類を用意しなければなりません。それだけの手間をかけて審査に落ちてしまうと、心理的にダメージが大きいでしょう。

3つの失敗例に学ぶ住宅ローン借り換えの注意点

住宅ローンの借り換えで失敗しないために注意すべき点は何でしょうか。住宅ローン借り換えで典型的な3つの失敗事例と注意点を紹介します。

<失敗事例1>諸費用が返済額の減額分を上回ってしまった

借り換えにかかる諸費用のシミュレーションをしっかり行わず、返済額の軽減以上に諸費用がかかってしまうケースです。必ず事前に諸費用の総額を計算して、返済額の軽減効果をシミュレーションしましょう。

事務手数料や保証料は公式サイトなどに記載があります。登記手数料や司法書士報酬については記載がないことも多いですが、申し込み前に金額を確認しましょう。

<失敗事例2>毎月返済額の減額にこだわりすぎた

借り換え後の毎月返済額を軽減するために、自己資金を投入しすぎてしまうことがあります。

借り換え時に自己資金を投入すると、借り換え額を減らすことができます。住宅ローン残高をそのまま借り換えするよりもさらに返済額を減らすことができますし、事務手数料が定率制の住宅ローンであれば、諸費用も減らすことできます。

ただし、自己資金が減ってしまうことに注意が必要です。なかには自己資金を支出しすぎて、その後の生活に必要な資金が不足してしまうケースもありますので、長期的な返済計画に沿って借り換えを考えましょう。

<失敗事例3>適用金利が想定よりも高くなった

金利の変動で期待どおりの借り換え効果を得られないことがあります。借り換え先金融機関での審査は、仮審査と本審査を含めて1ヶ月程度、もしくはそれ以上の時間がかかります。

一般的に住宅ローンの適用金利は融資実行時の金利です。申し込み時から時間が経つことで、想定よりも高い金利が適用されてしまい、借り換えメリットが少なくなってしまうケースがあります。多少金利が上がってもメリットがあるか見極めてから申し込むと安心です。

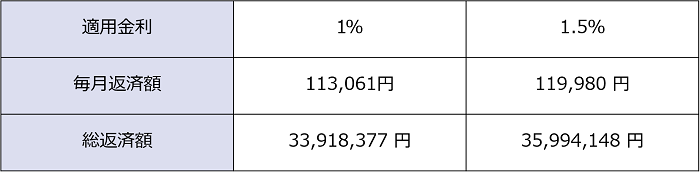

では、適用金利はどの程度返済額に影響を与えるのでしょうか。ここでは適用金利が1%から1.5%になってしまった場合の返済額を見ていきます。なお、このシミュレーションは【フラット35】のシミュレーションを利用しました。

※ARUHIフラット35での住宅ローンシミュレーション(無料)はこちら

【シミュレーション1】

借入額:3,000万円

返済期間:25年

住宅ローン:全期間固定金利(【フラット35】)

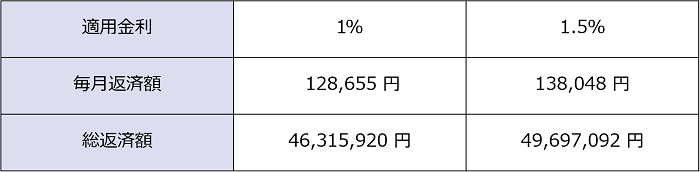

借入額と返済期間を変更してもう1パターンのシミュレーションをしてみましょう。

【シミュレーション2】

借入額:4,000万円

返済期間:30年

住宅ローン:全期間固定金利(【フラット35】)

このように、適用金利が上がると返済額は多くなります。現在の金利水準は低い状態で安定していますが、もともとの借入金利が低く、借り換えによる返済負担の減額効果が小さい場合は、どれだけのメリットが得られるのか慎重に検討しましょう。

繰り上げ返済も検討してみるとよい

単純に返済額を少なくしたいなら、繰り上げ返済も検討の余地があります。借り換えなら、ほとんどの金融機関において諸費用はごく少額です。「諸費用分の自己資金を貯めたが、シミュレーションしてみたら削減効果が少ない」といったケースです。繰り上げ返済なら審査がない分、心理的なハードルも低いでしょう。

住宅ローンを借り換えるべきタイミングは?

すでにご説明したように、住宅ローンの借り換えは、タイミングや目的を見誤ると失敗する可能性があります。失敗を避けるために、一般的に借り換えを検討すべきとされているタイミングと、成功のポイントを紹介します。

一般的には下記の条件を満たすと「返済額の圧縮総額」が「借り換えの諸費用」を上回ることが多いとされています。

条件1:残りの住宅ローンの返済期間が10年以上

条件2:住宅ローン残高が1,000万円以上

条件3:借り換えによる金利差が1%以上

この3つの条件を満たしている方は、借り換えを検討してみてはいかがでしょうか。また、3つすべてを満たしていない方でも、条件によっては借り換えのメリットを得られる場合があります。

この3つの条件は、あくまでも一般的に借り換えでメリットを得られるとされているものです。必ず、事前に借り換え効果をシミュレーションしたうえで、借り換えをするかどうか判断しましょう。

なお、上記の要件を満たしていても、審査上の理由で適さないタイミングがあります。

たとえば、

(1)新たにマイカーローンやカードローンを借り入れた

(2)転職をした

(3)ペアローンや収入合算を利用している場合で、共働きから片働きへ変更した

(4)直近1年間で住宅ローンやそれ以外の借り入れについて返済が遅れたことがある

といったタイミングは、審査が厳しくなるので借り換えには適さないタイミングです。

借り換えを成功させるポイントは?

住宅ローンの借り換えでは、残りの返済期間が長いほうが効果は大きくなります。そのため、金利の条件が同じであれば、借り換えは早く行ったほうが成功の確率が高くなります。また一般的には、年齢が若いほうが健康リスクも小さいといえるでしょう。

そのためシミュレーションを行い、効果があると見込んだ場合はスピード感をもって借り換えに進むのがおすすめです。

なお、負担が軽減しても家計への恩恵を感じにくい場合もあります。

たとえば諸費用を考慮した後の借り換え効果が「50万円の減額」のケースで考えてみます。

50万円という金額は小さくない金額ではありますが、返済期間が20年であれば年間25,000円(50万円÷20年)の減額、毎月返済額に換算すると減額分は約2,000円(25,000円÷12ヶ月)です。このように、毎月返済額に換算すると金額が小さくなってしまうため、「削減効果」を実感しにくいというデメリットがあります。

とはいえ、手間をかけて借り換えを行うのですから、返済額が減った分の恩恵を家計に反映させたいところです。

削減効果を家計に反映させるためは、削減額を意識することが重要です。具体的には返済額が減った分が消費で消えてしまわないよう、負担軽減分を貯蓄に回したり、家族のために有意義に使ったりすることを意識するといいでしょう。

数字上の返済額を減らしただけでは借り換え成功ではありません。借り換えが家計に良い効果をもたらすのが借り換えの成功といえます。

まとめ

残念ながら、条件によっては住宅ローンの借り換えがマイナスになってしまうこともあり、借り換えは必ずしもメリットがあるとは限りません。特に金利は常に変動するうえに、審査によっても適用金利が変わります。また、迷っているうちに金利が上がってしまい、借り換えのタイミングを逃してしまう可能性もあります。

借り換えを視野に入れているなら、借り換えにかかる諸費用を含めて借り換えの効果を試算し、メリットがあると判断できたら思い切って借り換えを実行に移すようにするとよいでしょう。

(参考)借り換えをご検討の方へ:アルヒの【フラット35】詳しい内容はこちら

(最終更新日:2022.04.27)