住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。2021年4月の住宅ローン金利について世界情勢や国内金融市場にインパクトを与えそうな事柄を踏まえ、解説いただきます。

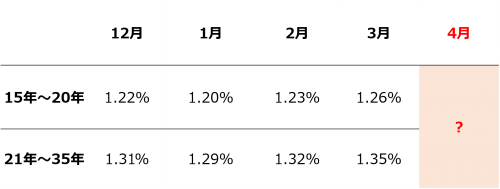

こんにちはブロガーの千日太郎です。2021年2月の後半から末にかけて突発的に長期金利が急上昇し、主要銀行の住宅ローンの長期固定金利が0.05~0.1ポイントの大幅上昇となりました。一方で【フラット35】(買取型)の金利については2021年2月から3月にかけて、0.03ポイントの上昇に抑えられています。

では今の金利上昇局面で2021年4月の【フラット35】金利はどうなるのか?その動向を予想します。

米長期金利の上昇がコロナバブルに与える影響とは?

2021年1月3日から2021年3月9日までの日米長期金利の動向をグラフにしました。

青い折れ線グラフの米国長期金利は2021年1月6日の上院選挙でバイデン氏の民主党が過半数を獲得したことで、大型の経済政策への期待から上昇トレンドがスタートしました。

その後はワクチン接種の開始による経済正常化への期待が後押しとなり、加えてコロナ対策として行われた巨額の財政出動と金融緩和によってNYダウ平均株価は3万ドル超の記録的な株高を更新し続けています。

大量の資金がリスク資産(株式)に投入される流れは、安全資産の米国債を売る流れでもあります。債券価格が下がり、利回りが上がるため米長期金利の上昇が続いているのです。

しかし、この株高と金利上昇を額面どおりに『好景気』と捉えている人は少ないでしょう。コロナ禍によって実体経済は最悪の状態であり、使い道のない余剰資金がマネーゲームに投入された結果、数字だけが独り歩きしている状態、コロナ(金融)バブルです。

そんな中で、このまま米長期金利が上昇していくと株価が大暴落するリスクが懸念されています。今の株高がバブルであるならば、いつか弾けます。そうなる前に株を売却して利益を確定させて安全資産で利回りが上昇している米国債を買っておいた方が得策ではないか?という大きな流れがくる予兆があるからです。

2月の後半に入ってから米長期金利が大きく上がったり下がったりと目立った動きを見せているのは、米長期金利の上昇に危機感を抱く投資家が米国債を盛んに売買しているためです。

これに対して、日本の長期金利はほとんど動いていないように見えます。そこで同じ期間の日本の長期金利をクローズアップしてみました。

冒頭でも書いているように、2月の後半から末にかけて0.16%台にまで上昇していますが、3月5日ごろには半分近くまで下がる乱高下となっています。

2月後半にかけての金利上昇は、日銀が公表した金融政策決定会合で、現在0%程度に誘導している長期金利について、今後は変動幅の拡大を容認するとの発言に投資家が過剰に反応して国債の売りが優勢になったためです。その後3月5日には日銀黒田総裁が長期金利の変動幅拡大に否定的な発言をすると買戻しがかかり、債券価格が上昇し、利回りが下がったのです。

このように日本の長期金利についても、実体経済とは乖離したところで日銀の声明に右往左往する投資家のマネーゲームによって不安定なかたちで変動している状態なのです。日銀が3月18~19日に開く金融政策決定会合で示す政策点検の結果を受けた政策修正で金利や株価が動けば、4月の【フラット35】金利の基準となる機構債の表面利率にも影響してくるでしょう。

今後の長期金利の動向と【フラット35】の2021年4月金利動向の関係

もし仮に日本の長期金利が今の水準で推移していくとすれば、2021年4月の【フラット35】の金利は2020年3月の水準よりも上昇するのではないかと見ています。

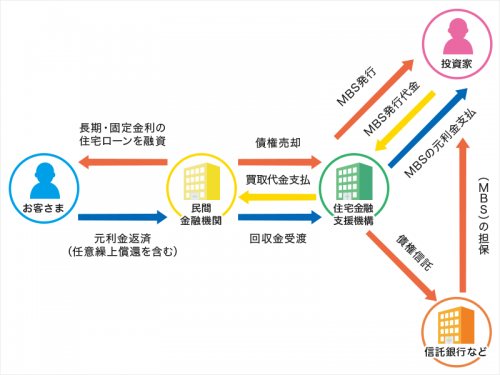

【フラット35】(買取型)の資金調達の仕組み(※)からすると、住宅金融支援機構が毎月発行する機構債の表面利率が発表されるタイミングの長期金利の水準を予想することが大事になります。

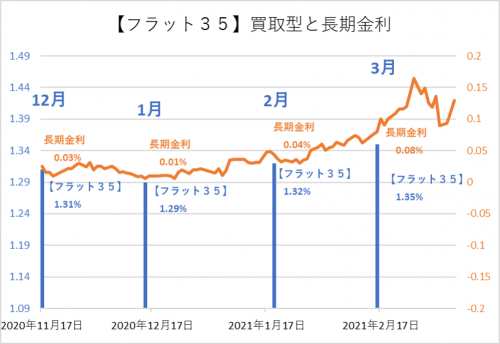

過去の長期金利の推移と【フラット35】の金利推移

過去4ヶ月の長期金利と【フラット35】買取型の金利推移を振り返ってみましょう。青い棒グラフ(左の軸)が【フラット35】買取型で、オレンジの折れ線(右の軸)が長期金利です。

2020年12月、2021年1月までは長期金利(オレンジの折れ線)の高さと、翌月に発表された【フラット35】買取型の金利(青い棒グラフ)の高さがおおむね合致しています。そして長期金利が上昇し始めた2月3月は【フラット35】買取型の青い棒グラフが長期金利のオレンジの折れ線グラフよりも下になってきています。

これは、長期金利の上昇局面にあっては【フラット35】の金利上昇が緩やかになっていて、突発的な長期金利の上昇が住宅ローン利用者へダイレクトに影響しないように上昇幅を抑えていることを意味します。

その差の部分は住宅金融支援機構が損失を被っているわけです。

住宅金融支援機構が営利を目的としない非営利団体であることからこうしたことが可能になるのです。

今月の機構債発表のタイミングに長期金利がどのあたりになるのか?ピタリと予想することは難しいですが、今の金利上昇局面が続くのであれば【フラット35】を利用することで、おトクに住宅ローンを利用できるかもしれません。

まとめ~コロナバブルで金利動向が不安定な局面での対処法

長期金利とは金融市場で取引される債券の利回りをいいます。コロナバブル下の不安定な情勢下にあっては、我々の感覚とは乖離した投資家のマネーゲームによって債券価格が乱高下し、2月末のように突発的に長期金利が上がってしまうことがあります。

長期金利の動向は個人レベルでどのように働きかけてもコントロールできない要素ですし、合理的な精度で予想することもかないません。

できることはリスクの分散です。すなわち複数の金利タイプ、金融機関で審査を通しておくことです。特に2月から3月の金利上昇局面において【フラット35】の金利上昇は抑えられたので、【フラット35】を利用することが保険になる可能性があります。そして、シミュレーションを行うときには現時点の金利だけでなく、保守的に金利が上がったケースで返済継続ができるかを確認しておいてください。

※【フラット35】(買取型)の資金調達の仕組み

住宅ローンの【フラット35】(買取型)は、上図のように住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。この機構債は毎月20日前後に表面利率を発表し募集します。投資家たちは機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する傾向があるのです。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。