新型コロナウイルス感染症の影響により収入が減少し、国民年金保険料の支払いが困難な人もいるでしょう。そのような場合の臨時特例措置として、国民年金保険料の免除あるいは納付の猶予が受けられる場合があります。

臨時特例制度とはどのようなものか、以前の減免制度との違いや、臨時特例制度を利用するメリットやデメリットについて解説します。

コロナによる減収で年金保険料の免除申請が可能に

生活費の支出はライフラインや衣食住が優先となるため、国民年金保険料にまで家計が回らない事態も起こり得るでしょう。そのような場合の救済措置として国民年金保険料の臨時特例制度が導入されました。以下に、概要を解説します。

どのような人が対象になるのか?

今回の臨時特例は、2020年2月以降に新型コロナウイルス感染症の影響で収入が減った人のための免除・猶予措置です。2020年2月以降に、新型コロナウイルスの影響により勤務時間の短縮や稼働日の減少、業績不振による給与の減額、売り上げの減少などで収入が減った人が臨時特例措置の対象となります。

2020年2月以降の所得状況から予測される今年の所得額が、以前からの制度である国民年金保険料の免除等の基準に相当する水準になる見込みがあれば、申請手続きが可能です。

所得額の基準は以下のとおりです。

申請可能な所得額の基準

・全額免除…(扶養親族等の数+1)×35万円+22万円

・4分の3免除…78万円+扶養親族等控除額+社会保険料控除額等

・半額免除…118万円+扶養親族等控除額+社会保険料控除額等

・4分の1免除…158万円+扶養親族等控除額+社会保険料控除額等

・納付猶予…(扶養親族等の数+1)×35万円+22万円

出典:「日本年金機構」新型コロナウイルス感染症の影響による減収を事由とする国民年金保険料免除について

通常の免除・猶予制度との違い

新型コロナウイルスに関係なく、国民年金保険料の免除・納付猶予制度は以前から通常の制度として存在していました。収入の減少や失業などが原因で国民年金保険料を納付することが困難な場合に利用できる制度です。この場合は、あくまでも前年の所得額を基準に審査が行われます。つまり、通常の免除・猶予制度は、過去の所得に対して申請手続きを行うものです。

今回新たに設けられた臨時特例制度は、前年の所得額ではなく、2020年2月以降の予測の年間所得額を算出する点が異なります。

臨時特例で免除・猶予となる期間は?

臨時特例措置は、2020年2月分以降に納付する国民年金保険料に対して行われます。

つまり、臨時特例の申請をして免除・猶予の対象となる期間は、2019年度分の保険料のうち2020年2~6月分、2020年度分の保険料のうち2020年7~2021年6月分となります。

学生の場合は、対象期間が異なることに注意が必要です。学生納付特例の場合は、2019年度分の保険料のうち2020年2月~3月分、2020年度分の保険料のうち2020年4月~2021年3月分が適用されます。申請の際、異なる年度分の申請を希望するときは、別々の申請書での手続きが必要です。次に、申請手続きの方法について説明します。

免除・猶予申請の手続方法

臨時特例の免除・猶予申請の手続きに必要な書類は、「国民年金保険料免除・納付猶予申請書」「所得の申立書」「学生証のコピー」の2種類です。自治体や日本年金機構のホームページからダウンロードができます。

また、役所の国民年金課や年金事務所の担当窓口にも備え付けてあります。学生納付特例の場合は「国民年金保険料学生納付特例申請書」「所得の申立書」が必要です。学生納付特例の概要については後述します。

記入例を参考に漏れなく記入し終えたら、必要書類と本人確認書類のコピーなどの添付書類を併せて住民登録のある区役所や市役所、町村役場などの自治体の国民年金担当の窓口、あるいは年金事務所に提出します。

多くの自治体では、新型コロナウイルス感染症の拡大を防止するため、郵送での申請を推奨しています。窓口に申請書類を持参しても、その場で審査結果が当日に出るわけではありません。数日後に自宅に日本年金機構から審査結果が郵送で届きますので、郵送で提出することをおすすめします。

通常の国民年金の免除・猶予とはどういう制度?

今回、新型コロナウイルス感染症の拡大によって国民年金保険料の臨時特例措置が講じられたわけですが、そもそも国民年金保険料納付の免除や猶予などの免除・猶予措置は以前から行われていた制度です。通常の制度がどのようなものなのか、改めて確認してみましょう。

免除制度

病気や失業などで収入が途絶えたり減少したりした場合、治療費や生活費にお金がかかり家計が苦しくなることがあるでしょう。そのような経済的な理由により、国民年金保険料を納めることが困難な場合に、保険料免除や納付を猶予してくれるのが「国民年金保険料の免除制度」です。

なかでも、障害年金の受給者や生活保護法による扶助を受けている人、ハンセン病療養所などで療養している人は「国民年金保険料免除事由(該当・消滅)届」を提出することで、国民年金保険料が免除されます。これを「国民年金保険料の法定免除制度」といいます。

それ以外の事由による場合は、免除制度の申請手続きを行い、保険料の納付が困難な状態にあると承認されれば免除となります。この場合、本人や配偶者、世帯主の前年の所得金額に応じて、全額免除、4分の3免除、半額免除、4分の1免除の4段階のいずれかが決まります。

学生納付特例制度・納付猶予制度

次に、「国民年金保険料の学生納付特例制度」について説明します。日本に住む成人は国民年金保険料の納付義務がありますが、在学中の学生に限っては保険料の納付が猶予されます。この制度が適用されるのは、20歳以上の学生です。保護者や家族などの所得の多寡に関係なく、学生本人の所得が一定以下の場合が対象です。

一方、「国民年金保険料の納付猶予制度」は、学生を対象外とした制度で、20歳から50歳未満で、本人または配偶者の前年所得が一定額以下の水準にある場合に、保険料の納付が猶予される制度です。申請書を提出して承認された場合に限られ、手続きをしないまま未納になっている場合は猶予の対象とはなりません。

追納制度

「国民年金保険料の追納制度」とは、保険料免除や納付猶予の承認を受けて保険料を納めていない期間の保険料を、後から納付できる制度です。国民年金保険料のすべての期間を満額納付した人に比べて、免除や猶予により保険料未納の期間がある人は、将来受け取れる年金額が少なくなってしまいます。

その後、収入が増えて家計が持ち直した場合に、将来の年金を増やしたい場合の救済措置となる制度です。年金を受給するまでの間に、10年前までさかのぼって未納分を納付できます。つまり、未納期間があっても10年経過する前に該当の保険料を追納すれば、将来の年金を増やすことができる制度です。

保険料の免除・猶予申請をするメリット

国民年金保険料の納付が困難だからと、未納扱いにしたまま放置することはおすすめできません。きちんと保険料の免除・猶予申請手続きをして承認された場合のメリットが大きいためです。以下に、どのようなメリットが得られるか解説します。

資格期間へ反映される

国民年金の老齢基礎年金は、国民年金に通算10年以上加入することが受給の要件です。以前は、必要な資格期間が25年以上と決められていましたが、今では10年間に短縮されています。何の手続きもしないまま未納している期間は資格期間には含まれません。

しかし、免除や猶予申請の手続きをして認められた場合は、制度が適用された期間については受給資格期間に参入できるのです。10年間の資格期間に1ヶ月でも足りなければ受給されないため、この制度を利用して資格期間を満たしておきましょう。

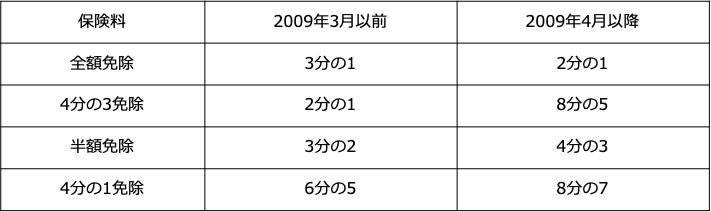

免除の場合は受給額の2分の1が保障される

2009年4月以降は、保険料の免除が認められた期間については、保険料を追納できなくても、年金額を計算する際に国庫負担に相当する2分の1を参入してもらえます。2009年3月以前の免除期間については、3分の1を参入します。10年以内に本来の保険料を追納すれば全納として満額の年金を受給することが可能です。

ただし、納付猶予の場合は、老齢年金額への反映はされないため、年金額は低くなります。以下に、保険料免除や猶予の年金額への影響を表にまとめました。

障害年金や遺族年金が受け取れる

病気やケガによる障害、または死亡などの万が一の事態はいつ起こるかわかりません。家計が苦しい間にも、そのような万が一の事態が起こる可能性はあります。きちんと申請手続きをして保険料免除や納付猶予を受けていれば、免除や猶予の期間中に不慮の事態が起きたとしても障害基礎年金や遺族基礎年金が支給されます。

障害基礎年金とは、未成年の年金制度未加入期間、国民年金加入中、60歳以上65歳未満のいずれかの間に、障害等級1級または2級に該当する症状がある場合に支給される年金のことです。

遺族基礎年金とは、主たる生計維持者である国民年金加入者が亡くなったときに、遺族(子がある配偶者または子)が受け取れる年金のことです。これらは、保険料未納で放置せず、免除や猶予制度の手続きを行うべき大きなメリットといえるでしょう。

年金保険料の免除・猶予申請をする場合の注意点

国民年金保険料の免除と納付猶予申請を行なうことは、すべての面においてメリットばかりではありません。以下に、免除・猶予制度の利用による落とし穴ともいえる注意点について解説します。

追納しないと年金の受給額が減る

免除や納付猶予の制度を利用する場合は、将来受け取る老齢基礎年金の受給額に影響があることを理解しておきましょう。制度を利用して10年以内に追納ができない場合、免除の割合により年金の受給額が減額されてしまいます。家計の可処分所得が回復したり臨時収入を得たりした場合は、なるべく追納して、満額に近い年金が受け取れるよう準備をしておくことをおすすめします。

また、保険料免除と納付猶予の言葉の意味を混同しないよう注意が必要です。特に、納付猶予や学生納付特例の期間がある場合は、国庫負担分が反映されないため、追納しない限りは老齢基礎年金が低額なままです。

付加年金やiDeCo、国民年金基金が利用できない

将来の備えとして年金を増やすために付加年金で保険料を上乗せしたり、iDeCoや国民年金基金などに加入したりする人もいるでしょう。しかし、気をつけたいのは、免除や納付猶予の制度を利用すると、付加年金、iDeCo、国民年金基金に加入できないことです。

考えてみれば当然で、国民の義務である国民年金の納付をせずに、他の年金の掛け金を納付するというのもおかしな話です。iDeCoに加入していた場合は、免除や納付猶予期間中に拠出した分については還付されます。また、付加年金や国民年金基金は加入資格を喪失してしまいますが、それまでに納めた掛け金については将来の年金に反映されます。

まとめ

かつて経験したことのないコロナ不況の影響で一定の水準まで収入が減った場合は、国民年金保険料の臨時特例措置を申請できます。臨時特例は、通常の免除・猶予制度とは異なり、当年度の所得見込みが基準となる制度です。

収入が激減した任意の月に12を掛けた見込みの額で申請できるため、保険料の納付が難しい場合は、申請を検討しましょう。10年以内に不況が好転して余裕ができたときに保険料を追納すれば、臨時特例制度を利用したときのマイナスがカバーされるため将来の年金額を増やすことが可能です。