2016年から交付が開始された「マイナンバーカード」。しかし、なかなか取得率が上がらなかったことから、政府は「マイナポイント」キャンペーンの実施などにより普及を推進しています。今後は、確定申告にもマイナンバーカードが必要になるとの声も聞こえてきます。実際のところはどうなのでしょうか。マイナンバーカードがない場合と、マイナンバーカードを利用した場合の確定申告について解説します。

マイナンバーカードがなくても確定申告は可能

そもそも「マイナンバー(個人番号)」は、社会保障、税、災害対策の3分野で迅速かつ確実に個人を特定するために活用するためのものです。マイナンバー制度は、行政手続きの効率化や公平・公正な社会を実現し、国民の利便性を高めるための制度になります。

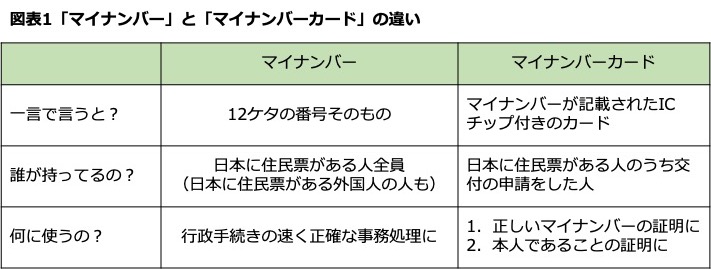

まずは、「マイナンバー」についてと「マイナンバーカード」の違い、確定申告の際の「マイナンバー」の必要性について確認しておきましょう。

「マイナンバー(個人番号)」とは、日本に住民票があるすべての人に指定・通知されている12桁の番号のことです。日本人はもちろんのこと、外国籍の人にも付与されます。結婚や引っ越しなどによって変更されるものではありません。

一方、「マイナンバーカード」は、マイナンバーが記載されたICチップ付きのプラスチック製のカードのことです。券面には、マイナンバーのほか、氏名、住所、生年月日、性別、本人の顔写真等が表示されています。マイナンバーカードを取得するには、交付申請をする必要があります。

マイナンバーカードは、「マイナンバーの証明」と「本人証明」として使用することができます。写真入りの身分証明書として官民問わず幅広く利用できるほか、e-Tax等の電子証明書を利用した電子申請、住民票や印鑑登録証明書などのコンビニ交付をはじめとする自治体サービスなどにも利用可能です。

確定申告書にはマイナンバーの記載が必要

確定申告はマイナンバーカードがなくてもできます。ただし、確定申告書をはじめとする税務関係書類には、番号法整備法などによってマイナンバーの記載が義務付けられています。確定申告書類には、本人だけではなく、控除対象の配偶者や扶養家族のマイナンバーも記載するため、本人以外のマイナンバーも知っておく必要があります。今のところ、マイナンバーの記載がない場合や、誤った記載をした場合の罰則はありませんが、法律で定められた義務であることを理解し、正確に記載するようにしましょう。

マイナンバーを知る方法

マイナンバーを知るには以下の三つの方法があります。

マイナンバーカードを確認

マイナンバーカードを取得している人は、マイナンバーカードで番号を確認することができます。カード裏面の「個人番号」以下に記載されている12桁の番号がマイナンバーです。

通知カードを確認

マイナンバーカードがない場合は、「通知カード」でマイナンバーを確認することができます。通知カードは、2015年10月中旬から同年末までの間に住民登録してある住所宛に簡易書留で郵送されているものです。通知カードの表面の「個人番号」以下に記載されている12桁の番号がマイナンバーです。

マイナンバー記載の住民票写しを発行

マイナンバーが記載されている住民票でもマイナンバーを確認することができます。マイナンバー記載の住民票は、市区町村等の役所で「マイナンバー記載の住民票の写し」を請求することで取得可能です。

マイナンバーカードがない場合の確定申告

マイナンバーカードがない場合の確定申告は、従来どおり書面で確定申告書を作成し、提出する方法と、ID・パスワード方式の2通りの方法があります。それぞれの方法について解説します。

書面を郵送・持参する方法

確定申告書を郵送または持参する場合は、提出する確定申告書類を書面で作成し、準備する必要があります。作成方法には下記の3通りの方法があります。

一つ目は、申告書を手書きで作成する方法です。まずは、申告書類のフォーマットを入手しましょう。申告書類は税務署でもらうこともできますし、国税庁のホームページからダウンロードして印刷することもできます。記入例や手引きなどを参照しながら書類に必要事項を記入して作成します。

二つ目は、国税庁のホームページにある「確定申告書等作成コーナー」で必要事項を入力して作成する方法です。「確定申告書等作成コーナー」では、画面の案内に従って必要事項を入力していくことで書類が作成できます。途中で作業を中断したい場合は、途中段階の書類を保存して、その後再開することも可能です。入力作業が完了したら、書類を印刷します。

三つ目は、会計ソフトを使用して作成する方法です。会計ソフトの場合も、「確定申告書等作成コーナー」で作成した場合と同様に、入力し終えたら印刷します。

いずれの方法の場合も、作成し終わった申告書類と、提出が必要な控除証明書や領収書、明細書などを貼付した用紙とを併せて、管轄税務署に郵送または持参します。なお、いったん提出した書類は戻ってこないため、書類の控えは忘れずに取っておきましょう。

ID・パスワード方式

国税に関する各種手続きを、インターネットなどを利用して行うシステムを「e-Tax」といいます。「ID・パスワード方式」は、「ID・パスワード方式の届出完了通知」に記載されているe-Tax用のID・パスワードを利用して国税庁の「確定申告書等作成コーナー」から、申告書を送信する方法です。ID・パスワード方式を利用する際は、確定申告を行う前にIDとパスワードを取得しておく必要があります。

マイナンバーカード方式で確定申告するメリット

マイナンバーカードがなくても確定申告をすることができますが、マイナンバーカード方式による確定申告には、以下のようなメリットがあります。

手間が省ける

マイナンバーカードがあれば、インターネットを利用して自宅のパソコンやスマートフォンからe-Taxにより確定申告が行えます。e-Tax の場合は、確定申告期間中は24時間提出(送信)することが可能です。また、スピーディーに還付が受けられるメリットもあります(e-Taxで1月・2月に申告した場合の還付申告は2~3週間程度で処理されます)。

ID・パスワード方式では、税務署に本人確認書類を持参し本人確認を行う必要がありましたが、マイナンバーカードがあればその手間が省けます。

青色申告特別控除(65万円)への対応

確定申告には「青色申告」と「白色申告」があります。「青色申告」をするには、開業届と青色申告承認申請書の届出が必要です。また、確定申告の際に必要な書類などにも違いがあり、「青色申告」のほうが複雑です。ただし、「青色申告特別控除」が受けられるため、所得税の大幅な節税が可能になります。

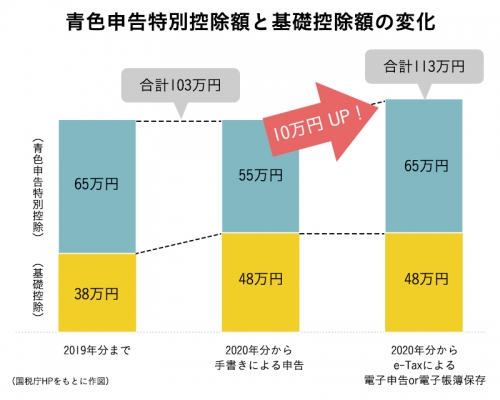

所得税の確定申告は、2020年分から青色申告特別控除と基礎控除の控除額が変わります。現行では要件を満たした場合の青色申告特別控除が65万円(要件を満たさない場合は10万円)、基礎控除が38万円でした。これが、改正後には青色申告特別控除が55万円(10万円の場合は現行のまま)に減額、基礎控除が48万円に増額されます。

ただし、青色申告特別控除については、従来の要件に加えて「e-Taxによる電子申告」と「電子帳簿保存」のうち、いずれかの要件を満たせば、引き続き 65 万円の青色申告特別控除が受けられます。つまり、控除額は従来の103万円(65万円+38万円)より10万円多い113万円(65万円+48万円)となるのです。

二つの要件のうち、「e-Taxによる電子申告」は、自宅のパソコンなどからマイナンバーカード方式(またはID・パスワード方式)で行えますが、「電子帳簿保存」の適用を受ける際には、準備が必要です。具体的には、電子帳簿保存法に対応する会計ソフトを用いて記帳することと、帳簿の備え付けを開始する日の3ヶ月前の日までに、「国税関係帳簿の電磁的記録等による保存等の承認申請書」を税務署に提出することです。

ID・パスワード方式は暫定方式

国税庁は、「ID・パスワード方式」について、「マイナンバーカード方式が普及するまでの暫定的な対応」としています。将来的には廃止される可能性があるため、e-Taxによる申告を行うためにも、早めにマイナンバーカードを取得したほうがいいでしょう。

まとめ

今のところ、マイナンバーカードがなくても確定申告をすることができます。ただし、菅義偉内閣がデジタル・ガバメントを目指していることもあり、将来的にはe-Taxが主流になるでしょう。マイナンバーカード方式による確定申告には、さまざまなメリットがあります。確定申告をする必要がある人で、マイナンバーカードを取得していない人は、マイナンバーカードを申請して、効率的かつ節税が可能なマイナンバーカード方式を利用してみませんか。

(最終更新日:2021.07.06)