2020年12月10日、与党(自由民主党、公明党)による令和3年度の税制改正大綱が公表されました。例年であれば、年明けの通常国会を通過して3月末ごろまでには確定します。今回の税制改正によって、私たち個人の生活にはどんな影響があるのか。ここでは、特に個人消費者向けの改正内容について、ポイントを整理したいと思います。

【住まい】住宅ローン減税の延長、拡充

住宅ローン減税とは、住宅ローンを組んでマイホームを新築、購入、増改築した場合に、年末のローン残高の1%に相当する税金が戻ってくる(税額から控除される)という制度です。現在、消費税が8%から10%に上がったことによる駆け込み需要と反動減のブレを小さくするためにも、特例として控除される期間が10年から13年に延長されています。

今回の税制改正では、この特例を利用できる期限(当初、2020年12月末までの入居)が2年延長され、2022年12月末までの入居で13年間の控除が受けられるようになります。ただし、契約の期限についての条件を満たす必要があります。

新築の場合は2021年9月末まで、購入や増改築等は2021年11月末までの契約となっています。つまり、2022年いっぱいまでの入居なら13年の控除が受けられるということですが、契約は2021年の9月末か11月末までにしなければダメということです。

それから、この特例を利用できる住宅の床面積の要件が拡充されます。これまでは床面積50平方メートル以上の住宅が対象でしたが、今回の改正に合わせて、床面積40平方メートル以上の住宅も対象に加わることになります。都心部ですと床面積が50平方メートルを切るマンションなども多いので、少し狭めのマンションでも住宅ローン減税が受けられるようになるわけです。

ただし、床面積40平方メートル以上50平方メートル未満の住宅で利用するためには、控除を受ける年の合計所得金額が1,000万円以下(年収だと1,195万円以下)という条件をクリアする必要があります。超えている年は控除を受けられません。ちなみに、床面積50平方メートル以上の住宅の場合の所得制限は、合計所得金額3,000万円以下(年収だと3,195万円以下)です。

なお、細かい話ですが、マンションの床面積を測る基準は登記記録上の内法(うちのり)面積となっています。内法面積とは、壁の内側で測った面積です。一方、物件の広告などに載っている床面積は、壁の中心線で測った壁芯面積になっているのが一般的です。

なので、広告ではギリギリ40平方メートルを超えていても、内法面積では40平方メートル未満になっているケースもあるはずです。住宅ローン減税を受けられると思って契約しても、要件を満たせず受けられない可能性も考えられます。契約前には必ず登記記録上の面積(内法面積)を確認するようにしましょう。

【住まい】住宅取得等資金の贈与の非課税限度額の据え置き

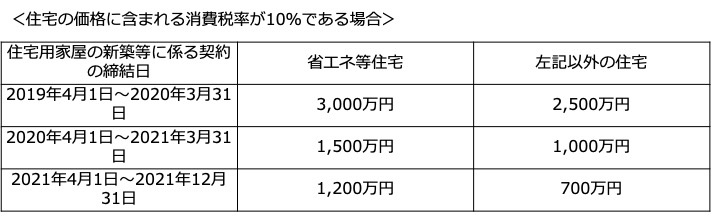

直系尊属(父母または祖父母)から住宅取得等(新築、購入、増改築等)の資金を贈与してもらった場合、贈与税の基礎控除(110万円)とは別に、一定の金額まで非課税になる制度があります。その一定の金額とは以下のとおり。

つまり、2020年4月から2021年3月末までに契約した住宅購入について、父母または祖父母から贈与を受けた場合、省エネ等の住宅で1,500万円(基礎控除と合わせると1,610万円)、その他の一般住宅で1,000万円(同1,110万円)までは贈与税が非課税になります。

上の表にあるように、2021年4月からは非課税限度額が下がる予定でしたが、今回の税制改正によって、非課税限度額の引き下げは行わず、2021年3月末までの金額がそのまま2021年12月末まで適用されるようになります。

なお、住宅ローン減税の改正内容と同様、合計所得金額が1,000万円以下であれば、床面積40平方メートル以上(現行は50平方メートル以上)の住宅でもこの制度を利用できるようになります。

【住まい】固定資産税の据え置き

毎年1月1日現在の不動産(土地・建物)の所有者に対して課される固定資産税は、3年ごとに評価替えされる固定資産税評価額に基づいて計算されます。2021年度からの3年間は、2020年1月の地価を基に計算されることになっていました。

今回の税制改正では、新型コロナウイルス感染症の拡大による環境変化や、納税者の負担感に配慮する観点から、2021年度に限り、税額が増加する土地については前年度の税額に据え置き、税額が減少する土地については減少した額とすることになります。

【医療】セルフメディケーション税制の見直しと延長

セルフメディケーション税制とは、医療費控除の特例です。通常の医療費控除とは、1年間に支払った同一生計の家族の総医療費から、保険金などで補填された金額を差し引いた額が10万円(総所得金額等が200万円未満の人は、総所得金額等の5%の額)を超える場合に、超えた金額を所得から差し引くことができるという制度です。

たとえば、家族の年間の医療費が合計30万円で、保険金から補填された金額がなかった場合は、30万円-10万円=20万円を所得から差し引けるわけです。所得が20万円下がると、最低税率15%(所得税5%+住民税10%)で計算しても、税金が3万円軽減されます。

なお、医療費控除の対象となる医療費には、病院で支払った治療費等だけでなく、ドラッグストアで買った医薬品なども含まれます(ただし、健康増進や美容などのための医薬品は対象外)。なので、1年間に支払った家族の医療費や医薬品購入費は、その領収書やレシートをきちんと保管しておくとよいでしょう。

そして、通常は年間で10万円を超える医療費を支払っていないと医療費控除が受けられないわけですが、少額の医薬品購入費でも医療費控除が受けられるように2017年から誕生したのが、セルフメディケーション税制と呼ばれる医療費控除の特例です。

この特例の対象となるのは、「特定一般用医薬品等購入費」に該当するものです。特定一般用医薬品等購入費とは、医師によって処方される医薬品(医療用医薬品)から、ドラッグストアで購入できるOTC医薬品に転用された医薬品(スイッチOTC医薬品)の購入費のことをいいます。スイッチOTC医薬品の一覧は、厚生労働省のホームページで確認できます。今回の改正で特例の対象となる医薬品の範囲が見直されることになります。

この特例の控除額は、対象となる医薬品等購入費(保険金等で補填された金額を除く)から1万2,000円を差し引いた金額(最高8万8,000円)となります(通常の医療費控除との選択制)。

今回の税制改正では、対象となる医薬品の範囲を見直しつつ、2021年12月末までという期限を5年延長し、2026年12月末までとなります。

【車】自動車税の環境性能割、エコカー減税延長

自動車を購入した際、燃費性能に合わせて最大3%課税される環境性能割について、税率を1%軽減する措置(2021年3月末まで)が、今回の税制改正によって9ヶ月延長され、2021年12月末までとなります。

それから、自動車重量税のエコカー減税(燃費のよい車の重量税を減免する措置)については、今回の税制改正によって、2021年4月末までの期限が2年延長されます(2023年4月末まで)。

なお、これまで一律免税の対象だったクリーンディーゼル車は、一律免税の対象からは外れ、燃費基準の達成度合いに応じて免税期間が異なるようになります。

【贈与】教育資金、結婚・子育て資金の一括贈与の非課税措置の延長と見直し

祖父母などから教育資金や、結婚・子育て資金を一括して贈与してもらう際の非課税措置の期限(2021年3月末まで)は、今回の税制改正によって2年延長されます(2023年3月末まで)。

ただし、贈与した祖父母が死亡時の残高に対する相続税額は、贈与者の子以外の直系尊属の場合、2割加算にするなどの見直しが行われる予定です。

まとめ

以上、個人消費者向けの主な改正点をまとめてみました。今回は、例年に比べて大きな変更はなかったと思います。コロナ禍であることを配慮し、増税になるような話もほとんどありませんでした。

しかし、来年度の改正に向けては、住宅ローン減税の控除率1%が、最近の住宅ローン金利よりも高くなっている傾向があるため、控除率1%で算出された額と実際に支払った利息額のどちらか少ない金額を控除額とするような見直しも検討事項として挙がっています。来年度の税制改正も要注目でしょう。