新築や状態の良い中古マンションを購入したとしても、築年数の経過とともに経年劣化が生じ、設備も老朽化します。ライフスタイルや家族構成の変化によって間取り変更が必要なこともあるでしょう。住まいを購入する際に「住宅ローン減税」を利用する人は多いと思いますが、リフォームやリノベーションでも一定の条件を満たせば適用されます。リフォーム時に利用できる「住宅ローン減税」について、適用条件や具体的な利用方法をチェックして、お得に住まいをメンテナンスしましょう。

関連記事:【税理士監修】今さら聞けない「住宅ローン減税」、適用条件や期間は?

リフォームの際に利用できる「住宅ローン減税」とは?

「住宅ローン減税」とは、住宅ローンを借りた人を対象に、支払った所得税や住民税の一部が戻ってくる制度。物件購入時の住宅ローン減税については多くの人が利用しますが、実はリフォームや増改築をしたときにも利用できます。詳しくは【税理士監修】今さら聞けない「住宅ローン減税」、適用条件や期間は?を参照してください。

リフォーム時に利用できる税制優遇制度は3種類

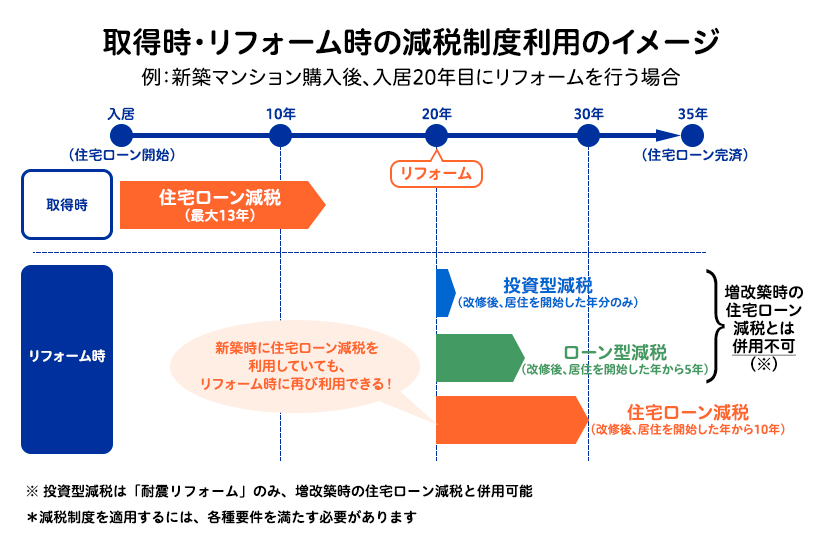

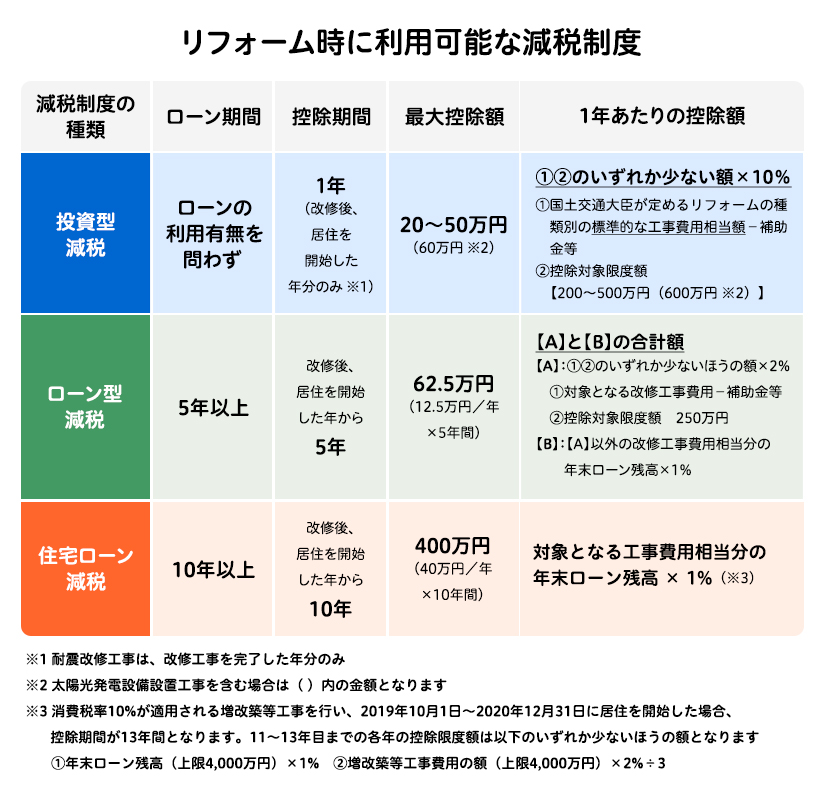

リフォーム時に利用可能な税制優遇制度は、ローンの借り入れ有無に関わらず利用できる「投資型減税」、借入期間5年以上のローン利用者が対象となる「ローン型減税」、そして借入期間10年以上のローン利用者が対象となる「住宅ローン減税」の3種類があります(投資型減税、ローン型減税は、耐震改修工事など対象となるリフォームに一定の要件があります)。いずれも、2021年12月31日までに工事を完了して入居(耐震リフォームは工事完了)する人が対象です。

「投資型減税」の控除対象期間が1年、「ローン型減税」が5年なのに対し、「住宅ローン減税」は10年にわたって控除されるため、適用の対象となれば最も大きな減税効果が期待できます。

「投資型減税」は一定の条件を満たす耐震・バリアフリー・省エネ・三世代同居対応・長期優良住宅化リフォーム工事が対象、「ローン型減税」はバリアフリー・省エネ・同居対応・長期優良住宅化リフォーム工事が対象となります。

耐震工事や一般のリフォーム工事でも、バリアフリー・省エネ・同居対応と併せて行う場合や、長期優良住宅化リフォーム工事と併せて行う場合は対象となります。

メリットの大きい「住宅ローン減税」

「住宅ローン減税」の場合、借入期間が10年以上のリフォームローンなどを利用し、一定の要件を満たした増改築などの工事を行うときに、年末のリフォームローン残高の1%が所得税から控除されます(所得税から控除しきれない場合は、その差額を翌年度の住民税から控除。上限13万6,500円)。

1年あたりの控除額は、以下の計算で求めることができます。

控除額 = 対象となる工事費用相当分の年末ローン残高 × 1%

「対象となる工事費用相当分」とは、リフォームにあたって補助金等(※)や父母や祖父母から増改築資金の贈与を受けて贈与税の非課税制度を利用した場合、実際にかかった工事費用から補助金等や贈与税の非課税額を除いた額です。控除額は、この額と年末ローン残高のいずれか少ないほうの額の1%となります。補助金等や贈与税の非課税制度を利用していない場合は、年末ローン残高の1%が控除額となります。

※国や地方公共団体から交付される補助金や給付金、またはこれらに準じるもの

「住宅ローン減税」の対象となるリフォームは?

リフォームでも住宅ローン減税制度を利用できることは大きなメリットですが、そのためにはさまざまな条件を満たす必要があります。

●住宅ローン減税の主な適用要件

・自ら所有し、居住する住宅であること

・リフォーム後、2021年12月31日までに居住していること

・住宅の引き渡し、もしくはリフォーム工事完了後6ヶ月以内に入居すること

・減税を受ける各年の12月31日まで引き続き住んでいること

・対象となるリフォームの工事費が100万円を超える金額であること

・リフォーム工事後の床面積(登記簿表示)が50平方メートル以上であること

・そのリフォームのために、一定の要件を満たす返済期間10年以上の住宅ローン等を借り入れていること

・控除を受ける年の合計所得金額が3,000万円以下であること

・リフォームの前後一定期間3,000万円控除(※1)や長期譲渡所得の課税の特例(※2)などを受けていないこと

・適用の対象となるリフォームであることが、増改築等工事証明書などにより証明されること

また、すべてのリフォームが住宅ローン減税の対象となるわけではありません。下記に該当する改修工事が対象となります。下記Aに該当し、建築確認申請をして改修工事を行う場合以外は、建築士・指定確認検査機関・登録住宅性能評価機関・住宅瑕疵担保責任保険法人のいずれかにより「増改築等工事証明書」が発行された改修工事である必要があります。

具体例は下記の通りです。

●住宅ローン減税の対象となる増改築・リフォーム工事

A.増改築、大規模な修繕・模様替え

増築、改築、建築基準法に規定する大規模の修繕または大規模の模様替えの工事

※「建築基準法に規定する大規模の修繕または大規模の模様替え」とは、家屋の壁(建築物の構造上重要でない間仕切壁を除く)、柱(間柱を除く)、床(最下階の床を除く)、はり、屋根または階段(屋外階段を除く)のいずれか一種以上について行う過半の修繕・模様替えを指します

※一般的に「修繕」は建築当初の状態への原状回復を目的とする工事を指し、「模様替え」は異なる材料や仕様を用いて造り替え、建築当初の価値の低下を防ぐ工事を指します

B.マンションなどの一定の専有部分の工事

マンションなどの専有部分の床、階段または壁の過半について行う一定の修繕・模様替えの工事(Aに該当するものを除く)

C.床・壁の工事

リビングや寝室といった居室、キッチン、浴室、トイレ、洗面所、納戸、玄関や廊下の一室の床または壁の全部について行う修繕・模様替えの工事(A.Bに該当するものを除く)

D.耐震改修工事

現行の耐震基準に適合させるための一定の修繕または模様替えの工事(A~Cに該当するものを除く)

F.一定のバリアフリー改修工事

通路や出入口幅の拡張により車椅子で移動ができるようにする、階段の勾配をゆるやかにする、浴室やトイレを使いやすくする、手すりの取り付けや床の段差の解消、建具の改良やすべりにくい床材への取り換えといった、高齢者や障がい者の暮らしに配慮した一定の改修工事(A~Dに該当するものを除く)

G.一定の省エネ改修工事

内窓の設置やサッシの交換、床・壁・天井の断熱工事といった断熱性を高める工事や日射遮蔽性を高める工事など(A~Fに該当するものを除く)

なお、リフォームに100万円以上の工事費がかかる一定の省エネ改修工事やバリアフリー改修工事、同居対応工事の場合、「住宅ローン減税」より別のリフォーム減税(特定増改築等住宅借入金等特別控除)のほうが有利な場合もあります。「住宅ローン減税」と特定増改築等住宅借入金等特別控除は併用できないため、どちらのメリットが大きいか一度確認してみましょう。

リフォーム時の「住宅ローン減税」の手続きの流れを押さえよう

住宅ローン減税の恩恵を受けるには、リフォーム・リノベーションをした翌年の2月16日から3月15日までの期間に、納税地の所轄税務署で確定申告書を提出する必要があります。確定申告期間中は日曜・祝日でも確定申告の相談や申告書の受付を行うことがありますが、大変混雑するため注意が必要です。

会社員などの給与所得者であれば、控除を受ける最初の年に確定申告を行えば、2年目以降は勤務先の年末調整で申請が可能です。自発的に手続きをしなければ控除が受けられないため、忘れずに手続きしましょう。

住宅ローン減税の申請手続きはいつ、どうやる?

●1年目

いつ:原則として入居翌年の2月16日~3月15日(土・日曜、祝日にあたる場合はその翌日)

必要な手続き:確定申告

書類提出先:税務署

●2年目以降

いつ:毎年11~12月頃

必要な手続き:年末調整

書類提出先:勤務先

※会社員・公務員の場合。自営業者は2年目以降も確定申告が必要

確定申告時に必要な書類は、以下の通りです。

1年目の住宅ローン減税の申請に必要な書類(例)

(1)ローン契約者が用意するもの

・確定申告書(A様式またはB様式)※会社員はA様式

・(特定増改築等)住宅借入金等特別控除額の計算明細書

・リフォームローンなどの年末残高証明書

・工事完了後の家屋の登記事項証明書

・補助金等の額が明らかな書類(交付を受ける場合)

・住宅取得資金の贈与の特例を受ける場合はその額を証明する書類

・マイナンバーカードなどと本人確認書類

・源泉徴収票(給与所得者の場合)(※1)

(2)リフォーム会社が用意するもの

・工事請負契約書の写しなど

(3)建築士(建築士事務所登録している事務所に属する建築士に限る)などが用意するもの

・増改築等工事証明書(※2)

※1 平成31年4月1日以後、給与所得者は源泉徴収票の確定申告書への添付、または確定申告書を提出する際の提示が不要になりました。ただし、確定申告書を作成する際には源泉徴収票が必要となるため、税務署などを訪れる際は忘れずに持参を

※2 「増改築等工事証明書」は、建築確認申請が不要であることを示すための証明書です。前述の大規模改修等工事Aに限り「建築確認済証」か「検査済証」を提出すれば「増改築工事証明書」は不要です。それ以外はリフォームを依頼した建築士、指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人のいずれかに発行してもらいましょう

まとめ

近いうちに居住中のマンションをリフォーム・リノベーションしたいと考えているのであれば、「住宅ローン減税」の適用対象となるのか確認しましょう。新築時に「住宅ローン減税」を利用した場合も、要件を満たせば再び利用することができます。国の制度を賢く活国の制度を賢く活用しながら、住宅ローンの支払い負担を軽減してはいかがでしょうか?

監修:税理士 土屋 裕昭(土屋会計事務所)

この監修者の記事を読む

https://magazine.sbiaruhi.co.jp/writer/27184/

(最終更新日:2021.03.31)