住宅購入時に利用できる公的制度の中で、最も認知度が高く、戻ってくる金額が大きいのが「住宅ローン減税制度」。必要な手続きをすれば、住宅ローンを利用して住宅を購入した人の多くが利用できる制度とあって、必ずチェックしておきたいところです。

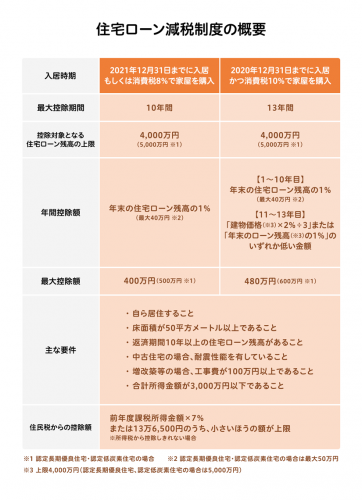

入居時期によって控除期間や最大控除額が異なるため、しっかりと内容を把握しておきましょう。ここでは、住宅ローン減税の仕組みや条件をわかりやすく解説します。

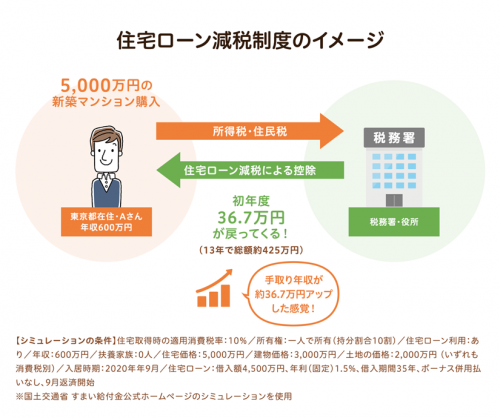

「住宅ローン減税制度」を活用すると、こんなにお得

「住宅ローン減税」は、一定条件を満たした住宅を購入・リフォームするために住宅ローンを借りた人を対象に、支払った所得税や住民税の一部が戻ってくる制度です。確定申告や年末調整の際に、年末の住宅ローン残高の1%に相当する所得税(所得税だけでは引ききれない場合は翌年の住民税から減税)が10年間または13年間にわたって控除されます。

2019年10月~2020年12月に消費税10%が適用される住宅に入居した場合、11年目から13年目に関しては、従来通り「年末の住宅ローン残高の1%」、もしくは「建物購入価格×2%÷3」のうち、小さいほうの金額となります。確定申告を行うことで適用されるため、忘れずに手続きをしましょう。

一年あたりの控除額は、以下の計算で求めることができます。

控除額 = 年末の住宅ローン残高 × 1%

例えば、年末時点の住宅ローン残高が2,857万円の場合、2,857×0.01(1%)=年間28万5,700円まで控除されます。

※控除対象となる住宅ローン残高の上限は4,000万円(認定長期優良住宅・認定低炭素住宅の場合は5,000万円)、年間控除額は最大40万円(同50万円)

「住宅ローン減税制度」の主な要件とは?

「住宅ローン減税」は、新築住宅の購入時はもちろん、条件さえクリアすれば中古住宅の購入時や補助金を除いた工事費が100万円を超えるリフォームやリノベーション時にも利用できる制度です。住宅ローン減税を利用するための、主な要件を確認しましょう。

まず、金融機関から返済期間10年以上の住宅ローンを借り入れていることが大前提です。住宅購入資金を現金でまかなっている人、親など親族から借り入れた人、そして金利0.2%未満の社内融資を利用している人も対象になりません。また、控除を受ける年の合計所得金額が3,000万円以下であることも求められます。

住宅のスペックとしては、自己居住用物件であること(別荘や家族のための住居、投資用物件ではないこと)、床面積(登記簿面積)が50平方メートル以上あること。増改築の場合は増改築後の住宅の床面積が50平方メートル以上あること。事務所や店舗と併用している場合は、床面積の50%以上が居住用の必要があります。

入居時期は原則として、取得後6ヶ月以内に入居し、その年の12月31日まで引き続き住んでいる必要があります。また、買い替えで住宅を購入した人は、売却時に利用できる「3,000万円の特別控除の特例」「居住用財産を譲渡した場合の軽減税率の特例」「特定の居住用財産を譲渡した場合の買換えの特例」と住宅ローン控除制度と併用できないため、どちらを利用すべきか事前に判断することが大切です。

なお、新型コロナウイルス感染拡大の影響で入居が期限に遅れた場合、一定の要件を満たした上で2021年12月31日までに入居すれば、最大控除期間は13年となります。

<中古住宅の場合>

中古住宅は、耐震性能を有していること、築20年以内(耐火建築物は築25年以内)であることを求められます。ただし、築20年を超えた建物でも「耐震基準適合証明書」を取得している場合は住宅ローン減税制度を利用できます。

「住宅ローン減税」はどのくらいお得? シミュレーションしてみよう

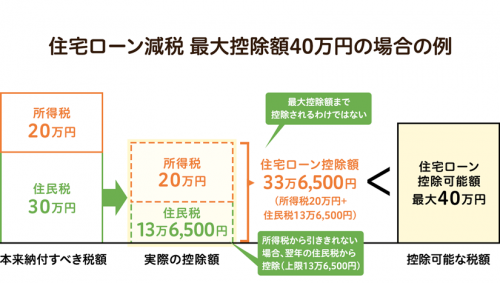

住宅ローン減税制度の最大控除額は年間40万円(※)です。ただし、納めた税金を還付する制度のため、納付額以上の住宅ローン控除を受けることはできません。まずは納付済みの所得税額が差し引かれ、最大控除額に満たなければ翌年の住民税(13万6,500円が上限)からも差し引かれます。

例えば、所得税が20万円、住民税が30万円だった場合、20万円+30万円の計50万円を納めていますが、最大控除額は40万円(※)のため、住宅ローン控除により払い戻すことができる金額は最大で40万円。住民税控除は上限が13万6,500円と定められているため、実際に戻ってくる控除額は「所得税20万円+住民税13万6,500円=33万6,500円」となります。

※認定長期優良住宅や認定低炭素住宅の場合は50万円

住宅ローン減税の申請手続きはいつ、どうやる?

●1年目

いつ:原則として入居翌年の2月16日~3月15日(土・日曜、祝日にあたる場合はその翌日)

必要な手続き:確定申告

書類提出先:税務署

●2年目以降

いつ:毎年11~12月頃

必要な手続き:年末調整

書類提出先:勤務先

※会社員・公務員の人の場合。自営業者は2年目以降も確定申告が必要

住宅ローン控除を受けるには、住宅を購入して入居を開始した翌年の3月15日までに確定申告をする必要があります。確定申告期間中は日曜・祝日でも確定申告の相談や申告書の受付を行うことがありますが、大変混雑するため注意が必要です。

会社員などの給与所得者であれば、控除を受ける最初の年に確定申告を行えば、2年目以降は勤務先の年末調整で申請が可能です。

1年目の住宅ローン減税の申請に必要な書類(例)

・確定申告書(A様式またはB様式)※会社員はA様式

・住宅借入金等特別控除額の計算明細書

・住宅ローンの年末残高証明書

・土地・建物の登記事項証明書

・不動産売買契約書もしくは工事請負契約書の写し

・マイナンバーカードなどと本人確認書類

・源泉徴収票(給与所得者の場合)(※)

※平成31年4月1日以後、給与所得者は源泉徴収票の確定申告書への添付、または確定申告書を提出する際の提示が不要になりました。ただし、確定申告書を作成する際には源泉徴収票が必要となるため、税務署などを訪れる際は忘れずに持参を

加えて、以下のケースではそのほかの書類も必要です。

一定の耐震基準を満たす中古住宅の場合

・耐震基準適合証明書または住宅性能評価書の写し

認定長期優良住宅・認定低炭素住宅の場合

・認定通知書の写し

・住宅用家屋証明書の写し または認定長期優良住宅建築証明書

リフォームした住宅の場合

・増改築等工事証明書

控除期間13年間の特例が延長される可能性が!

2020年12月10日に発表された「令和3年度税制改正大綱」により、控除期間13年間の特例を延長し、一定の期間(新築の場合は2020年10月~2021年9月、それ以外は2020年12月~2021年11月)に契約した場合、2022年12月までの入居者を対象とすることとなりました。また、この延長した部分に限り、合計所得金額が1,000万円以下の人については、床面積の要件を緩和し、40平方メートルから50平方メートルの住宅も対象となります。

さらに、住宅ローン年末残高の1%を控除する仕組みについては、1%を上限に支払利息額を考慮して控除額を設定するなど、控除額や控除率について令和4年度税制改正で見直しを行うとしています。

なお、これらの正式決定は国会通過後となり、変更となる可能性もあるため、注意が必要です。現時点ではあくまで参考情報とし、今後の動向を注視しましょう。

まとめ

住宅ローン減税制度を利用することで、年間数十万円の還付が最大13年間続きます。適用の要件や手続き方法を確認し、所得税や住民税がどれだけ戻ってくるのかシミュレーションも行えば、どれだけの節税効果があるのか把握できます。制度を賢く利用し、お得に住宅を購入したいものですね。

監修:税理士 土屋 裕昭(土屋会計事務所)

この監修者の記事を読む

https://magazine.sbiaruhi.co.jp/writer/27184/