貯蓄型保険とは、保障と貯蓄の両方の機能を兼ね備えた保険のことです。掛け捨て型の保険と異なり掛け金が積み立てられるため、貯金を目的で加入する人も多いようです。ただし、貯金を目的とするならほかの方法のほうが有利な場合もあります。果たして貯蓄型保険は貯金の代わりになり得るのか、保険や貯金以外の貯蓄方法についても解説します。

貯蓄型保険なら万一の保障があって貯蓄もできる

貯蓄型保険とは

貯蓄型保険は、万一のために備える保険としての機能を持ちながらも、掛け金を貯蓄できる点が特徴です。貯蓄型保険は用途に応じて各保険会社からさまざまな種類の保険商品が販売されています。

貯蓄型として一般的な保険は、終身保険、養老保険、学資保険、個人年金保険などです。会社により多少の違いはありますが、基本的には、死亡や高度障害などの保障が受けられ、定期的に、あるいは契約満了時や解約時に満期保険金や解約返戻金が受け取れます。

このように貯蓄型保険は、掛け金を継続して支払い、最終的にはまとまったお金が受け取れるため、将来必要となる資金づくりのために契約する場合も多いようです。

関連記事:将来マイホームを購入予定の人は“貯蓄型生命保険”に注意! その理由を解説

貯蓄型保険と掛け捨て保険型の違いは?

保険への加入目的から貯蓄型か掛け捨て型か選ぶ

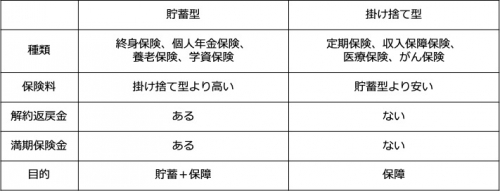

保険は大きく分けると貯蓄型と掛け捨て型があります。それぞれの保険の大きな違いは、満期や解約時にまとまったお金が受け取れるかどうかという点です。貯蓄型が満期時や解約時にまとまったお金が受け取れるのに対して、掛け捨て型は満期時でも解約時でも、基本的に掛け金は戻りません。掛け捨て型の保険の種類には、定期保険、医療保険、がん保険などがあります。

死亡保険金が同額の場合を比較すると、貯蓄型は積み立て分も保険料に含まれるため掛け金は割高です。掛け捨て型は掛け金が少額に抑えられているため、家計の負担は少ないといえます。このため、貯蓄型保険をライフイベントのための資金準備、掛け捨て型保険は万が一の保障を目的として加入する人が多いようです。

貯蓄型保険と掛け捨て型保険、どちらを選べばいい?

先述したように、貯蓄型と掛け捨て型の保険は、満期保険金の有無や毎月の保険料の支払額などに違いがあります。どちらにもメリットとデメリットがあり、目的や家庭の状況などにより選ぶべき保険が変わってきます。ここでは、貯蓄型と掛け捨て型それぞれに適しているケースについて紹介します。

【掛け捨て型】少ない保険料で充実した保障を受けたい場合に最適

掛け捨て型の保険は、貯蓄型に比べて保険料が低額です。だからといって、貯蓄型と比べて保障内容が劣るわけではありません。たとえば、生命保険なら、死亡保障や高度障害、三大疾病、がん、収入保障など、それぞれのライフプランに合わせて保障内容を選ぶことが可能です。

掛け捨て型保険の大きなメリットは保険料をおさえつつ、充実した保障が受けられることが、です。働き盛りの子育て世代には、先の貯蓄よりも子どもの学費や住宅ローンの支払いを優先したい家庭も多いでしょう。掛け捨て型の保険は、収入が少なく高い保険料を払うのが困難、毎月の出費が多い、年金生活をしているなどの月々の保険料の支払いを安く抑えたい人に向いています。

【貯蓄型保険】貯蓄の目的がはっきり決まっている場合におすすめ

貯蓄型保険は、貯蓄の目的や資金を使う時期がはっきりと決まっている場合に適しています。たとえば、学資保険は保障を担保しながらも教育資金が確実に貯められるため昔から需要の多い保険です。加入中に親に万一のことがあった場合、以降の支払いは免除になり、しかも教育資金は確保できることで安心感が得られます。

しかし、貯蓄型のため毎月の保険料は決して安いとはいえず、子育て世代にとっては家計の負担になることも多いです。中途解約の場合、返戻金が元本割れする可能性もあります。特に、契約してから早いうちに解約するとほとんど戻らないため、満期の時期とライフステージを見定めて契約する必要があるでしょう。

貯蓄型保険は貯金の代わりになる?

貯蓄型保険は貯蓄ができるだけでなく万一の際の保障もあることから、通常の積立貯金よりも有用なのではないかという見方もできます。果たして貯蓄型保険は貯金の代わりとして利用できるのか、ここで考えてみましょう。

貯蓄型保険は解約時期に注意

貯蓄型の保険は、満期まで保険料を払い込むことで、満期を迎えたときにはまとまったお金を受け取ることができます。もちろん満期前の万が一の際にも保障を受けられます。

ただし、貯蓄型の保険を、「積立預金にプラスアルファの機能があるもの」という見方をするには注意が必要です。なぜなら、貯蓄型保険は、満期より早くまとまった資金が必要になった場合、解約時期によって元本割れするケースがあるためです。解約の時期により、それまでに払い込んだ保険料の総額よりも受け取る額が下回るか、上回るかの分岐点が生じます。

元本保証された定期預金や積立預金、あるいは流動性預金なら元本割れのリスクはありません。近いうちに資金が必要になりそうな場合、時期を限定せずに急な出費に備えておきたい場合などは、保険会社の貯蓄型保険よりも銀行などの貯金のほうが適しているといえます。

貯蓄型保険が向いている人、貯金が向いている人

貯蓄型保険は保険料が高いため、毎月の生活費に余裕がある人に向いています。特に家計の管理が苦手な人は貯蓄型保険が向いているでしょう。長期的なライフプランに合わせてお金をやりくりするのに自信がない人でも、貯蓄型保険を利用すれば自動的に定期的な貯蓄ができます。

一方、貯金のほうが向いている人は、生活費に余裕があるときだけ貯蓄に回したい、お金の管理が得意で自分で計画的にコツコツ貯められる人などです。また、早いうちにまとまったお金が必要になりそうなときも、貯金のほうがおすすめです。

目的に合わせてほかの金融商品も考えてみよう!

貯蓄型保険や貯金以外にも、資金を貯める方法はさまざまです。目的に合わせた金融商品を選べば無駄なく貯めることができるでしょう。以下に、資金を効果的に貯められる3種類の商品について概要を紹介します。

住宅ローンの頭金を貯めたい

今すぐではないけれど、いずれ持ち家を購入したいという人も多いでしょう。購入時の頭金を多く出せれば、その分のローンの支払いが楽になります。しかし住宅購入のための頭金を貯めるには「生活費を使って残った分を貯蓄に回す」という方法ではなかなか思うように貯められないかもしれません。

そのようなケースにおすすめなのが「積立預金」です。積立預金は、メインで使っている普通預金口座から、金利の高い積立用の口座に毎月自動的に資金を移動してくれます。自動積立定期預金などと呼ばれる商品で、多くの金融機関で取り扱っています。

また、勤務先の会社に財形貯蓄制度があれば活用してみましょう。なかでも財形住宅貯蓄は、一般財形貯蓄とは異なり、マイホーム購入や増改築に資金使途が限定されています。元利合計が550万円を超えるまでは非課税扱いとなり、利息に税金がかからない優遇措置があります。また、財形持家融資を利用することができます。会社の給与から自動的に天引きされるため、何よりも優先して貯蓄に回すことが可能です。

子どもの学費を貯めたい

財形貯蓄制度のなかで、特に使いみちを決めずに誰でも利用できるのが一般財形貯蓄です。会社の給与や賞与から天引きされるため確実に貯めることができます。ただし、積立期間は3年以上と決められていて、3年を過ぎれば自由なタイミングで払い出すことが可能です。子どもの教育資金を貯めるためにも確実性のある方法といえます。

また、子どもの大学進学の準備資金を貯める方法として「ジュニアNISA」の対象商品を利用する方法もあります。ジュニアNISAとは国が定めた税制優遇措置で、対象が未成年者の場合に配当や譲渡益が年間80万円まで非課税とする制度です。ジュニアNISA口座の開設者を未成年の子ども名義で、運用管理は親権者が代理で行います。子どもが18歳になるまでは払い出しができないため、大学進学のための準備資金を貯めるのに適した資金運用方法として注目されています。ただし、あくまでも投資商品であり元本が保証されていないため、運用次第では元本割れが生じるリスクがあることを理解しておきましょう。

老後に必要な生活資金を貯めたい

少子高齢化社会の加速で、公的年金制度だけでは心もとないと老後の生活に不安を抱く人は多いでしょう。老後の生活費を貯める方法として「つみたてNISA(少額投資非課税制度)」を対象とした商品を利用する方法があります。つみたてNISAは、年間40万円までの投資で出た利益が最長20年にわたり課税対象外となる制度です。国内に住む20歳以上を対象としていて、積立期間は20年間となっています。毎月約3万円までの低コストで投資を始めたい初心者にもおすすめの方法です。こちらの商品も定期預金とは異なり元本保証がありません。

関連記事:つみたてNISAが100万口座を突破! 20~40代の利用増が人気の理由

また、私的年金制度の「iDeCo(個人型確定拠出年金)」について聞いたことがある人もいるでしょう。iDeCoは、20歳以上60歳未満の人が将来の老齢給付金として受け取るために、掛け金を自分で運用して積み立てる方法です。iDeCoにも税制優遇措置を受けられるメリットがあります。掛け金は全額所得控除、運用益が非課税、年金の受給時にも控除の対象となるため、トータルで大きな節税が可能です。

関連記事:【FPが解説】iDeCoの節税効果とは? 得する人・要注意の人の差はどこ?

貯蓄を増やすためのポイント

毎月できるだけ節約をして残った分を貯蓄に回すという方法を取る人は、年間の貯蓄目標額を設定していないケースが多いでしょう。節約した気分でいても実際はあまり貯まっていないこともよくあります。ここでは、資金を増やすにはどのような方法が効果的か、貯蓄を増やすためのポイントについて解説します。

毎月の給与から一定額を積み立てる

まずは、家計を見直し、毎月いくらの固定費が必要なのか、ほかの変動費はいくらぐらいかの概算を把握しましょう。毎月の収入から、生活に必要な出費を差し引けば貯蓄可能な金額が判断できます。お金の管理が難しい、いつの間にか減っているという人は、毎月の給与から強制的に積み立てられる貯蓄型保険や自動積立を利用することがおすすめです。毎月確実に貯められるため達成感もあり、お金に対する意識が変化する人もいます。

できるだけ早い時期から運用する

金利の低い時代において利息は大きな額になりません。老後になって慌てないために、早いうちに保証付きの貯蓄型保険や自動積立でコツコツと確実に貯めることをおすすめします。毎月の積立額が少なくても複利効果で元本が毎年増えるため、長期間運用するほど資金を増やしやすくなります。ある程度まとまった資金ができれば、余裕資金で投資にも挑戦できるでしょう。リスクがあることを理解したうえで、自分に合った資産運用をすることが大切です。

複数の運用方法を組み合わせる

投資できるお金に余裕があれば、リスクヘッジのために分散投資することがおすすめです。一つの商品に絞らずに複数の異なるタイプの投資商品を組み合わせて運用することで、リスクを分散させることも可能です。元本保証の保険や定期預金などで必要額を担保し、余裕資金でよりリスクのある商品にチャレンジすることを検討されてはいかがでしょうか。

まとめ

貯蓄型保険は保障と貯蓄の両方を求める人におすすめです。しかし、資産形成として考えた場合、保障とは切り離して別々に資金運用したほうが効果的になるケースもあります。年齢や家族構成、世帯年収などによって選択肢は変化します。貯蓄や保障の目的を明確にして、さまざまな運用方法を検討してみるとよいでしょう。