少し前までは、ふるさと納税をすると必ず確定申告をしなければいけませんでした。特に会社員などの給与所得者の場合、確定申告はやったことがない上に、「かなり面倒くさい」とのイメージを持っている人が大半でしょう。しかし、今は条件さえ合えば確定申告が不要になる「ふるさと納税ワンストップ特例制度」があります。制度を利用できる条件や、申請に当たっての注意点をご紹介しましょう。

もともと確定申告が不要ならワンストップ特例の利用がおすすめ!

ふるさと納税の魅力のひとつは住民税の控除です。以前は控除を受けるには、返礼品に同封されている「寄附金受領証明書」を添付して確定申告をしなければいけませんでした。もともと確定申告が不要な人にとって、ふるさと納税のために手続きをするのは面倒に感じる場合も多かったのではないでしょうか。

しかし、2015年4月分から、「ふるさと納税ワンストップ特例制度」が始まりました。これは、確定申告が必要ない給与所得者がふるさと納税をする際に、確定申告をせずに寄附金控除を受けられる制度です。ただし、「ふるさと納税ワンストップ特例制度」を利用するには条件があります。次に、その条件について詳しく解説します。

ワンストップ特例制度の申請条件を満たしているか確認しよう!

ワンストップ特例制度を利用する場合は、申請条件を事前に確認しておくことが大切です。ここでは、それぞれの条件を少し詳しく見てみましょう。

申請できる自治体は1年間で5つまで

ひとつは、「ふるさと納税先の自治体数が5団体以内」であることが条件です。

ふるさと納税先の団体数は1年間(1月1日〜12月31日)の分についてカウントされます。また、あくまで「団体数」についてなので、同じ自治体に2度以上ふるさと納税をしても、それは「1」にしかなりません。

たとえば、「A市に2回、B村に3回、C市・D市・E村に各1回」でも、合計5自治体なので、問題はありません。もちろん、「A市に1回」でも同様です。

確定申告をする必要がないことも条件

会社員や公務員の大半は、「確定申告の不要な給与所得者等」です。しかし、以下のような場合は確定申告が必要となり、ワンストップ特例制度も利用できません。

・給与が2,000万円を超える

・給与以外に20万円を超える副収入がある

・2つ以上の会社から給与を受けている

・一定額以上の公的年金を受け取っている

・株取引で利益を得た

・医療費控除を受ける

ただし、これらの場合でも例外扱いになることもあるので、国税庁の案内などでしっかりと調べるようにしてください。

ワンストップ特例制度の利用に必要な書類は?

ワンストップ特例制度を利用するには、ふるさと納税をした自治体へ2種類の書類を添えて申請しなければいけません。また、ふるさと納税をした自治体がいくつかあるのならば、それぞれ別に行う必要があります。

ワンストップ特例の申請書

まず必要なのが、「寄附金税額控除に係る申告特例申請書」です。申請用紙は返礼品に同封されていたり、後から郵送されてきたりします。申請書がなくても、次のような方法で入手できます。

・ふるさと納税先の地方自治体に連絡し、郵送してもらう

・総務省・ふるさと納税サービス代行業者・ふるさと納税を実施している地方自治体などのホームページなどからダウンロードして、プリントアウトする

また、同じ地方自治体に対し複数回のふるさと納税をした場合、その回数分だけの申請と用紙が必要になるのは忘れてはいけません。

※参考:

総務省:寄附金税額控除に係る申告特例申請書

マイナンバーカード、本人確認書類

もう1種類は、マイナンバー関連の書類です。「マイナンバーを確認するための書類」と「本人確認書類」が必要になります。

(1)マイナンバーカードを持っている場合

・マイナンバーカードの裏面コピー

・(本人確認書類として)同じく表面のコピー

(2)マイナンバー通知カードだけを持っている場合

・通知カードのコピー

・本人確認書類(運転免許証・パスポート・身体障害者手帳・特別永住者証明書など、顔写真付きで氏名・生年月日・住所などが確認できるもののコピー。ただし、自治体により違いあり)

(3)マイナンバーカードも通知カードも持っていない場合

・マイナンバーが記載された住民票の写し

・本人確認書類(同上)

ふるさと納税ワンストップ制度で控除を受ける際の流れ

実際にふるさと納税をし、ワンストップ特例制度を利用して住民税の控除を受けるまでの手順を具体的に見てみましょう。

1.寄付先の自治体を選ぶ

選び方のチェックポイントには、まず、「その自治体の寄付金の使い道」があります。もちろん、共感できるところを選びましょう。

返礼品優先で選ぶ人も少なくありません。地域特産の農産物や水産物、その地方でのホテル宿泊券や買い物優待券など、どの自治体も互いに競いながら魅力的な返礼品を用意しています。

特に返礼品優先の場合に参考になるのが「ふるなび」や「さとふる」などのふるさと納税サイトです。「人気ランキング」や「カテゴリー」「地域」などを手がかりに選ぶといいでしょう。

2.申し込み・支払い

寄付する自治体を決め、その返礼品を選択したら、ふるさと納税サイトなどから申し込みましょう。

自治体から送られてくる納付書を使っての銀行での支払いだけではなく、クレジットカード・Pay-easy(ペイジー)・ネットバンク・コンビニなどでの支払い方法が用意されています。一般的な通販とほとんど違いのない感覚で使えるはずです。

申し込みの際には、「ふるさと納税ワンストップ特例制度を利用する」の欄にチェックを入れるのを忘れないようにしてください。ただし、入れなかった場合でも、寄付先の自治体へ連絡して申請書を送ってもらい、期限内に申請すれば利用が可能です。申請書はふるさと納税サイトからダウンロードすることもできます。

3.返礼品を受け取る

返礼品は、季節を問わないものならば支払いから2週間〜1ヶ月程度で届くことが多いようです。新米のような季節限定の農産物・水産物などはその時季まで待たなければいけません。

基本的に、返礼品には「寄付金受領証明書」が同封されています。あるいは、後日郵送されてくることもあります。ワンストップ特例制度では不要ですが、確定申告をして税金の控除を受ける際にはなくてはなりません。確定申告をする可能性がある人は大事に保管してください。

4.申請書の記入・送付

寄付をしたら、「寄附金税額控除に係る申告特例申請書」に所定の項目を記入して本人確認書類とあわせて相手の自治体に郵送しましょう。同じ自治体への寄付であっても、その回数分だけ同じ書類が必要になりますので注意してください。

「寄付をした日」は、クレジットカードでの支払いならばその決済日、銀行振り込みならば口座に支払いをした日、現金書留ならば自治体が受け取った日です。また、申請の締め切りは寄付をした翌年の1月10日で、書類は必着です。つまり、仮にこの「寄付をした日」が12月31日であった場合、締め切りまで10日間しかありません。締め切りに遅れると、ワンストップ特例制度は適用されず確定申告が必要になります。

5.住民税から控除

寄付額から自己負担額の2,000円を引いた金額が控除額で、翌年度の住民税に適用されます。

ちなみに、ワンストップ特例制度を利用せずに確定申告で控除を受ける場合は、所得税と住民税の両方から控除されます。ただし、両方を合わせた控除額はワンストップ特例制度での住民税控除額と変わりません。

また、どちらであっても寄付額のトータルは総所得金額等の40%が上限です。一例を挙げると、「年収500万円。独身か夫婦共働き。子どもはいないか、いても中学生以下」の場合、61,000円が限度額です。これ以上は控除されません。

参考サイト

国税庁:総所得金額等

総務省:ふるさと納税ポータルサイト

ワンストップ特例制度と確定申告との違い

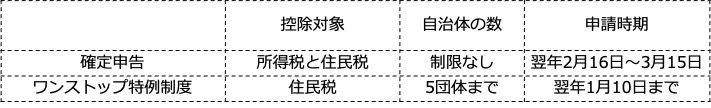

「ワンストップ特例制度と確定申告の両方が選べるので、どちらにするか迷う」、あるいは、「もう1件、ふるさと納税をしようとしているが、確定申告が必要になるかどうか知りたい」といった場合、次の表を参考にしてください。

控除対象に違いがあるのが気になる人もいるかもしれません。しかし、対象となる税の名目が異なるだけで、どちらであってもトータルでの控除額に違いがないのは先にご説明したとおりです。

ただし、確定申告によるふるさと納税での控除を受けようとし、住宅ローン控除も受ける場合には注意が必要です。「住宅ローン控除額が大きい」「もともとの納税額が少ない」といった場合に、住宅ローン分の控除額が下がることがあります。この場合は、どちらの方法で申請するべきか考えたほうがいいでしょう。

関連記事:

「ふるさと納税」と「住宅ローン控除」を両方利用した場合の影響は?

ワンストップ特例制度を利用する場合の注意点

ワンストップ特例制度を利用できたり選んだりする場合でも、いくつか注意点があります。

確定申告をすると無効になる

「ワンストップ特例制度の申請は済ませた。しかし、医療費控除や住宅ローン控除を受けたいので確定申告をすることにした」といった場合、ワンストップ特例制度の申請は無効になります。ふるさと納税による控除申請も確定申告に含めてしまえばいいものの、二度手間になるのは間違いありません。

また、その場合は寄附金受領証明書が必要です。手元にない場合、「紛失であっても再発行可能」という自治体もあれば、「届いていない場合に限り再発行する」という自治体もあります。保管しておいたほうが間違いがない上、手間もかからないでしょう。

申請内容に変更があった場合は届け出が必要

寄付をした年の翌年の1月1日までに、住所・名前、あるいはマイナンバー(個人番号)が変更になった場合、相手の自治体への届け出が必要です。また、これには運転免許証のコピーや住民票の写し、マイナンバーカードのコピーなど変更が確認できる書類も付けなければいけません。

届け出の期限は、翌年の1月10日までです。年末や年明け早々から新住所などになるのならば、ほとんど日数がありません。手際よくやるようにしましょう。

まとめ

確定申告が必要なことで、ふるさと納税を敬遠していた人も少なくないでしょう。ワンストップ特例制度ができたおかげで、ハードルがぐっと下がったのではないでしょうか。

もともと税制は複雑で、ワンストップ特例制度もその一部であるために、実際に利用するには注意も必要です。とはいえ、ワンストップ特例制度を利用する条件は厳しくありません。返礼品を手に入れ、気になる自治体を応援するチャンスです。しっかりとポイントを押さえ、うまく利用しましょう。