新型コロナウイルス感染症拡大の影響が長引き、「収入が減った」「テレワークで新たな出費が増えた」という家計の変化についての相談が増えています。しかし、同じコロナ禍の状況でも、家計をしっかりと管理し無理なく貯蓄できる人もいれば、収入が減ったとたんに困る人もいます。いったい何が違うのでしょう。貯蓄が上手な人とへたな人のお金の習慣について比べながら、次なる経済や家計の打撃にも負けない家計づくりについて考えてみます。

貯蓄ができない人の5つの習慣

貯蓄ができない人からよく聞くのが、「特別ぜいたくはしていないのにお金が貯まらないんです」という言葉です。しかも、家計簿は付けているのに全然お金が貯まらない、という人も多いのです。

なぜお金が貯まらないのか、まずはお金に関わる5つの悪しき習慣が自分に当てはまらないか、チェックしてみましょう。

1つ目の習慣:【項目ごとに毎月の支出をざっくりいくら、と把握できていないこと】

たとえば「1ヶ月の食費はいくらくらいですか?」と聞かれたとき「およそ○万円くらいです。」と答えられますか?

家計管理が苦手な人は「だって、毎月変わるし・・・」「家族の外食費や外で食べるお昼代があるからよくわからないし・・・」「今月はちょっと外食が多かったから・・・」などと、答えられない理由をいろいろと並べてくれます。

食費の範囲に厳密な取り決めはありませんが、見直ししやすいように家で食べる食材費と外食や飲み会のお金は別に管理してみてはいかがでしょう。たとえば、家族の外食費は「外食費」、飲み会や食事会、オンライン飲み会などは「交際費」や外でのお昼代は「それぞれの小遣い」というように、自分で分かりやすいように分けてみるのもよいでしょう。

2つ目の習慣:【年間で支払うお金を把握していないこと】

年払いの保険料やボーナス払いのローンや支払い、自宅を持っていれば固定資産税や火災保険、車の税金や保険、車検といったお金です。帰省費や旅行代、家電等の買い替えも年間で使うお金に入りますね。

月払いの支出だけに気を取られていると、年間でかかるお金に目がいかず、支払い月になってあわてることになります。特に、コロナ禍で業種によってはボーナスが大幅減額という会社もあるでしょう。予算を立てずにボーナスをあてにした支払いは家計に大打撃となってしまいます。

3つ目の習慣:【知らず知らずのうちに引き落とされている手数料が多いこと】

コロナ禍で「サブスク」という価値観が広がり、毎月定額制で受けるサービスが増えました。自宅待機中に定額制の音楽や映像の配信サービスに申し込んだ人も多いでしょう。毎月の引き落としが少額でも、複数サービスを長期間続けるとまとまった金額になります。

クレジットカードの年会費も、会費に見合ったサービスを受けていなければ解約しましょう。ポイントに細かくとらわれすぎず、メインカードを決めて支払いやポイントの管理をするのがコツです。

4つ目の習慣:【何気なく使ってしまうラテマネーや自分へのご褒美マネーといったお金を使っていること】

毎日出社前にコーヒー1杯を飲み続けると、1杯300円なら20日間で6,000円です。テレワークになって回数が減っても、カフェに入ることが習慣になっていると、自宅の近所で気分転換に、またはカフェでちょっと仕事、といった具合に、1ヶ月続ければまとまったお金になってしまいます。

5つ目の習慣:【生活費の口座と貯める口座を分けていないこと】

「残ったら貯めよう」ではいつまでたってもお金は貯まりません。家計が厳しくなればなるほど、給与が入ったその日に貯める口座にお金を振り分けるのがお金を貯めるコツです。確実にお金を貯めたいなら先取り貯蓄が大事です。

| 貯蓄ができない人の5つの習慣まとめ |

| 【1】項目ごとに毎月の支出をざっくりいくらか把握できていない |

| 【2】年間で支払うお金を把握していない |

| 【3】知らず知らずのうちに引き落とされている手数料が多い |

| 【4】何気なく使ってしまっているお金(ラテマネー、ご褒美マネー)がある |

| 【5】生活費の口座と貯める口座を分けていない |

コロナ禍でも貯蓄できる人のお金の習慣

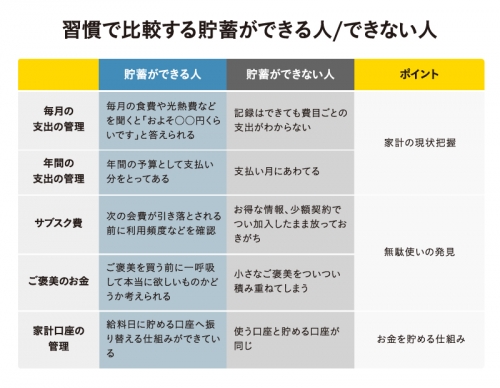

逆に、コロナ禍で収入が多少減っても貯蓄ができるのはどのような人でしょう。貯蓄ができない人の習慣と比べてみましょう。

貯蓄できる人は、できない人の習慣の裏返しですが、いずれにしても家計の現状把握ができなくては何も始まりません。中には手取りの収入も全くの勘違いをしている場合があります。

給与明細書を見て給与天引きされているお金を確認してみてください。天引きの中にも支出もあれば財形や個人年金といった貯蓄にあたる天引きもあります。

| 貯蓄ができる人の5つの習慣まとめ |

| 【1】毎月の支出をざっくりいくらか把握できている |

| 【2】年間で支払うお金の予算管理ができている |

| 【3】定額利用のサービスは次の会費の引き落とし前までに利用頻度などを確認している |

| 【4】ご褒美としてお金を使う前に、本当に欲しいものかどうか考えている |

| 【5】給料が入ったら先取り貯蓄の口座へ振り替える仕組みができている |

結局、コロナ禍でも貯蓄できる人は、毎月と年間の収支管理、収支管理の結果の無駄使いの発見、そして先取り貯蓄の口座管理の仕組みができている人といえるでしょう。

コロナ禍で減った出費、増えた出費は?

では、コロナ禍で実際には家計にどのような影響が出ているのでしょう。とある家庭のコロナ前とコロナ後の家計を比べてみました。

図の中のオレンジがコロナ後に増えた費目、青色は減った費目です。具体的には、「光熱費」「通信費」「食費」「日用品」は増えており、逆に減ったのは「外食費」「被服代・美容費」「交際費」「家族のレジャー」「夫・妻のこづかい」「交通費」「貯蓄」という結果になったようです。

やはり巣ごもりの影響から家の中で過ごす時間が増えたためか、在宅関連費用が増えています。またおでかけが制限される環境下だったため外出関連費用は減っています。

目標とする無理のない貯蓄額を決める

そもそも毎月の貯蓄が1万円しかできていなかった家計では、手取額が1割減ってしまえば外出が減って、減った支出があっても、貯蓄どころかマイナス家計にもなりかねません。

細かく家計管理するのではなく、大まかな費目ごとの支出を洗い出し、外出を控えると減るお金、家にいると増えるお金を見直した上で、来月分の予算を立ててみましょう。

予算を立てるときのコツは目標とする「無理のない貯蓄額」をはじめに決め、固定費や食費など必ず必要なお金から数字を入れていくことです。

メリハリ家計で楽しく暮らすコツ

支出明細を費目に分けることから始める

コロナ禍でライフスタイルが大きく変化し、キャッシュレス化が進みました。ネットショッピングを利用する人も増え、家計管理がむずかしくなっていると感じる人も多いでしょう。

しかし、ネットショッピングでクレジット払いにすれば記録が残ります。支払い月前でもWEB明細なら利用状況が確認できます。電子マネーやモバイルマネーのチャージをクレジットカードで行っていればチャージの記録も残ります。

しかし、支出が時系列でアウトプットできても、費目ごとの支出が分からなければ家計の見直しはできません。明細を費目に分けるのが面倒なら、この機会に家計の記録や確認の方法をガラッと変えてみてはいかがでしょう。

まずは家計の見える化を

最近ではレシートを写真に撮るだけで費目別に集計してくれる家計簿アプリや、口座の残高管理ができる家計簿アプリも種類や機能が増えました。使った時点で自動的に費目に分けて集計してくれるアプリなら、現状確認も簡単です。また予算と実際の家計の結果を分析してくれるアプリなら、見直しのポイントも分かりやすくなります。

コロナ禍で家計の変化が大きい今だからこそ、簡単に家計を「見える化」する方法を試してみて、この機会に減らせるお金と減らせないお金を見直し、先取り貯蓄ができる家計の仕組み作りを行いましょう。