今年、住宅を取得しようと検討している方の中には、新型コロナウイルス感染症拡大の影響で残業や出勤日数が減って減収となり、住宅ローンが組めるのか不安になっている人もいるかもしれません。住宅取得資金計画での「年収」について考えます。

住宅ローンの借入可能額は年収と返済比率で変わる

住宅ローンの借り入れでは、「物」と「人」の両面で総合的に審査されます。「物」の審査とは、金融機関が担保として抵当権を設定する不動産物件について調べることで、万が一、借り入れをする契約者が住宅ローンを返済できなくなった際、物件を売却することで融資したお金を回収ができるかどうかを審査します。「人」の審査とは、借り入れをする契約者に対する審査で、年収や他の借入状況、勤務先や年齢などを調べることで、最後まで返済を継続できるかを審査します。

この「人」の審査で一番重要となるのが「年収」および「返済比率」です。貸す側からすると、一番気になるのが「収入」ですが、借りる側からすると一番気になるのは、「自分はいくら借りることができるのか?」という点でしょう。

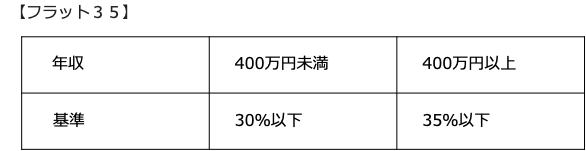

【フラット35】では、以下のように、年収によって返済比率に限度が決められているため、年収で借入可能額が変わります。

民間金融機関でも、年収および返済比率によって借入可能額が決められていますが、こちらは金融機関によって差があります。一般的には、年収400万円以上と400万円未満で基準となる返済比率が異なる金融機関が多く、資金計画としては返済比率を35%以内に収めておくことを目安としている機関が多いようです。ちなみに、同じ金融機関でも年収が上がるにつれて均等に借入可能額が上がるというわけでもありません。

いずれにしても【フラット35】でも民間金融機関の住宅ローンでも、年収および返済比率で借入可能額が審査されるので、収入が減ることで住宅ローンの借入可能額が減り、希望する物件を購入できない可能性があるわけです。

では、新型コロナウイルスの影響で一時的に収入が下がってしまった場合に、借入可能額にはどのような影響があるのでしょうか。

住宅ローンで審査される年収は「前年の年収」

実は、住宅ローン審査上での年収は、「借入当年の年収」ではなく「借入前年の年収」で審査されます。

例えば、【フラット35】を取り扱っているある金融機関では、給与所得者であれば源泉徴収票は「直近1年分」、住民税特別徴収税額の通知書等は「直近2年分」、確定申告者であれば確定申告書等は「直近2年分」、民間の金融機関でも給与所得者であれば直近の源泉徴収票などとなっています。

したがって、住宅ローン借入時において、借入当年の収入減は借入可能額には影響しない、ということです。

もちろん、住宅ローン自体は前年の収入で問題なく組むことができても、住宅ローンは長期にわたって返済するものですから、新型コロナウイルスによる収入減が本当に一時的なものなのか否かをしっかり見極めて、資金計画については慎重に考えることは忘れずに!

場合によっては、住宅取得の予算を見直しする工夫も必要かもしれませんね。

今後の収入の変化、特にボーナス返済の活用には要注意

今回の新型コロナウイルスによる経済自粛の影響は様々な業種に及んでいます。営業や生産活動の自粛による売り上げの減少、または取引先の業績悪化や関連企業の倒産、コロナウイルス対策に伴う経費増などにより勤務先の業績が悪化して、今後の収入が減る可能性もあります。特に業績に連動する賞与の減少には要注意です。

したがって、新型コロナウイルスの影響で逆に業績が良くなった企業や影響を特に受けない業種にお勤めの方は別として、それ以外の方については、ボーナス返済に頼った資金計画は避けるべきです。ボーナス返済の割合を減らす、ボーナス返済を活用しない、など工夫をしましょう。

なお、ボーナス返済を活用する際のポイントは、「自分の収入に合った無理のない返済額は変えずに、少しだけプラスαで利用する」ことです。具体的には、自分の収入に適した「長期間無理なく返済できる毎月の返済額」を把握します。そのうえで、その返済額を変えずに、ボーナスの変動があったとしても家計に支障がない金額を少しだけボーナス返済に上乗せする、という考え方です。

具体例で見てみましょう。

夫35歳、妻32歳 契約者は夫 ボーナス時期6月と12月

住宅ローンの条件:借入金額 3,000万円 全期間固定金利型 金利1.29%

元利均等返済 融資率9割以下 無理のない毎月の返済額が約10万円

※団体信用生命保険料込、【フラット35】 その他の経費は考慮せず

まず、上記の条件で、毎月返済のみでローンを組むと、以下の通りです。

毎月の返済額:100,540円

返済期間 : 30年間

総返済額 :約3,619万円

※試算は概算 住宅金融支援機構のシミュレーションツールで試算。

ここで、毎月の返済額はあまり変えずに、ボーナス返済月に無理のない金額の約10万円だけプラスして返済すると、どうなるか見てみましょう。

ボーナス月に約10万円を増額したボーナス返済を活用

毎月の返済額 : 100,423円

ボーナス月の返済額 : 200,370円(毎月の返済額も含めた合計)

返済期間 : 25年

総返済額 : 約3,512万円

※試算は概算 住宅金融支援機構のシミュレーションツールで試算。

無理なく返済できる毎月の返済金額は変えずに返済期間を5年も短縮でき、かつ総返済負担を抑えることができていることがわかります。

このようにボーナス返済は、目先の負担を減らすためではなく、総返済額を減らす方法として上手に活用することをお勧めします。

引き渡しの遅延に伴う負担増にもご用心

さらに、もし、今後新型コロナウイルスの第2波、第3波が来た場合、経済自粛による「住宅引き渡しの遅延」にも気を付ける必要があります。実際に、2020年3月と4月には、住宅設備の部品の製造をしている中国の工場の閉鎖や稼働状況の悪化により設備機器・建材の納期が遅れ、引き渡しが遅れる事態も多く発生していたようです。

工期が遅れ、予定通りに新居に入居できない場合、施主には今住んでいる賃貸住宅の契約更新費用が発生するといった影響も予想されます。

加えて、国土交通省が2020年2月27日付で公表した「新型コロナウイルスの感染拡大に伴う建築設備の部品供給の停止等への対応について」という通知についても理解を深めておく必要があるでしょう。具体的には、部材が手に入らないために住宅が未完成の状態でも、施主と合意をすれば、完了検査の申請を受け付ける。つまり、完成していなくても、施主に家を引き渡すことができるというものです。

引き渡しがされれば住宅ローンの実行も受けられるため、施工業者は助かりますが、施主にとっては新居に住めないにもかかわらず住宅ローンの返済が始まり、現在の住居費用と住宅ローン返済を同時に抱えることにもなりかねないので、この点についても確認が必要でしょう。

また、つなぎ融資の利息負担増にも注意が必要です。通常、大手の販売会社であれば、住宅完成時の引き渡しと同時に住宅ローン実行となりますが、土地先行ローンや頭金・中間金・引き渡し時など複数に分かれるケースでは、つなぎ融資が必要です。引き渡しが遅れるとその分、つなぎ融資の利息負担も増加します。こうした変化を事前に知っておき、資金計画に余裕を持っておくことが、今後大切になってくるといえます。