いまは超低金利だから余裕で新築マンションが手に入る――そう考えてマイホームを取得しようとする人が少なくありません。しかし、そこには落とし穴があるので注意が必要。住宅ローンの金利は引き渡し後の融資実行日の金利が適用されるので、引き渡しまでの期間が長い大規模物件だと、その間に金利が上がって想定以上に返済額が増加、資金計画に大きな影響が出てくるので注意が必要です。

ほとんどのローンは融資実行日の金利が適用される

現在、住宅ローンの金利はほとんどの金融機関で融資実行日の金利が適用されることになっています。極端にいえば、マンションの売買契約を結んで、住宅ローンを申し込んだときの金利が1.0%だったとしても、建物が完成して物件の引き渡しを受け、融資が実行されたときの金利が2.0%に上がっていれば2.0%に、3.0%に上がっていれば、3.0%の金利が適用されるということです。そうなると、返済負担額は大幅に増加します。

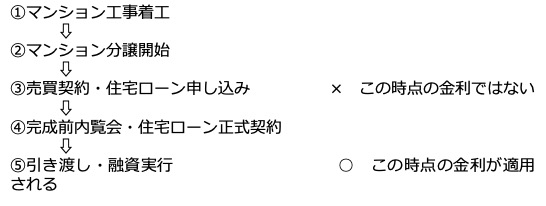

下の図は、新築マンションの着工から引き渡しまでの流れを整理したものです。

新築マンションの多くは、いわゆる“青田売り”で、着工後に(1)、分譲が始まります(2)。物件を気に入って、売買契約を結ぶときに、住宅ローンの申込みを行う(3)のですが、その時の金利が適用されるわけではありません。

通常は、この時点の金利で返済額のシミュレーションを行って、これなら大丈夫と契約を結ぶわけですが、そのシミュレーションは、あくまでも仮の姿に過ぎないのです。

引き渡し前に融資の減額を求められることもある

引き渡しの1ヶ月ほど前には、完成前の内覧会が行われ、そのときに住宅ローンの正式契約を結ぶのですが(4)、このときにもう一度返済額のシミュレーションが行われます。この時点で、当初の申込み日から金利が大きく上がっていると、返済額が大幅に増加して、審査基準をオーバーすることがあります。

そうなると、融資希望額を満額認められず、減額を求められることもあります。減額される分は、自己資金で埋めなければならないのですが、手持ち資金が少ないと対応できず、この時点で残念ながら購入計画は見直しということになります。

売買契約に「ローン条項」が入っていれば、予定通りに融資を受けられないときには契約は白紙に戻すことができるので、すでに支払っている手付金は返ってくることになりますが、マイホーム契約は振り出しに戻ってしまうので、たいへんなことです。

そうした手続きを経て、引き渡し・融資実行(5)という流れになり、このときの金利が適用されるのです。住宅ローンの正式契約(4)と引き渡し・融資実行(5)の間は短いので、そこで金利が大きく変化するということはないでしょう。

建売住宅や中古住宅ならタイムラグを気にする必要はない

とはいえ、契約から引き渡しまでの期間が長いのは、新築マンションに限られます。一般的には、新築の一戸建て、いわゆる建売住宅は完成間近、あるいは完成後の販売が多いので、売買契約から引き渡し、融資実行までのタイムラグはほとんどないため、その間の金利変化はさほど気にする必要はないでしょう。

新築マンションでも、最近は完成後にも販売を継続している物件が増え、そうした完成済みのマンションは即入居可能なので、同様に金利変化を気にする必要はありません。

また、中古住宅は売主が退去していれば、すぐに引き渡しを受けられますし、入居中であっても、通常は売買契約から3ヶ月以内の引き渡しになるので、こちらも契約後の金利変化をさほど気にする必要はないでしょう。

メガマンションだと引き渡しが4年後の物件もある

問題は、規模の大きなメガマンションです。下の図をご覧ください。

これは、現在販売が行われている物件の中から、引き渡し時期までの期間が長い物件を一覧表にまとめたものです。

三井不動産レジデンシャルなどの『パークタワー勝どき』は総戸数が3,000戸近い大規模物件で、引き渡し時期は何と2024年4月下旬です。販売開始予定の2020年6月に契約しても、入居できるのは4年先で、住宅ローンはその時点の金利が適用されるわけです。

ここまで長くなくても、世界的スポーツイベントの選手村として活用したあとに分譲マンションになる『HARUMI FLAG』は2023年3月下旬の引き渡し予定です。やはり3年近く先のことになります。

さすがに、2023年、2024年の引き渡しといった物件は少ないのですが、2022年引き渡しとなるとかなり多くなります。

金利1.0%の上昇で返済額は2割近く増加する

では、金利が上がると返済負担がどれぐらい増えるのでしょうか。図表3は、借入額3,000万円、35年元利均等・ボーナス返済なしの毎月返済額が、金利によってどう違ってくるのかを一覧表にまとめたものです。

2020年4月現在、変動金利型住宅ローンなら0.5%程度で借りられるところがありますが、その場合の毎月返済額は7万7875円です。これが、金利が1.0%上がって1.5%になっていると、毎月9万1855円に増えます。この金利が仮に35年間変わらないとすれば、35年間の総返済額は0.5%に比べて約587万円も増えてしまう計算です。

現在のように超低金利が長く続いていると、2年や3年の間に金利が1.0%も上がることは考えにくいかもしれませんが、バブル期などには1年で1%以上、2年で3%近く上がったこともあります。

それは極端にしても、この10年ほどの間でも、半年に0.5%ほど上がったことがあります。新型コロナウイルス感染症の押さえ込みに成功して、景気がV字回復するようなことがあれば、0.5%や1.0%程度の金利上昇は、決して考えられないことではないでしょう。

新型コロナウイルス感染症で引き渡しが遅れる可能性も

それだけに、引き渡しまでの期間が長いメガマンションを買うときには、金利動向には十分な注意が必要です。

しかも、ここへきて一段と懸念が強くなっているのが、新型コロナウイルス感染症拡大の影響で、マンションの竣工予定が大幅にズレ込んでしまう可能性が高まっている点です。

2020年4月現在、大手のゼネコンの多くが工事をストップしており、再開のメドは立っていません。なかでも、世界的スポーツイベントの選手村として利用されたあとに大幅にリフォームして引き渡される予定の『HARUMI FLAG』は、イベントの1年延期によって、引き渡し時期にも影響が出てくるのではないかといわれています。

けっこうな高額物件が多いだけに、なかには住宅ローンは利用しないという人もいるでしょうが、そうでない人は金利動向の見極めが重要になってきます。

(最終更新日:2021.03.19)