住宅ローンを借り入れするための審査の項目の中には「勤続年数」があります。しかし、近年、転職することは珍しいことではありませんし、「転職したばかりで勤続年数は短いけど、結婚や出産を機にマイホームを購入したい」という方もいるでしょう。勤続年数が短い場合の影響や、勤続年数が短くても借り入れできるケースについてご紹介します。

住宅ローンを借り入れする際の審査項目は?

住宅ローンの借り入れには、借り入れ要件があります。ある金融機関の要件を見てみましょう。

<A銀行の借り入れ要件例>

・A銀行に円普通預金口座を持っている

・年齢が満20歳以上、満65歳未満で、完済時満85歳未満

・前年度の年収(自営業は申告所得)が400万円以上

・A銀行指定保険会社の団体信用生命保険に加入が認められる

・日本国籍、または永住権がある

・資金使途の対象物件にA銀行第一順位の抵当権を設定

上記は公表されている要件で、最低限これらを満たす必要があります。そして、その上で、各金融機関独自の審査に通らなくてはなりません。

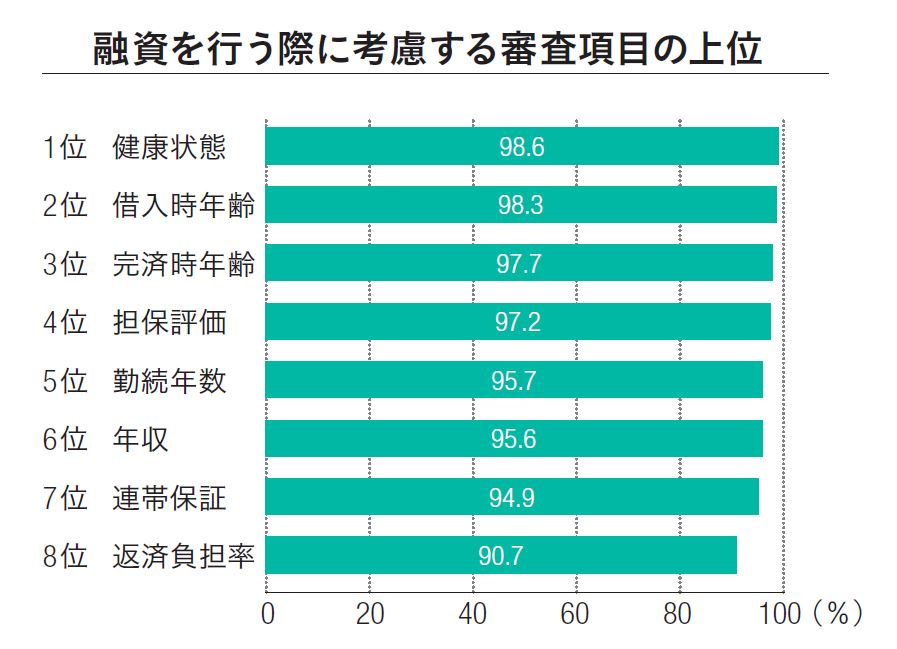

審査項目は公にされていないことが多いのですが、国土交通省の調査によれば、下記のような項目になっています。

上位にある健康状態(団体信用生命保険に加入できる)、借入時年齢・完済時年齢は、公表されている要件に入っていますので基準は明確です。担保評価については、一般的に購入金額までは借り入れが可能です。

勤続年数、年収、返済負担率、雇用形態などが多くの金融機関で審査されていますが、これらの項目については、明確に水準を示している金融機関もあれば、公表していない金融機関もあります。各項目に合否水準のようなものがあるとも限らず、総合的に判断されることもあるようです。

勤続年数が短くても住宅ローンを借りられる

審査項目の中の一つ、勤続年数はどのように定められているのでしょうか? 各金融機関のホームページ上で公表されている内容を収入要件とともに例を挙げてみます。

勤続年数については、各金融機関の公表では1〜2年以上のほか、特に定めを明記していないところが多くあります。ただ、国土交通省「平成30年度民間住宅ローンの実態に関する調査」によれば、勤続年数に対する回答(回答数1,167)は次のようになっており、1年以上としている金融機関が多くなっています。

・1年以上(645)

・3年以上(271)

・2年以上(60)

・その他(230)

金融機関はどんな人にお金を貸したいのかを一言でいえば、「きちんと最後まで返済してくれる人」です。つまり、重視されるのは安定した収入とその継続性です。

勤続年数が長かったり、勤務先の企業の規模が大きければ、収入の安定性や継続性は高いと評価されるでしょう。このような観点から、転職したばかりなどで勤続年数が短いと借りにくくなりますし、自営業の場合には、安定性を見極めるためにも過去2、3年の所得が審査されることになります。

ただし、勤続年数が短くても審査に通ることもあります。例えば、転職したばかりでもキャリアアップの転職であるなどの場合には、その旨を金融機関に話してみるとよいでしょう。内定通知書に給与について具体的な金額の記載があれば今後の収入面の根拠資料として審査に使用される可能性があります。

また、専門職や士業などは、同業種・同職種の転職であれば、将来にわたって収入の安定性は高いと評価されるでしょうから、勤続年数が短くても安定性はあると判断されるかもしれません。

その他、勤務している部署が別会社になった、グループ会社に転籍になった、など事実上の転職ではないケースは念のため、金融機関に説明してください。

勤続年数は審査項目に入っていない【フラット35】

【フラット35】は住宅金融支援機構と民間金融機関が提携して提供している長期固定金利型の住宅ローンです。多くの銀行等で取り扱われており、金利や手数料などの条件は金融機関ごとに異なりますが、借り入れ条件は同一です。

【フラット35】の借り入れする人についての条件は次のとおりです。

・すべての借り入れ(※)に関して、年収に占める年間合計返済額の割合(=総返済負担率)が年収400万円以上の場合は35%以下、年収400万円未満の場合は30%以下

・借入期間15年(申込み本人または連帯債務者が満60歳以上の場合は10年)以上で、かつ、35年または「80歳−申込時の年齢」のいずれか短い年数が上限

※【フラット35】、それ以外の住宅ローンや自動車ローン、教育ローン、キャッシング、分割払い・リボ払いなどの借入金すべて

【フラット35】の借り入れの条件には特に勤続年数の定めはありませんので、勤続年数が短い人でも借り入れが可能です。また、借入額に見合った年収があれば雇用形態にも制限はないので、契約社員、派遣社員などの人も借り入れが可能なのです。

一般的な金融機関では原則団体信用生命保険への加入が求められますが、【フラット35】は健康上の理由などで加入できない方でも借り入れすることが可能です。このように、借り入れする人についての制限が少なく、幅広い人に借り入れのチャンスがあるのが特徴といえます。

その他の【フラット35】のメリット

勤続年数や雇用形態の定めがないということ以外にも、【フラット35】には利用しやすい次のような特徴があります。

・保証人/保証料不要

保証人は必要がありません。また、保証料も必要ありません。

・繰上返済手数料不要

手数料はかかりません。インターネットサービス「住・My Note」を利用すれば、10万円以上で繰上返済ができます(金融機関の窓口利用の場合は100万円以上)。

・セカンドハウスのためにも利用可

本人が居住する住宅のみならず、セカンドハウスや親族が住むための住宅も対象になります。【フラット35】には、条件に当てはまれば金利が低くなる次のような商品もあります。

・【フラット35】S

省エネルギー性、耐震性など質の高い住宅を取得される場合に、借入金利を一定期間引き下げる制度

・【フラット20】

15年以上20年以下の借入期間を選択した場合、【フラット35】よりも低い金利が適用される

・【フラット35】子育て支援型・【フラット35】地域活性化型

子育て支援や地域活性化について積極的な取り組みを行う地方公共団体と住宅金融支援機構が連携し、住宅取得に対する地方公共団体による補助金交付などとセットで【フラット35】の借入金利を一定期間引き下げる制度

まとめ

住宅ローンを借り入れするためには、勤続年数が3年以上だと多くの金融機関で借りやすくなると言えますが、転職したばかりでも、借り入れできないわけではありません。勤続年数に特に定めのない金融機関もありますので、諦めずに審査に出してみましょう。

また、【フラット35】なら、勤続年数の定めはありません。購入する住宅等が条件に合えば、さらに低い金利で借り入れできることもあるので、活用しましょう。

(最終更新日:2021.04.23)