住宅購入で意外と多い失敗が「予算オーバー」。普段は10円でも安いティッシュや卵を探して買い物していても、いざ住宅購入となると、3,000万円~5,000万円と桁が大きくなっていくにつれて金銭感覚がマヒし、5万円〜10万円程度の差額は気にならなくなり、気付いたら数百万円の予算オーバーなんてケースも。

おまけに、「一生に一度の買い物だから」「住宅ローンもOKだし…」と予算オーバーのまま契約に至る場合も少なくありません。

そこで、無理なく住宅を購入するために、資金計画のポイントをご紹介します。

予算オーバーがもたらす未来とは

せっかくマイホームを購入するのですから、少し予算がオーバーしても理想の住まいを手に入れたいと考える人も少なくないかもしれません。しかし、毎月の住宅ローンの支払いが始まるとどうでしょう。

・やっぱりお金をかけ過ぎたかな…

・床暖房はあまり使わなかったかも

・トイレが2つもあると便利だけど、掃除が大変だった

・夫の書斎は結局、物置に…

・住宅ローンがあと2万円少なかったら、子どもに好きな習い事をさせてあげられたのに…

というように、あれば便利だと思っていた住宅設備も、「なくても困らなかった」「結果的に支払いが増えて、自分と家族にとって大切なお金が準備できなかった」なんてことになりかねません。そうならないように、どのように資金計画を立てていけばいいのか、4つのポイントに絞ってお伝えしましょう。

1.教育費と老後資金を考慮した借り入れ可能額を導き出そう

たとえば、予算を3,500万円と決めていても、いろいろと追加工事が増えて結果的に4,000万円になった場合の毎月返済額と総返済額をチェックしてみましょう。

<金利1.2%・返済期間35年で借り入れした場合(ボーナス返済なし)>

・借入額3,500万円の場合

毎月の返済額 102,095円 総返済額 4,288万円

・借入額4,000万円の場合

毎月の返済額 116,680円 総返済額 4,900万円

●毎月の返済額の差…約14,000円 総返済額の差…613万円

予算を上げるときは、毎月の返済額だけでははく、総返済額がいくら増えるか計算することが大事です。今回のケースでは、総返済額の差である「613万円」が今後どのように影響するかを考えてみましょう。

約600万円のお金があれば、子どもの大学の学費(生活費は除く)が賄えます。もちろん、予算を増やしても教育費や老後資金が十分に準備できるなら問題ありません。しかし、奨学金や教育ローンの借り入れをすると、子どもは奨学金返済で苦労し、親は老後資金が貯められず苦労することに…。

「住まい」にいくらまでお金をかけていいのかを具体的に知るには、キャッシュフロー表が役に立ちます。ファイナンシャル・プランナーに借り入れ額や返済期間など、いくつかのパターンでキャッシュフロー表を作成してもらい、教育費や老後資金を考慮した借り入れ可能額を導き出しましょう。

2.総工費をふまえて予算を考える

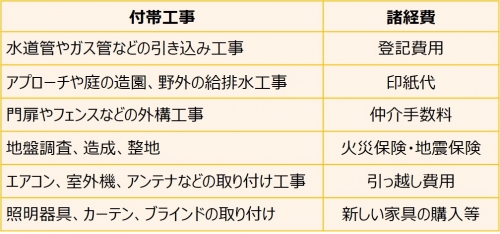

予算オーバーになる大きな理由のひとつに、「付帯工事」「諸経費」の存在があります。家を建てるには、土地と建物本体以外にも付帯工事や諸経費が発生します。

<必要になる付帯工事や諸経費>

これらの付帯工事や諸経費は状況によって様々ですが、土地+建物の約1割以上はかかります。建売住宅やマンションの場合は付帯工事の金額が少なくなりますが、土地から探して家を建てる場合は、上記以外にも測量や家屋の解体費、標識などがあれば移動費といった費用もかかる可能性があります。

付帯工事や諸経費も含めた総工費が、予算内に収まるか確認することが大事です。そのためにも、施工会社には200万円ほど少ない予算で伝えておくといいでしょう。予算内で抑えるつもりでも、想定外の出費がどうしても必要になることもあるので、少なめに伝えることがポイントです。

3.相見積もりをとる

一生に一度の買い物だからこそ、必ず相見積もりをとるようにしましょう。見積もりを見ても、素人にはよく分からないことがほとんどです。しかし、同じような仕様や条件で、2つの見積もりがあれば比較検討することができます。

A社とB社を比べ、なぜ高いのか? なぜ安く抑えることができるのか? それぞれ理由を聞きながら、納得のいく金額で契約することが大事です。

また、見積もりを作るためには設計図や立面図も必要です。土地の広さや希望する間取りなど、同じ条件でも設計やデザイン面での優劣が分かれることもあります。「デザインが素敵」「間取りや動線の使い勝手が良さそう」「狭い土地でも有効に使っている」「採光の取り方が良い」「提携している住宅設備メーカーが自分好み」など、様々な違いに気づくはず。

他にもサービスの良し悪しや担当者との相性など、金額以外も比較することができるので、必ず相見積もりをとるようにしましょう。

4.「こだわり」はほどほどに

注文住宅の場合、「こだわり」を多く取り入れることができるため、自分たちらしいマイホーム取得が可能になります。しかし、この「こだわり」が結果的に予算オーバーの原因となりがちです。

日本の住宅や住宅設備は素晴らしく、見れば見るほど魅力的に感じるでしょう。しかし、予算内で、かつ自分たちにとって「十分」なラインはどこかを判断するには、多くの物件を見学して相場を知ることがポイントです。

<比較しながら見学したいポイント例>

・ハウスメーカー or 地元工務店 or 個人事務所の建築士が建てた家

・ハイクオリティ住宅 or ローコスト住宅

・注文住宅 or 建売住宅

・新築 or 中古

・一戸建て or マンション

できるだけ多くの物件を多面的に見ていくことで、視野も広がり新たな発見もできるでしょう。また、家計の観点から住宅設備において注目したいポイントは以下が挙げられます。

・「あったら便利」と思うレベルの設備は“ほどほど”に

・導入した場合の費用対効果を考える

・省エネ性が高く、水道・光熱費が抑えられるものは積極的に取り入れる

「こだわり」の強い家は自分たちにとって良い家でも、他人から見たら住みにくいものです。売却したいときに売れなかったり、賃貸にしようと思っても借り手が付かなかったりする可能性も。こうなれば「資産」ではなく「負債」となってしまいます。

建売住宅は誰もが住みやすいような間取りや住宅設備を取り入れていることが多いので、「こだわり過ぎかな?」と思ったときには参考にするといいでしょう。

金銭感覚がマヒしやすい住宅購入。そのマヒによって後々どのような影響があるのか、想像できたでしょうか。高額になるからこそしっかり相場観を身に付けて、後悔のない買い物にしましょう。