預貯金の代わりになるからと、貯蓄型保険を勧められたことはありませんか? 「どういった保険なのか、いまひとつ分からない…」という人に、貯蓄型保険の仕組みやどのような特徴があるのか、預貯金や運用商品とは何が違うのかなどをご紹介します。

貯蓄型保険の仕組み

生命保険は、死亡・高度障害のときに保険金が支払われるのが基本的な機能ですが、中には満期時に満期保険金を受け取れるものや、解約時期によっては払い込んだ保険料を上回る解約返戻金を受け取れるものがあります。これらが「貯蓄型」などと呼ばれる保険です。

一方で、満期保険金のないものや、解約時にはわずかな解約返戻金しかないものを、「掛け捨て型保険」などと呼びます。

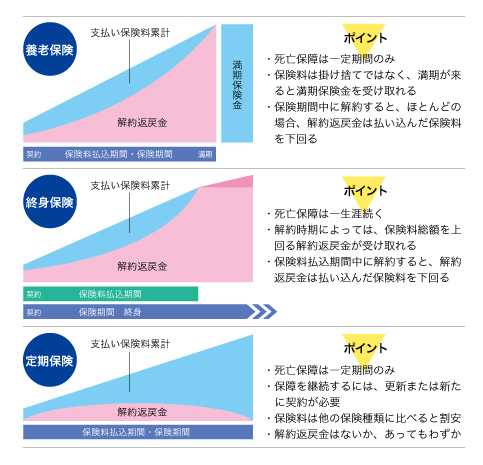

貯蓄型保険には「養老保険」「終身保険」などが、掛捨型保険には「定期保険」などがあります。それぞれの仕組みと特徴を見ていきましょう。

【養老保険】

保険期間(保障の続く期間)を決めて契約し、その間に被保険者(保険金支払いの対象者)が亡くなると死亡保険金が、生きて保険期間の満了(満期)を迎えると、死亡保険金と同額の満期保険金が受け取れます。

保険期間中は万一のときのための備えを持ちつつ、満期が来れば、満期保険金という形でお金が手元に戻る特徴から、保障と貯蓄を両立できる保険といえるでしょう。

【終身保険】

契約が続いている限り、保障は終身(一生涯)続くため、被保険者がいつ亡くなっても保険金を受け取れる保険です。保険金を受け取った時点で、契約は終了します。

基本的には葬儀費用などに備えるための保険ですが、解約すると解約返戻金が支払われることから、養老保険と同様、お金を貯める手段としても活用できる保険です。

【定期保険】

一定期間の保障を準備するための保険です。保険期間中に被保険者が亡くなると、死亡保険金が支払われます。保険期間満了後も保障を継続するには、更新するか再度契約します。

死亡保障に特化しているため、満期保険金はありません。また、解約返戻金もないか、あってもわずかな額です。子どもが社会人になるまでなど、大きな保障が必要なときでも、割安な保険料で大きな保障を得られます。

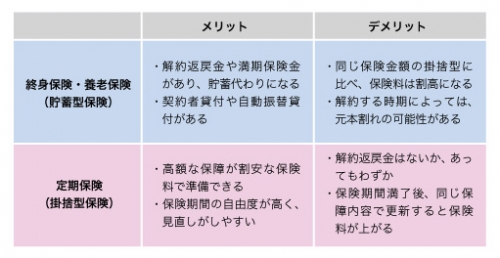

メリットとデメリット

貯蓄型保険と掛捨型保険、それぞれメリット、デメリットも整理しておきましょう。

【貯蓄型保険】

養老保険や終身保険などの貯蓄型保険では、満期保険金や解約返戻金があるため、保険料は掛け捨てになりません。預貯金とは性格の異なるものですが、事実上お金が戻ることで、貯蓄のような使い方ができるのがメリットといえるでしょう。

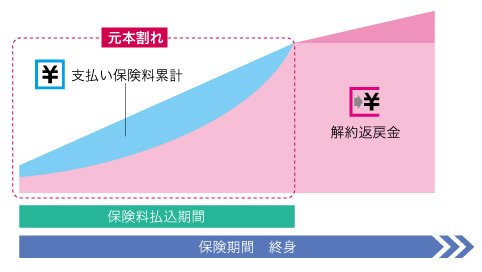

一方で、途中で解約すると、時期によっては解約返戻金が払い込んだ保険料を下回る「元本割れ」になります。特に、低解約返戻金型終身保険では、保険料払込期間中に解約すると、通常の終身保険に比べて解約返戻金は大幅に少なくなります。

終身保険の保険料と解約返戻金の関係

【掛捨型保険】

定期保険などの掛捨型保険では、満期保険金はないものの、その分保険料が安く設定されているので、保障を得るためのコストは低く抑えられます。高額な保険金額でも、割安な保険料で備えられるのがメリットです。

ただし、定期保険は保険期間が満了になると保障はなくなります。継続するためには、契約を更新するか、あらためて契約します。どちらも、その時点の年齢で保険料が決まるため、同じ保障内容で契約を続けると、保険料が上がります。

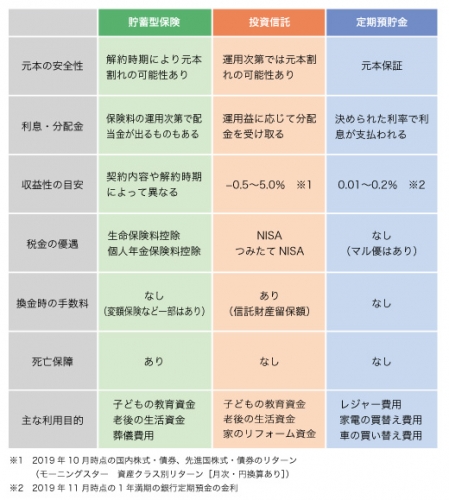

結局どれがお得? 貯金・投資との違いは?

お金を貯める・増やすといえば、一般的には預貯金や投資信託などが利用されます。貯蓄型保険も含めて比較したのが下表です。

貯蓄型保険・投資信託・定期預貯金の違い早見表

どれを選べばいいの?

どの商品を選べばよいのかは、それぞれ商品特性があるので、お金を貯める目的によって変わります。

【定期預貯金が向いているもの】

海外旅行の費用や車の車検・買い換え費用など、時期がある程度決まっていて、必要な予算を確実に残したいときは、解約しても元本割れしない銀行の定期預金がいいでしょう。

【貯蓄型保険が向いているもの】

お金の必要な時期が分かっていて、万一のときにもお金を確保したいなら、貯蓄型保険です。例えば、大学の教育費用なら、満期や払込期間を進学時期に合わせて契約すれば、万一のときの保障も得られる上に、必要なお金も準備できます。

【投資信託が向いているもの】

老後の生活費など、10〜30年先に必要になる資金作りには投資信託が向いています。一般的に、運用期間が長ければリスク(価格の変動)を抑えることができ、物価上昇以上のリターンも期待できます。

貯蓄型保険の気になるQ&A

貯蓄型保険の中で、よくある質問をいくつかご紹介します。

Q:貯蓄型保険にも生命保険料控除は適用される?

終身保険、養老保険などの貯蓄型保険は「一般生命保険料控除」が適用されます。控除額は、年間の払込保険料によって異なり、控除額の上限は所得税40,000円、住民税28,000円です(平成24年1月1日以後の契約の場合)。ただし、満期までの期間が5年未満の養老保険は控除の対象にはなりません。

Q:保険料は一括払い・月払い、どっちがいいの?

どちらを選ぶかは、一括払いの種類や特徴を知り、今後の家計状況を考えて決めるとよいでしょう。一括払いには、次の2つの種類があります。

【一時払い】

・全期間の保険料を一括で払い込む

・被保険者の死亡・解約時でも、保険料の返還はない

・生命保険料控除は、保険料を払い込んだ年のみ受けられる

・保険料の払い込み総額は全期前納払いよりも少なくすむ

【全期前納払い】

・一括で払い込んだ保険料を保険会社が預かり、毎月の保険料に充当する

・被保険者の死亡・解約時には、未経過分の保険料は返還される

・生命保険料控除は、保険料払込期間中受けられる

保険料払込総額は、「月払い」「全期前納払い」「一時払い」の順に少なくなります。とはいえ、一時払いは被保険者が早期に亡くなった場合などは保険料がむだになる側面もあります。また、生命保険料控除の適用も1年目だけです。

一括払いでは、まとまった資金が必要です。「2人目の子どもを予定している」「親に介護が必要なときは妻が仕事を辞める」など、今後の家計に変化が予想されるなら、月払いを選択し、別途、預貯金等で貯蓄を積み上げる努力をしましょう。