ほとんどの会社員は10月頃からポツポツと送られてくる保険料控除証明書を集め、会社に年末調整の書類を提出するのが恒例行事になっていることと思います。

生命保険や損害保険の保険料や社会保険料、iDeCoの掛金などは、年末調整で所得控除を受けられます。しかし、医療費控除、雑損控除、寄附金控除の3つは年末調整では所得控除を受けられず、確定申告が必要です。忘れずに確定申告で取り戻したい3つの所得控除について具体的な内容や申告の注意点をまとめてみました。

医療費控除

その年の1月1日から12月31日までにかかった一定額以上の医療費については、次の年の2月15日から3月15日までの間に確定申告することで所得控除を受けられます。所得控除とは所得税額を計算するときに差し引ける金額です。

・医療費控除は家族合算で所得が高い人が申告する

医療費控除は自分と生計をともにする配偶者や親族の医療費も合算して申告できます。たとえば共働きの夫婦でも生計をともにしていれば所得に関係なく合算できます。また、離れて暮らす親の医療費を負担した場合でも、生活費や医療費など一定の送金をしていると認められれば合算して控除を受けられます。

共働き夫婦の場合は、夫婦どちらが医療費控除を受けるか選べるため、所得税率が高い、すなわち所得が多いほうが医療費控除を受けることで、戻ってくる税金が多くなります。

・医療費控除の額

医療費控除の対象となる金額はその年の総所得金額等が200万円以上(額面の年収311万6,000円以上)の人は「実際に支払った医療費の合計額」から「生命保険契約等の入院給付金」や「健康保険等から支給される高額療養費・出産一時金など」を差し引いた額、さらにそこから10万円を差し引いた額を、200万円を上限に控除できます。

たとえば実際に支払った家族の医療費の総額が50万円で入院給付金が5万円だった場合、「50万円-5万円-10万円=35万円」となり35万円に対する税金が非課税となります。

その年の総所得金額等が200万円未満(額面の年収311万6,000円未満)の人は、総所得金額等の5%が医療費控除の対象額となります。たとえば総所得金額等が150万円の人なら、150万円×5%の7万5,000円以上の医療費を支払っていれば医療費控除の対象となります。医療費控除は10万円以上しか受けられないと勘違いしている人も多いのですが、所得が少なければ10万円未満でも医療費控除を受けられる場合があることを覚えておきましょう。

また、確定申告をするときに、2017年以降は病院等から受け取った医療費通知があると、その通知を添付することで、領収書や領収書から作成した医療費明細書の添付が免除されます。領収書は添付しなくてよくなりましたが、5年を経過する日までは税務署から提出を求められる場合がありますので、保管はしておきましょう。

・医療費控除の対象となる医療費

基本的には治療や診療を目的とした通院や薬の購入であれば医療費控除の対象となります。

しかし、通院であっても健康診断や人間ドックが目的であれば医療費控除の対象にはなりません。しかし、そこで重大な病気が発見されて治療を行った場合、検診や人間ドックの費用も含めて医療費控除の対象となります。

また、介護保険制度を利用したときの自己負担額も医療費控除の対象となります。最近では所得によっては介護サービス利用料が3割負担という人もいます。年金生活者といえども所得が多ければ税金の負担がありますので、忘れずに医療費控除を行いましょう。

その他控除対象となる医療費については、国税庁のホームページを参考に、判断がむずかしければ税務署や税理士に確認しましょう。

・セルフメディケーション税制

2017年以降、健康増進と疾病予防を行うことで医療費を削減する目的から、セルフメディケーション税制が創設されました。定期健康診断や予防接種を受けている人で、一定の医薬品(スイッチOTC薬)の購入額が年間で1万2,000円を超えた場合、最高で8万8,000円まで所得控除を受けることができます。

対象となる医薬品は市販薬すべてではないため、厚生労働省のホームページに随時アップされています。対象製品は商品やレシートに「セルフメディケーション税制控除対象」など目印がある場合が多いので、購入時にはチェックし、わからなければ販売店に確認しておきましょう。

なお、セルフメディケーション税制は医療費控除の一部であることから、医療費控除とセルフメディケーション税制は一緒に使うことはできません。どちらか一方を選ぶことになります。

雑損控除

今年は台風15号や19号でご自宅が浸水や風の被害を受けた方も多かったことと思います。自然災害や火災、盗難、横領などにより損害を受けたときは、雑損控除という所得控除を受けられます。控除される金額はabいずれか多いほうの金額となり、その金額に対する所得税や住民税が免除されます。

a.損害金額+災害等に関連したやむを得ない支出の金額-保険金などにより補てんされる金額を差し引いた金額-総所得金額等×10%

b.災害に遭った自宅の取り壊しや除去にかかった費用-5万円

たとえば、aが適用される場合、雑損控除対象となるのが500万円でその年の総所得金額等が300万円なら「500万円-30万円=470万円」となり470万円に対する所得税や住民税が免除されます。もし、家が流されたなど大きな損害で、その年の税金からは控除しきれない場合は、控除しきれない額を3年間にわたって繰り越し控除を行うことができるのも雑損控除の特徴です。

雑損控除を受けるときは、損害を受けた次の年の2月15日から3月15日までに確定申告を行うことが必要です。

寄附金控除(ふるさと納税)

寄附金控除は国や地方公共団体、公益財団法人など、特定の団体に2,000円を超える寄付をした場合に受けられる控除です。その年に特定団体に寄付した金額か総所得金額等の40%かどちらか低い金額から2,000円を差し引いた額の所得控除を受けられます。

寄付には縁がないと思うかもしれませんが、みなさんにおなじみの「ふるさと納税」も寄付金控除の仕組みを使った制度です。

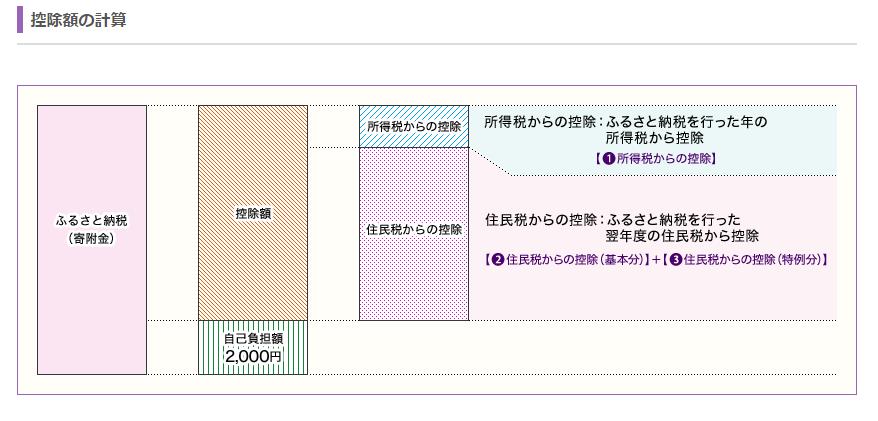

ふるさと納税は返礼品競争が過熱し問題となりましたが、本来は自分が応援したい自治体に寄付をするための制度です。本来の寄附金控除プラス住民税から特例分の控除を受けることができます。

たとえば、年収700万円の会社員で扶養家族が配偶者だけの場合、30,000円のふるさと納税を行うと2,000円を超える部分である28,000円が所得税と住民税から控除されます。

30,000円をふるさと納税した場合の計算式

a.所得税からの控除

(30,000円-2,000円)×所得税率(総所得金額等の40%が上限)

b.住民税からの控除(基本部分)

(30,000円-2,000円)×10%(総所得金額等の30%が上限)

c.住民税からの控除(特例分)

住民税所得割額の2割

全額控除を受ける場合の注意

ふるさと納税の控除額には上限があり、そもそも払っている所得税や住民税以上の所得控除は受けられないため、2,000円を超えた自己負担額が全額控除される納税額は、家族構成や年収により異なります。家族構成や納税額ごとの上限額の目安が総務省のホームページに載っていますので確認しておきましょう。

また、住宅ローン減税を受けている人やiDeCoの掛金を拠出している人はすでに税金が減額されていますので、その分を差し引いてふるさと納税の控除上限が決まってきます。

確定申告不要のワンストップ特例

寄附金控除は原則としては確定申告が必要ですが、ふるさと納税については、確定申告をしていない給与所得者であれば、「ふるさと納税ワンストップ特例」を使えます。納税先の自治体が5つ以内というルールがありますが、納税先の自治体に特例を使うための申請書を提出しておくと、所得税は減額されず、特例を使った翌年の6月以降に支払う住民税が減額されるしくみです。ふるさと納税を行う際に各自治体に手続について確認しておきましょう。

またワンストップ納税は医療費控除や雑損控除などで確定申告を行うと利用できなくなります。その場合、もし、5つの自治体にワンストップ納税の申告書を提出していたとすると、5自治体すべてのふるさと納税の手続を確定申告でやり直すことになります。

めんどうでも確定申告を!

医療費控除、雑損控除、寄附金控除と、年末調整では税金を取り戻せない3つの所得控除について見てきました。

実は3つの所得控除以外にも、みなさんに身近な住宅ローン減税もローンを組んだ1年目には、会社員でも確定申告が必要です。ローン減税は所得控除ではなく払った税金がそのまま戻ってくる戻り額が大きい税額控除です。たとえばその年の年末の住宅ローン残高が3,000万円なら残高の1%である30万円が払った税金から戻ってきます。初年度は忘れずに確定申告を行いましょう。2年目以降は年末調整になります。

以上のように、年末調整では受けられない所得控除があることを知っておくと、病気や災害に遭ったなど家計にダメージを受けたときに、戻った税金を今後の生活のために当てることができます。また、ふるさと納税や寄付を行うことで、自分が寄付したお金が何に使われるのかが明確になる、というメリットもあります。

損得だけではなく、自分や社会のために有益なお金の使い方ができるよう、年末調整ではできない所得控除を、もれなく確定申告で受けられるようにしましょう。