住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。2019年12月の住宅ローン金利について世界情勢や国内金融市場にインパクトを与えそうな事柄を踏まえ、解説いただきます。

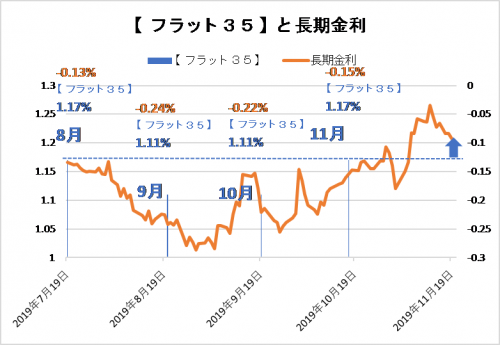

11月に入ってから、長期金利が急上昇しましたね。米中貿易協議の進展を期待する投資家によって債券が売られ、債券価格が下がった(利回りは上がった)のが主な要因です。

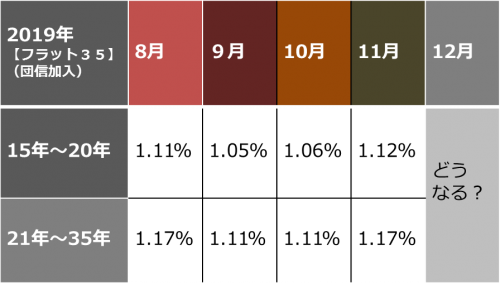

想定よりも上がり幅が大きく、前月の「上がるとすれば1.15%前後」という予想よりも0.02%上回る結果となりました。

では、来月12月の【フラット35】金利を予想してみましょう。

【フラット35】の金利はなぜ長期金利の影響を受けるのか?

長期金利の動向から【フラット35】の金利予想を行う前提として、そもそもなぜ長期金利(10年国債の利回り)の影響を受けるのかを解説しておきましょう。

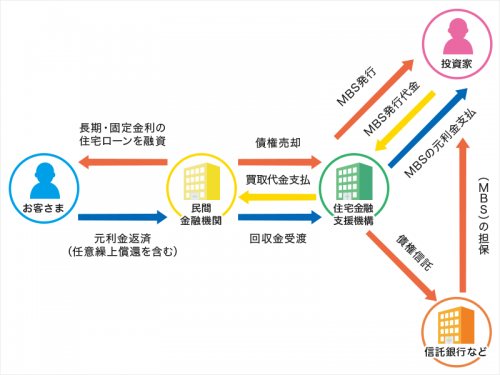

住宅ローンの【フラット35】を融資するのは住宅金融支援機構という国の機関なのですが、わたし達が融資を申し込む窓口については、民間の銀行が代行して行う形をとっています。そして、わたし達が住宅ローンとして借りるお金は、住宅金融支援機構が金融市場から調達して貸しているのです。

典型的な例として「買取型」という【フラット35】のスキームを図にすると以下のようになります。

住宅金融支援機構が民間金融機関からフラット35の債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債」という形で販売するという仕組みになっています。機構債は毎月20日前後に表面利率を発表し募集します。投資家たちは機構債を国が取り扱う安全な債券という考えで購入します。そのため、表面利率は国が発行する債券=10年国債の利回りに連動する傾向があるのです。

民間金融機関は住宅ローンのお金を出しますが、すぐに住宅金融支援機構に債権を買い取ってもらいますので、住宅ローンの金利で儲けるということはありません。民間金融機関は融資事務を代行する手数料で儲けています。

民間金融機関の固定金利と【フラット35】はどう違うの?

仕組みとしては、一見複雑に見えるかもしれません。しかし住宅ローンの資金の元をたどれば金融市場であるという点は民間金融機関が取り扱う固定金利と同じです。違いが出るのは長期金利との連動の程度です。

民間融資の住宅ローンの資金は融資に合わせて一対一の対応関係で金融市場からお金を調達している訳ではありません。あくまで、そういう建前のもとで固定金利の価格決めしているだけです。そのため、長期金利の影響を受けるとは言いながら、完全に連動するとは限りません。

これに対して、フラット35の資金は、翌月の住宅ローンの融資のためだけに一対一の対応関係で、前月の20日ごろから機構債の発行計画を発表して募集し、前月末に機構債を販売して資金を集め、そうして集めたお金でフラット35の住宅ローンを貸しているのですね。

つまり、フラット35の金利は、前月20日ごろに募集する機構債の表面利率が直接的な調達金利となり、それに住宅金融支援機構が人件費や必要経費を賄うためのコストを乗せてフラット35の融資金利が決まっているのです。

住宅金融支援機構は国の機関ですから、儲けという概念はありません。そのため機構債の表面利率に一定率のコストを乗せてフラット35の金利が決まってくるのです。

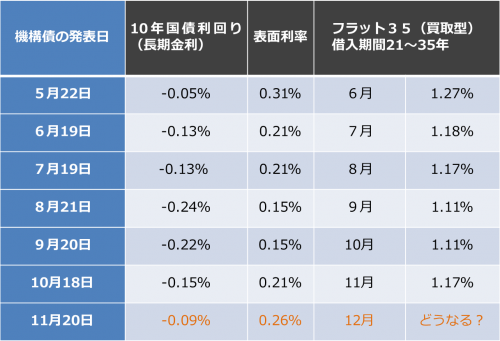

直接的には20日前後に発表される機構債の表面利率でほぼ決まる

つまり【フラット35】の金利が売り値とするならば、機構債の表面利率は仕入れ値なのです。

表の見方を解説しましょう。11月の【フラット35】の資金は10月18日に募集され表面利率が発表されました。その前日10年国債利回りは、-0.15%で、そのときに発表された機構債の表面利率は0.21%でした。

投資家は、国の債券利回りがマイナス0.15%で取引されているならば、住宅ローンの債権としてはプラス0.21%の利回りで機構債を買おうと判断したのです。そうして集めた資金は11月に実行の【フラット35】の融資資金となり、1.17%の金利となったのですね。

問題の12月金利はどうなるか?ですが、11月に入ってから長期金利がかなり上がり一時は-0.03%とゼロパーセントに迫る勢いでした。そして、機構債の表面利率が0.05%上がって0.26%となっています。これまで通りに【フラット35】の金利も同じ幅で0.05%上がったならば、1.22%前後となるでしょう。

9月と10月の【フラット35】の青い棒グラフ1.11%はその時のオレンジの折れ線グラフを突き抜けて高い水準になっていましたね。これは、そのときの長期金利の動向と一致するならば【フラット35】はもっと下がってしかるべきだったのですが、それよりもかなり高い1.11%という金利になったということなのです。

これに対して、11月の【フラット35】1.17%は正常化しています。その後長期金利は上昇傾向にありますので、機構債の表面利率が発表される20日前後の金利は9月10月のような乖離は無さそうですね。長期金利が上がった分が素直に12月の【フラット35】金利へ反映されると予想しています。

米国の長期金利の動向に注意

今後の長期金利の動向を予想するにあたっては、日本の金利の動向だけでなく米国の金利動向にも注意してください。特に最近は、日銀の金融政策が手詰まりになってきている感があります。

こちらはここ3ヶ月ほどの日米長期金利の推移をグラフにしたものです。米国と日本ではもともとの金利のベースが異なるので、両者を比べやすくするように米国の2.2%と日本の0%が同じ高さにくるようにしており、目盛りは0.1%刻みで統一しています。

7月までは2.2%の差で概ね重なっていたのですが、米FRBが10年半ぶりに政策金利を0.25%引き下げたことで米長期金利が大きく下がり、その影響で日本の長期金利も下がったのです。

ただ、日本の長期金利は既にゼロパーセントを下回っていますので、米国ほど下がり代が残っていないので小幅なところで上下しています。10月から11月にかけては日米ともに再び金利が上がってきています。

冒頭にも書きましたが、米中貿易協議の進展に対する期待であると言われています。この間には日本では消費増税、日銀の金融政策決定会合で将来の利下げの可能性を示唆するなど、金利に影響しそうなことはあったのですが、あまり影響がないようです。

まとめ~シミュレーションの金利は保守的に行う

【フラット35】の金利は、前月に発表される機構債の表面利率によって決まり、その機構債の表面利率は、そのときの金融マーケットの金利によって決まります。なので、民間金融機関の金利よりも早い段階で予想できますし、民間銀行の儲けのために金利が上がったりしないのが魅力です。

しかし、マーケットの金利動向は、必ずしも普通に生活しているわたし達の感覚と同じとは限らず、取引に参加をする投資家の集団的な感覚で決まることなのです。それは投資家ひとりひとりにとっても予測困難なものです。

契約した時点よりも金利が上がると、35年借りる金利が上がることになります。シミュレーションを行うときには現時点の金利だけでなく、保守的に金利が上がったケースで返済継続ができるかを確認しておいてくださいね。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。

(最終更新日:2020.11.17)