消費税アップに伴い、クレジットカードや電子マネー、モバイルマネー等キャッシュレス決済のポイント還元制度が始まりました。2020年6月までではありますが、大型店なら2%、中小小売店なら5%のポイントが還元されます。※1

お得なキャンペーンも目を引き、普通預金の金利が0.001%という時代に5%のポイント還元は効率の良い運用方法の1つともいえます。

しかし、キャッシュレスは見えにくいお金だけに、お金の管理が苦手な人には思わぬ使い過ぎにつながることも! 気付けば多重債務とならないために、特にクレジットカードの思わぬリスクについて知っておきましょう。

クレジットカードの支払い方法

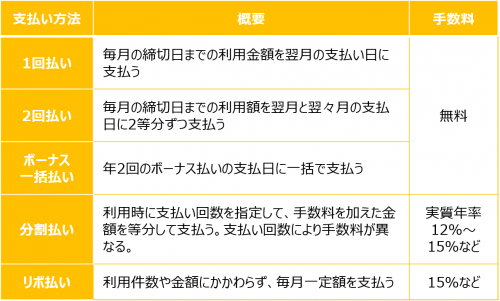

クレジットカードは買い物をしたときにその場で支払うのではなく、その人の信用力に基づいて後払いをする方法です。後払いの方法は例えば毎月15日までの買い物の利用額を翌月の20日に支払うといった1回払いのほか、分割払いやリボ払いもあります。それぞれの支払い方法についてまとめておきましょう。

クレジットカードでの支払いは、1回払い、2回払いとボーナス一括払いは手数料無料です。3回以上の分割払いや、利用金額にかかわらず毎月一定額を支払う、リボ払いは10%以上の手数料がかかります。せっかく少しでもお得に! と選んだ買い物でも支払い方法によっては台無しになってしまいますね。

例えば、10万円のお買い物をして毎月1万円ずつ10回で支払った場合、手数料が実質年率15%なら手数料の合計額は6,677円です。しかし、現金一括で10万円出すのは難しいけれど、これくらいの手数料で欲しいものが手に入るならいいか、と思うと魅力的に映ってしまうかもしれません。

分割払いもリボ払いも「毎月一定額を支払う」という意味では似ていますが、その仕組みは違います。

分割払いは1回の買い物ごとに支払い回数を決めて買い物代金と手数料の合計額を支払回数で割った額を毎月支払います。支払い回数が多くなるほど手数料が高くなるのが一般的です。例えば10万円の買い物をして5回の分割払いなら手数料の実施年率13.25%、10回の分割払いなら14.25%という具合です。手数料の合計額は5回払いで3,350円、10回払いなら6,700円となってしまいます。

リボ払いは1回の買い物額にかかわらず、ショッピングの残高を毎月一定額支払う方法です。例えば今月は5万円、来月は3万円、再来月は10万円というように買い物を重ねても、毎月1万円ずつという支払い方もできるため、現在の残高が把握しにくく、いつの間にかお買い物の残高が増えてしまった、ということになりかねません。毎月の支払い面では計画的なものの、買い物総額がわかりにくいシステムです。家計の中で支払い計画が立てやすいから、とリボ払いにする方も多いようですが、いくら買い物したかがわかりにくいと、知らず知らずのうちに高額な残高になってしまったり、手数料の支払いが多くなってしまうのは大きな問題です。

クレジットのもう1つの機能、キャッシング

クレジットカードにはショッピング機能に付帯して、カードを使って現金を借りられる「キャッシング」という機能もあります。ATMで現金を引き出せるので、うっかり銀行口座と同じような感覚でお金を引き出してしまうと大変です。「キャッシング」はあくまでも借金です。借金なので当然利息がつき、実質年率は15~18%などの利息となります。

国内での買い物はもちろんですが、海外のATMで使えるカードも多いため、海外出張が多い人は要注意です。特にお給料が高く信用力が高い人ほど高額な借り入れができるため、複数のカードで50万円、100万円のキャッシングをしてしまった、というご相談もあります。

こうなると、次の月に一括でキャッシング分を返済することは難しくなり、ショッピング分のリボ払いに加えてキャッシング分もリボ払いで返済ということになっていきます。ショッピングのクレジット払いから始まったカード決済も、こうしたお金の使い方を続けていくと、いつの間にか数百万円のキャッシング残高になってしまうこともあります。100万円のショッピングを毎月数万円ずつのリボ払いで返済、その後も毎月ショッピングを行っていくといつの間にかショッピングとキャッシングが使える上限額に達し、そこではじめて「まずい!」と気づく人も多いのです。

気づいた後も借りたお金の返済やショッピングのリボ払いで毎月のお金が回らず、新たなショッピング支払いやキャッシング返済のために複数のカードから借り入れ、それでも足りなくなるとカードローンでも借り入れをし…と今自分がいくら借りていていくら返せばよいのか、借り入れの状況がわからなくなってしまう人もいます。

カードローンも今では銀行から信販会社、消費者金融など様々な金融機関が取り扱い、手軽に借り入れができてしまいます。金融機関や借り入れ額によって金利は変わりますが、高額な借り入れをしない限りは10%台の金利を支払わなくてはなりません。ショッピング支払いやキャッシング返済のためにカードローンでお金を借り、カードローンの枠もいっぱいになってしまうと、いよいよ借金で首が回らなくなり、カード破綻が近づいてきます。

気づいた時には、キャッシング残高数百万

海外出張でマイルを貯めるうちに、ショッピングや家計費でもカード決済を行うようになり、いつの間にか会社の経費と家計の区別がつかなくなって、気づいたら高額な借り入れが…という人も少なくありません。先に述べたように、大企業に勤めている方や会社役員で高額なカード決済を行っている方は信用力も高く、支払いや返済が滞らなければ、ショッピングやキャッシング、カードローンの利用枠が高額になっていきます。広がってしまった枠すべてをショッピングやキャッシング、カードローンの返済で使ってしまったら、果たして日常生活を送りながら返済を続けていけるのでしょうか。

下図のAさんの事例(複数のご相談事例から筆者加工)では、会社の経費としてクレジットカードを使い始め、マイルを貯めるためにプライベートのショッピングや飲食も同じカードで決済をするうちに、公私のお金の区別がつかなくなり、複数のカードでショッピングとキャッシングを繰り返して返済が厳しくなり、カードローンで返済。しかし、毎月の返済額は会社の経費を差し引いても約47万円となってしまっています。これではどんなにお給料が高くても、家族に秘密で返済、とはいかない金額です。毎月の家族のレジャーやお子さんの教育費に影響が出るばかりか、カード破綻にもなりかねない状況です。

複数カードの支払い・返済事例(Aさんの場合)(複数事例より加工)

キャッシュレス決済をきっかけに、カード破綻にならないために

事例で見てきたようにリボ払いを始めると、利用額が高額になっても一定額の返済さえできれば、利用枠までは買い物やキャッシングを続けることができます。しかし、利用枠がいっぱいになれば複数のカードを使うようになり、すべてのカードの利用枠を使い果たしたときはカード破綻が待っています。

そうならないために、利用にあたっては以下のことに気をつけましょう。

・クレジット払いは手数料無料の2回払いまでかボーナス一括払いにする。

・買いすぎが心配な人はキャッシング利用枠を「0」に変更しておく。

・マイルを貯めての家族旅行は魅力的だが、マイルやポイントを貯めることを目的としてカード利用をしない。あくまで、適正な利用額に付随した特典であるという認識で。

・会社の経費とプライベートなお金は別カードで管理する。経費用のカードでキャッシングは絶対にしない。キャッシング利用枠を0にしておく。

・クレジットカードの利用明細はWebでこまめに確認。支払い確定前でも利用額を確認できる。できない人は、明細を郵送してもらい必ず毎月の利用額を把握する。

・利用した時点で次月の支払い額や返済額がわかるように管理する。

カードの利用明細も複数のカード、リボ払いとなると現状把握が大変難しくなります。メインカードを決めてポイントは集約させる。会社の経費用のカードでプライベートな支払いをしない、は鉄則です。

また、現在では様々な家計簿アプリ※2があり、口座と連携して登録をすれば自動的に残高が把握できるものもあります。アプリを複数ダウンロードしてみて、使い勝手が良い家計簿アプリ内でカードの利用歴まで一括管理するのも1つの方法です。

電子マネーやモバイルマネーもクレジットカードからチャージすることでポイントも増え、明細を管理しやすくなります。キャッシュレスを上手に使いこなすためにも、使った額の現状把握、支払いや返済の金額を一目で把握できるカードや家計簿アプリを選ぶのも一つの視点です。

そして、もし毎月の支払いがどうも苦しいと感じたら、一度カードを使うことをやめ、現金のみで生活しながら家計を立て直すことも大切です。