住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。2019年11月の住宅ローン金利について世界情勢や国内金融市場にインパクトを与えそうな事柄を踏まえ、解説いただきます。

米中関税問題や主要国中央銀行の緩和姿勢などから世界的に長期金利の低下が進む中、日本では10月1日にはとうとう消費税が10%に増税されました。

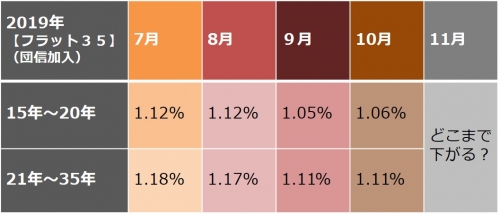

そんな状態ですから9月から10月にかけて長期金利は下がり、当然【フラット35】の金利は「さらに下がる?」と予想する人も多くいた中で、「概ね横ばいで推移」という予想が的中しています。

【フラット35】金利は20日前後に発表される機構債の表面利率を確認すれば、0.01%くらいの誤差で予想することが出来るのですが、前月の20日前後ではいくら正確であっても遅すぎます。アルヒマガジンの千日太郎の連載ではより早い段階で参考となる情報を公開することをモットーにしており、原稿は第1週に書いています。

では、来月11月の【フラット35】金利を予想してみましょう。

消費増税直前に長期金利が上がったのはなぜ?

まず、タイトルにもなっているのですが消費税が増税となるのに長期金利が上がってしまった理由についてお話しておきましょう。

そもそも論ですが、10月の消費増税は前から決まっていたことですから、既に前から金利に織り込まれているということがあります。

しかし、消費増税を差し引いても、この時の世界的な長期金利のトレンドとは逆の動きをしたのです。過去3か月間の日米の長期金利(新発10年国債利回り)の推移をグラフにして並べてみると、9月の終わりから10月の初頭にかけて、全く逆の動きになっていることが見て取れますね。

米国と日本ではもともとの金利のベースが異なるので、両者を比べやすくするように米国の2.2%と日本の0%が同じ高さにくるようにしており、目盛りは0.1%刻みで統一しています。

日銀のイールドカーブ・コントロール政策の影響とは?

こうなった主な理由の一つは日銀の「イールドカーブ・コントロール政策」です。これは日銀が債券市場で指値を付けて大量に国債を買い取ることで、債券価格(=長期金利)をコントロールする政策です。

日銀は、毎月の月末に翌月にいくら国債を買い取るつもりかという計画を公表し、投資家はこれを絶え間なくウォッチしているのです。

日銀が毎月安定した金額で国債を買い取ると公表しているうちは、「日銀がある程度の価格で買い取ってくれる」という安心感のもと安全資産として国債を買いますので、債券価格は高くなりやすいです。債券価格が上がると利回り(金利)は下がります。

これに対して日銀が買い取る量を減らすと、「日銀が買い取ってくれないかもしれない、マイナス金利では満期まで持っていても損」という危機感が生まれますので、債券価格は下がります。債券価格が下がると利回り(金利)は上がります。

【フラット35】の金利はなぜ長期金利の影響を受けるのか?

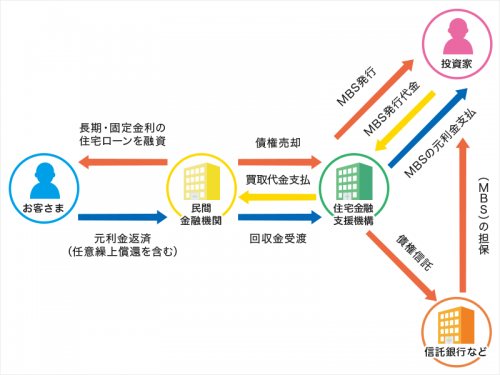

住宅ローンの【フラット35】を融資するのは住宅金融支援機構という国の機関であり、その事務代行を民間の金融機関が行う「公」と「民」のコラボで行っています。

例えば「買取型」は、住宅金融支援機構が金融機関から【フラット35】の債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債(RMBS・住宅ローン債権担保証券)」という形で販売するという仕組みになっています。

この機構債は毎月20日前後に住宅金融支援機構が売り出しのために表面利率を発表します。機構債は国が取り扱う安全な債券として、格付け機関から最高位のAAAの格付けを取得していますので、その表面利率は国が発行する債券=10年国債の利回りに連動する傾向があるのです。

20日前後に発表される機構債の表面利率でほぼ決まる

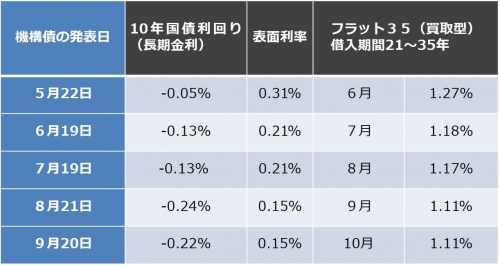

つまり【フラット35】の金利が売り値とするならば、機構債の表面利率は仕入れ値なのです。10年国債利回りと機構債の表面利率、【フラット35】の金利の関係を表にすると以下のようになります。

9月20日の10年国債利回りは、-0.22%で、そのときに発表された機構債の表面利率は0.15%でした。国の債券利回りがマイナス0.22%で取引されているならば、住宅ローンの債権としてはプラス0.15%の利回りで取引が成立するということです。

そうして集めた資金は10月に実行の【フラット35】の融資資金となり、1.11%の金利で我々が借りているのです。

引き続き2019年9月の金利が「底」になる

住宅ローンを借りる立場からすると、金利がさらに下がってほしいのが人情ですが、引き続き2019年9月の金利が底であり、仮に長期金利が下がったとしても11月の【フラット35】金利は概ね横ばいで推移するでしょう。

【フラット35】と長期金利の推移

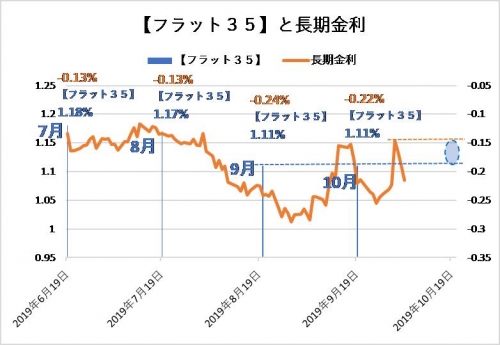

今後当分の間は、2019年9月の金利水準が底になるだろうということは、2019年7月から直近までの10年国債利回り(長期金利)と【フラット35】の金利推移を並べれば一目瞭然なのです。

7月から8月までは青の棒グラフが示す【フラット35】の金利は、オレンジの折れ線グラフが示す長期金利と近似して推移してきました。これは、【フラット35】の金利がその時の長期金利の動向と一致していたことを意味します。

しかし、9月の【フラット35】の青い棒グラフ1.11%はその時のオレンジの折れ線グラフを突き抜けて高い水準になっていますね。これは、そのときの長期金利の動向と一致するならば【フラット35】は1.06%まで下がってしかるべきだったのですが、それよりもかなり高い1.11%という金利になったということなのです。

10月も同様です。長期金利は-0.22%と前月よりも0.02%上がりましたが、【フラット35】金利は変わらずに1.11%です。

つまり、1.11%という9月の金利は【フラット35】の金利としての底だという仮定が成り立ちます。

グラフの青い点線は【フラット35】金利の下限である1.11%を示しています。長期金利のオレンジの折れ線がどれだけ下になっても【フラット35】の金利はこれ以下には下がったことがありません。

もし今後、日銀の「イールドカーブ・コントロール政策」やその他の事象によって長期金利が上がった場合には、それに伴って【フラット35】は金利が上がる可能性があります。直近の一番高いところではオレンジの点線のところです。このタイミングに機構債の表面利率が決まったならば1.15%前後くらいに落ち着く可能性があります。

まとめ~先の予想であるほど保守的に行う方が良い

前月は長期金利が下がっているなかでの予想でしたので、金利が下がる期待が大きかったのですがあえて「横ばい」という予想をし、的中しました。

私が行っている金利の予想は安全に返せる住宅ローンを選んでもらうために公表しているものです。金利の予想は保守的に少し高めに設定しておく方が安全です。実績がその予想よりも低金利だったとして「しまった…!」と後悔することはありません。

今回の11月予想では1.11%が【フラット35】の下限であるとしていますが、2020年以降ということになると、今後のマーケットの動向によってはその「下限」が上がる可能性もあると思っています。

できれば金利は下がってほしい!と願うのが人情ですが、家を購入するのは人生最大のプロジェクトです。けして失敗できないだけに慎重であるべきです。特に少し先の未来を予想する場合は、先になる分だけより保守的に予想することをおススメします。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。

(最終更新日:2020.11.17)