住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。2019年10月の住宅ローン金利について世界情勢や国内金融市場にインパクトを与えそうな事柄を踏まえ、解説いただきます。

世界的な長期金利の低下が進み、日本の長期金利は日銀が下限としているマイナス0.2%を切ってマイナス0.3%にまで行きそうな勢いで推移しています。

では10月はさらに金利が下がるのか?それとも9月の金利が底になるのか?を解説していきます。

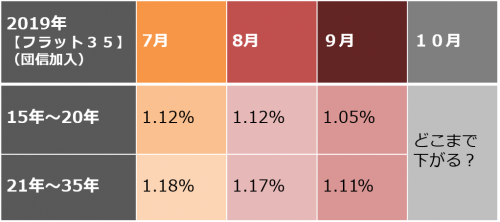

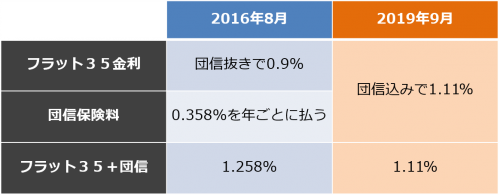

EU離脱ショックの2016年8月と2019年9月の違い

過去最も【フラット35】金利が低かったのは2016年8月にEU離脱ショックで0.9%(21年~35年)を記録したときだと言われています。その金利が決まった前日7月21日の10年国債利回りはマイナス0.228%を記録しています。

これに対して、2019年9月のフラット35の金利が決まった前日8月20日の10年国債利回りはマイナス0.235%でした。長期金利が2016年7月の時よりも低いのに【フラット35】の金利は今の方が高いのはなぜでしょうか?

実は当時の団信保険料は金利とは別になっていて、毎月の返済とは別に住宅ローン残高の0.358%を毎年前払いするというものだったからです。分かりやすく表にして並べてみると以下のようになります。

つまり、現在の団信込みの金利で1.11%は【フラット35】史上最低金利と言えるのです。そういう意味では7月の1.18%のときから既に最低金利を更新し続けていたと言えますね。

なので、2019年10月の【フラット35】金利がさらに下がるとすれば、団信込みでの【フラット35】最低金利をさらに更新するということでもあるのです。

【フラット35】の金利はどうやって決まる?

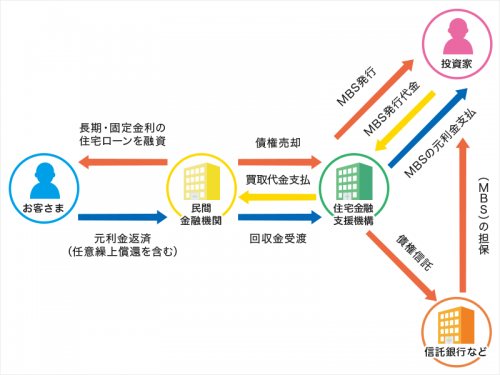

住宅ローンの【フラット35】を融資するのは住宅金融支援機構という国の機関であり、その事務代行を民間の金融機関が行う「公」と「民」のコラボで行っています。

例えば「買取型」は、住宅金融支援機構が金融機関から【フラット35】の債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債(RMBS・住宅ローン債権担保証券)」という形で販売するという仕組みになっています。

この機構債は毎月20日前後に住宅金融支援機構が売り出しのために表面利率を発表します。機構債は国が取り扱う安全な債券として、格付け機関から最高位のAAAの格付けを取得していますので、その表面利率は国が発行する債券=10年国債の利回りに連動する傾向があるのです。

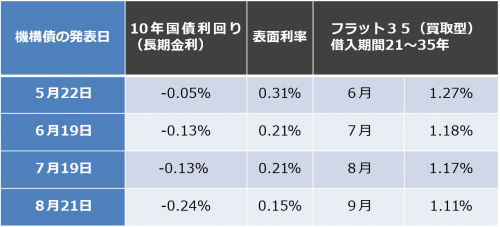

20日前後に発表される機構債の表面利率でほぼ決まる

つまり【フラット35】の金利が売り値とするならば、機構債の表面利率は仕入れ値なのです。10年国債利回りと機構債の表面利率、【フラット35】の金利の関係を表にすると以下のようになります。

8月21日の10年国債利回りは、-0.24%で、そのときに発表された機構債の表面利率は0.15%でした。国の債券利回りがマイナス0.24%で取引されているならば、住宅ローンの債権としてはプラス0.15%の利回りで取引が成立するということです。

そうして集めた資金は9月に実行の【フラット35】の融資資金となり、1.11%の金利で我々が借りているのです。

機構債の表面利率と【フラット35】金利の差は0.96%前後で常に一定していますね。これは住宅金融支援機構が公的機関であり、営利を目的としていないことが理由の一つとしてあるでしょう。

なので、10月の【フラット35】金利は9月20日前後に発表される機構債の表面利率を確認すれば、0.01%くらの誤差で予想することが出来るのですが、前月の20日前後ではいくら正確であっても遅すぎるのです。そこで、アルヒマガジンの千日太郎の連載ではより早い段階で予想の参考となる情報を公開することをモットーにしています。

2019年9月の金利が「底」になるシナリオ

住宅ローンを借りる立場からすると、金利はいくら安くなっても困らないですし、できることならばさらに下がってほしいのが人情ですよね。

しかし、ここではあえて2019年9月の金利が底であり、仮に長期金利が下がったとしても10月の【フラット35】金利は概ね横ばいで推移する…というシナリオについて書いておこうと思います。

長期金利が下がったほどには【フラット35】は下がらなかった

実は先月長期金利が下がったほどには【フラット35】の金利は下がっていないのですよ。これは前出の表の10年国債利回り(長期金利)と【フラット35】の金利を並べてみると一目瞭然なのです。

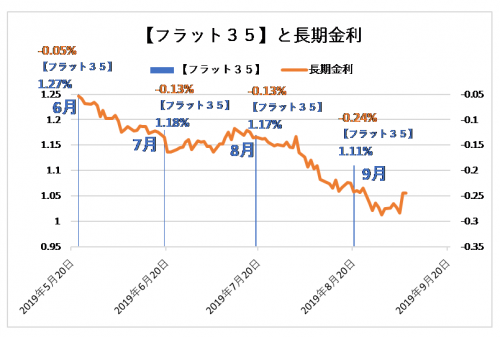

6月から8月までは青の棒グラフが示す【フラット35】の金利は、オレンジの折れ線グラフが示す長期金利と近似して推移してきました。これは、【フラット35】の金利がその時の長期金利の動向と一致していたことを意味します。

しかし、9月の【フラット35】の青い棒グラフ1.11%はその時のオレンジの折れ線グラフを突き抜けて高い水準になっていますね。これは、そのときの長期金利の動向と一致するならば【フラット35】は1.06%まで下がってしかるべきだったのですが、それよりもかなり高い1.11%という金利になったということなのです。

つまり、1.11%という9月の金利は【フラット35】の金利としての底である可能性があるのですね。

長期金利は比較的すぐに持ち直す可能性がある

ここ最近の長期金利の低下は、米中貿易摩擦による世界経済への影響、やトランプ大統領のツイートなど、リスクに対する回避の意味合いが大きいです。

先のグラフは9月6日までの10年国債利回りなのですが、一時は0.3%を下回りそうなところまで下がっていましたが、5日からちょっと上がり始めていますよね。

これは、香港の逃亡犯条例撤回による混乱収束期待に加え、英国EU離脱問題では「合意無き離脱」リスクが低下したことで、株式市場に資金が戻り始めているためです。リスク回避で下がった金利は割とすぐに戻りやすいのです。

10月には消費増税を控えていますが、今の金利は既にそれを踏まえたものですし、現時点で極端な駆け込み需要がある感じでもないですから、特に材料視されることは無いでしょう。

まとめ~金利低下局面での予想は保守的に

金利予想を公開するからには「予想を的中させたい」というスケベ心があるのは否めません。しかし、そもそも何のための予想なのでしょうか?

自分が買える家なのか?住宅ローンは無理なく返済できるのか?を見極めるための予想であるはずです。少なくとも、千日はこの予想記事をそうした目的で利用してもらうために公開しています。

だとするならば、金利の予想は保守的に少し高めに設定しておく方が安全なんですよね。実績がその予想よりも低金利だったとして「しまった…!」と後悔することはありません。

特に5月以降はずっと【フラット35】金利の低下が続いており、7月からは【フラット35】史上最低金利を更新し続けていますので、【フラット35】の審査を通した人は、月が進むにつれてより低金利でシミュレーションを更新していますよね。

なので、さらにどこまで金利が下がるか?という点についてはもちろん興味はあるにせよ、実際に自分が家を購入するとか、住宅ローンを幾らにするかを決めるにあたってのシミュレーションは、より保守的である方が良いでしょう。ただ、今回は予想としては外れて欲しいナと思っています。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。

(最終更新日:2020.11.17)