現在、世の中を賑わせている「老後2,000万円問題」。2,000万円という数字ばかりが独り歩きをしてしまっているようですが、そもそも老後に必要な資金は家族構成や暮らし方、働き方によって変わるものです。きちんと自分にとってはどの程度必要なのかを早いうちからイメージして対策を考えておくことが大切ですね。

退職後の収支をイメージしておくことが大切

セカンドライフを豊かに安心して暮らすためには老後の収支を早くからイメージしておくことが重要です。現役時代の主な収入源は給与や賞与などですが、退職をすると主な収入源は公的年金となります。

例えば、夫婦2人(妻が専業主婦世帯)のモデルケースでの公的年金は月額22万円程度(平成31年価格)です。もし、この収入の範囲でやり繰りできるのであれば、老後のためには、病気や介護になった場合の予備資金や旅行やレジャーなどの余暇費、あるいは持ち家であればリフォーム費用などを別途準備しておけば安心ということです。

あるいは、月の支出が25万円程度であれば、毎月収支が約月3万円の赤字ですから、65歳からの月の収支の赤字分も別途準備しておく必要があるわけですね。

ちなみに2018年の総務省家計調査によると、高齢者世帯(世帯主就業状態別1世帯当たりの支出)は約27万円ですから、これをベースに考えると約月額5万円の赤字となります。実は世の中で騒がれている「老後2,000万円」は、この約5万円の月の赤字を仮に65歳から95歳までの30年間まかなうとしたらいくら必要か、というのが前提です。

当然、前提条件が変われば老後に必要な資金は変わるので、自分の場合にはどうなのかを早いうちからイメージしておきましょう。

老後に必要な資金はどう考える?

では、自分にとっての老後に必要な資金はどう考えれば良いでしょうか?

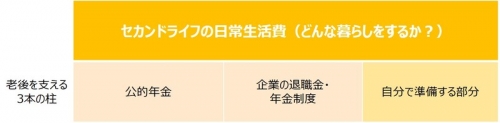

セカンドライフでの主な収入源は公的年金です。この公的年金だけでは不足する部分については、企業年金や退職金、そしてそれでも不足する分は貯蓄やなるべく長く働いて収入を得るなどの自助努力でまかなっていくことになります。

したがって、まず、

1.退職後、どんな暮らしをしたいのか支出をイメージし

2.公的年金がいくらもらえるのかを把握

3.不足分を企業の退職金・年金制度と貯蓄などでまかなうことができるか、イメージ

しておく必要があります。

具体的な例で考えてみましょう。

【Aさん夫婦の例】夫(40歳)/平均給与40万円程度、妻(40歳)/専業主婦

・妻は独身時代に7年ほど、厚生年金に加入。平均給与は20万円程度。

・子どもは2人:7歳、10歳の2人

・60歳で定年(退職金予定額1,000万円)住宅ローンは定年時で完済

・夫のみ60歳から65歳までは再雇用:収入は月25万円

・公的年金額:夫婦で約25万円(65歳から支給)

-妻・夫ともに国民年金は20~60歳まで40年間加入・保険料納付。

-厚生年金は夫:22~60歳まで38年間加入、妻は7年間加入。公的年金の金額は概算。

・公的年金以外の収入はなし

・現在の金融資産500万円(教育資金として使う予定、老後用に今後貯蓄予定)

・60歳以降の予定生活費は月30万円程度。(末子が55歳で独立予定)

まず、60~65歳までの期間では、月の収支が約5万円の赤字なので約30万円(5万円×60ヶ月)が必要です。65歳以降も月の赤字額が約5万円となるので、65歳から90歳まで(参考 平成29年 65歳時点での女性の平均余命が24.43年)の25年間での必要資金は約1,500万円となります。60歳以降の公的年金で不足する金額は合計約1,800万円で、このうち1,000万円は退職金でまかなうことができるので、Aさん夫婦が希望する生活を送るには別途、少なくとも約800万円を今後、老後の資金として準備していく必要があるわけです。

そのほか、旅行代やリフォーム資金、病気や介護になった場合の予備資金もプラスαで準備しておくとさらに安心です。

このようにまず、セカンドライフでの収支をイメージして、もし、公的年金で不足する部分について、企業の退職金・年金制度や貯蓄などでまかなえそうもない場合には、早いうちから対策を考える必要があります。

なお、公的年金の金額は日本年金機構「ねんきんネット」で試算をすることができますし、50歳以上になれば「ねんきん定期便」で今の加入条件が60歳まで続いた場合の年金見込み額がわかります。ぜひ、チェックしてみてください。

不足しそうな場合は? セカンドライフのための4つの自助努力

家計の見直し→支出を減

支出の見直しについては、固定費を削減することや使途不明金をなるべく減らすことが効果的といえます。あるいはマイボトルを持参する、ランチは持参するなどのちょっとした節約も効果があります。ひとつひとつの節約は少額でも積み重なれば月々5,000円~1万円程度の節約につながり、その金額を積み立てに回すことができます。

長く働いて収入増→必要費用を減

もちろん60歳以降も働いて収入を増やすのもひとつです。現在では公的年金を満額もらえるのは65歳からです。60歳で退職をすると65歳までの5年間は無収入期間となり、公的年金がもらえるようになるころには貯蓄や退職金が手元にほとんど残らない、ということもあり得ます。たとえ収入が下がったとしても収入があるのとないのではその後の家計に大きな影響がでるので、できれば65歳までは何らかの形で就労を続けたいですね。そのためには、日ごろから健康に注意をしておくことも大切です。

あるいは、子どもに手がかからなくなった時点で配偶者が就労して、その分を貯蓄に回す、というのも効果的でしょう。

積立金額を増→貯蓄資産を運用

現状、ただ貯めるだけではなかなか資産は増えないので、お金に働いてもらう、お金を運用するのもひとつの考え方です。お金を貯める際のポイントは、「なるべく早いうちからコツコツと貯める」「複利効果を使って効率的に運用する」ことです。

例えば、老後資金として40歳から60歳までの20年間に1,000万円貯めようと考えた場合、定期などでただ貯める場合には利息はほとんどつかないので、月々約41,700円貯める必要がありますが、もし、2.5%で運用できれば月々の積立額は約34,000円で済みます(1年複利 収益に対して20%課税として計算)。なお、同じ1,000万円を貯めるのに、30歳から始めれば月々の積立金額は約20,400円となり、やはり早いうちから準備が大切といえます。

上記では収益から20%課税されたケースで試算していますが、iDeCoやつみたてNISAなど非課税で運用できる制度を活用すればさらに効果的に資金を準備することが可能です。

公的年金の繰り下げ支給を活用

もし、公的年金の金額を増やしたい、というのであれば公的年金の繰り下げ支給を受ける、という方法もあります。1ヶ月支給を遅らせるごとに年金額が0.7%増えるので、仮に70歳まで繰り下げをすることで42%分年金額を増やすことが可能となります。ただし、繰り下げ支給をすると税金・社会保険料が増えたり、支給期間が短くなって結果的に総支給額が減るリスクもあります。

また、厚生年金を繰り下げすると加給年金という家族手当も支給停止をなるなど注意点もあります。例えば夫は65歳から通常通りに支給を受け、もともと年金額が少ない専業主婦である妻が繰り下げ支給を受けるなど、税金・社会保険料も含めて世帯での年金収入が増えるやり方を考えることが重要といえます。受け取りが近くなったら、日本年金機構に相談してみても良いかもしれません。

是非、早いうちからセカンドライフの収支をイメージして、公的年金で不足する部分をどうまかなっていくのか早いうちから資金計画を立ててみてください。

(最終更新日:2019.10.05)