二世帯住宅は相続税対策にもなり、子育てや介護も助け合い、家計も助かるメリットがたくさんある住宅です。しかし、親の土地に二世帯住宅を建てるとき、頭金や住宅ローンは誰がいくら出して、名義はどのように入れるのか悩ましい問題です。今回は、資金計画も将来の相続も揉めない二世帯住宅の住宅ローンや土地建物の名義について考えてみましょう。

親名義の土地に子どもが住宅ローンを借りて家を建てる

よくあるのは親の実家を建て替えて二世帯住宅を建てる場合です。親がすでにリタイアしていると住宅ローンを借りることができません。そのため親名義の土地に子どもが住宅ローンを借りて家を建てることになります。建物を100%子ども名義の住宅ローンで建てる場合、親が一部現金を出して残りの資金は子どもが住宅ローンを借りる場合など、様々なパターンがあります。また、親が現役世代であれば親子で住宅ローンを借りる場合もあります。

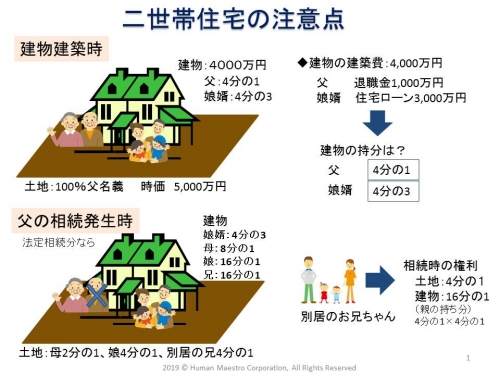

いずれのパターンにしても、原則として資金を出した割合で建物の名義を入れます。100%子どもの住宅ローンで建てた家なら建物名義はすべて子どもとなります。もし、親が1,000万円の現金をだし子どもが3,000万円の住宅ローンを借りれば親4分の1、子ども4分の3の名義となります。親が1,000万円のローンを組み、子どもが3,000万円のローンを組んだ場合も同様の割合です。このように親も現金を出したり、住宅ローンを借りた場合、名義を入れないと、親から子にその金額分の贈与があったと見なされ、贈与税の対象となってしまいます。

ただし、親が現金で住宅資金を出した場合は、「直系尊属からの住宅取得資金の贈与を受けた場合の非課税」の制度を利用できます。2020年3月31日までに建築請負契約等を締結して一定の要件を満たしていれば、一般の住宅で2,500万円まで、省エネ等住宅であれば3,000万円まで非課税で贈与を受けることができます。その後は非課税枠は段階的に小さくなりますが、2021年12月31日までに契約を締結すればこの制度が使えます。贈与税の申告が必要ですが、非課税制度を利用すれば、親が出した現金分は子ども名義にすることができます。なお、非課税制度が使えるかどうかは、資金計画の段階で一度税理士に確認しておきましょう。

また、親が建物の資金を出さない場合、土地名義が親であっても一般的には子どもの住宅ローンの返済義務を親が負うことはなく、連帯保証人にはなりません。しかし、住宅ローンはいざ返済が滞ったら自宅の土地と建物を売却して完済するローンです。そのため親はローンを借りる当事者ではないにもかかわらず、自宅の土地を担保として金融機関に提供する「担保提供者」となります。担保提供者となった親は、子どもが住宅ローンを返せなくなった時、土地は担保として債権者に提供しますが、売却してもローンが完済できなかった分についての返済義務はありません。

しかし、金融機関の融資条件によっては親も担保提供者兼連帯保証人となる場合があります。住宅ローンの契約前に敷地を提供する親の責任についても、金融機関に確認しておくと安心でしょう。

娘家族と同居するときの住宅ローンは?

二世帯住宅は、資金を出す人や住宅ローンを借りる人の関係や人数によっては、名義が複雑になったり、住宅ローンが組みにくくなることがあります。よくあるのが娘と同居する時に、娘の夫が住宅ローンを借りる場合です。親がリタイアしていて娘が専業主婦だと家族の中で住宅ローンを借りられるのが娘の夫だけ、ということがあるからです。

娘の親の土地に娘の夫名義の建物を建てることになりますので、夫は土地の名義人である親と血縁関係はありません。もし、相続が発生しても血縁関係がない夫は法定相続人にはなりません。遺贈や遺言書等で相続発生時に土地を夫名義にした場合は、相続財産の一定額が非課税になる相続税の基礎控除や、親子同居していると一定要件を満たせば土地の評価が80%減額となる小規模宅地の特例等が使えなくなってしまいます。また、法定相続人である別居の兄弟などと揉めるようなことがあると、遺産の分割ができず、名義の変更をすることも難しくなります。

さらに、夫婦が離婚した場合、土地の名義人である親と夫は血族でも姻族(婚姻により親族となる)でもなくなり、何の関係もなくなってしまいます。土地の名義人と建物の名義人が全く他人であると、住宅ローンの融資条件に合わなくなり、最悪一括返済を求められる可能性もあります。

このように名義が義理の親子関係になる場合、相続や離婚のリスクから、住宅ローンが借りにくくなります。金融機関によっては住宅ローンの対象外となる場合もあり、選べる金融機関が限定されたり、金利優遇の条件が厳しくなったりすることもあります。

二世帯住宅で知っておきたい住宅ローンの種類

では、二世帯住宅を建てる時、具体的にはどのような住宅ローンを選べばよいのでしょう。

子世代のみで住宅ローンを借りる場合は一般の住宅ローンと同じです。もし共働きなら、名義は複雑になりますが、夫婦ペアローンや、1本のローンを2人で借りる連帯債務を検討できる金融機関もあります。

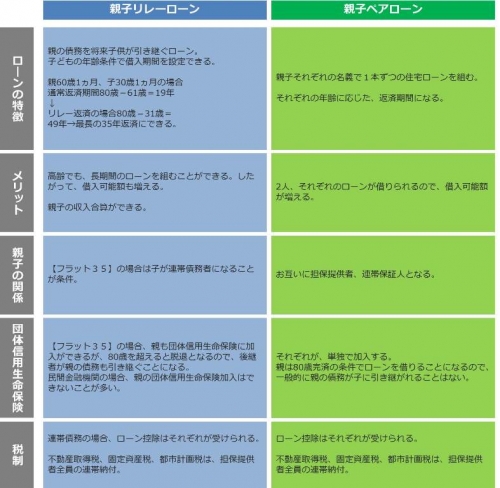

親子で住宅ローンを借りる場合は、親の債務を将来子どもが引き継ぐ「親子リレーローン」や、親子それぞれが1本ずつローンを組むペアローンなどが考えられます。それぞれの特徴をまとめてみましたのでご覧ください。

親子リレーローンは子世代が親世代のローンを将来引き継ぐ形で、借入時の年齢条件が緩和されるローンです。ペアローンは、親子がそれぞれ1本ずつのローンを借ります。どちらもお互いに連帯保証人または連帯債務者となりますので、返済が滞ればお互いに相手の分の返済義務も生じます。また、最近では親子リレーローン以外にも親子で共同で借りて、共同で返す「親子二世代型住宅ローン」などもありますので、親子で住宅ローンを借りる場合は検討してみましょう。

将来の相続で揉めないように

以上のように親の土地に家を建てる場合、土地と建物の名義が異なる、また、複数の名義が入るなど複雑になりがちです。相続が発生すれば、ますます権利関係が複雑になってしまいます。

たとえば、建てる時は父名義100%の土地に建物のローン100%で子どもが家を建てると、土地はすべて父名義、建物は全て子ども名義となります。しかし、父が亡くなって母と別居の兄弟2人の3人が法定相続人だった場合、父名義の土地を法定相続分通りに分けると母2分の1、同居の子ども4分の1、別居の子ども4分の1と3人の名義となってしまいます。この時点で建物の住宅ローンが残っていれば、母と別居の兄弟も金融機関に対して担保提供者になってもらわなくてはなりません。

これでは、別居の兄弟は土地を持っていても自分のために何も使うことはできず、もし、自宅の名義分の権利を主張されると、土地価格の4分の1相当の金銭を相続分として渡さなくてはなりません。土地の時価が5,000万円なら1,250万円相当になります。亡くなった父が金融資産などで準備してくれていればよいのですが、もし土地に代わる財産がなければ、せっかく建てた二世帯住宅を売却してお金で分けることにもなりかねません。

さらに、母も亡くなって二次相続が発生すると母の持ち分である2分の1(2,500万円相当)を兄弟で分け合うことになり、さらに1,250万円の権利が別居の兄弟にも発生します。

もしも、建物にも父の名義が入っていた場合は、相続発生時に法定相続分ずつ名義を入れたらさらに複雑化してしまいます。

このように、二世帯住宅は、建てる時は家族仲良く何の問題もないと思っていても、別居の兄弟を含めて将来の相続のことをしっかりと話し合ったうえで建築をしないと、思わぬ揉め事に発展してしまう可能性があります。

では、将来も家族が仲良くあり続けるためにどのようなことを考えておかなくてはいけないのでしょう。

建てる前に相続発生後の名義も考えておく

二世帯住宅で一番大切なのは、建てようと思った時点で親と別居の兄弟を含めて、話しをしておくことです。知らないうちに図面ができていた、ということでは、いくら仲の良い兄弟でもいい気はしません。二世帯住宅を建てるのをきっかけに、親の介護や相続について話し合い、できれば、将来同居の子どもたちが安心して住み続けられるように公正証書遺言を作成しておきましょう。遺言書の作成においては、自宅以外の財産や生前贈与の分も考慮し、遺言書があっても残る別居の兄弟の権利(遺留分)に配慮した内容にすることが肝心です。せっかく作成した公正証書遺言がかえって相続で揉める原因となってしまった、ということがないように、作成にあたっては資金計画や相続対策などを総合的に相談できるファイナンシャル・プランナーを窓口に、法律や税金の専門家につないでもらうのも有効です。

子ども世代になった時の家の名義を最終的に誰にしたいのか、そのためには他の財産の分与や生活にかかわる親の医療や介護の負担をどう分配していくのかを話し合い、将来ありたい姿から逆算して二世帯住宅の資金計画や名義を決めることが大切です。

(最終更新日:2021.01.05)