住宅ローンは通常30年、35年と人生の長い期間をかけて返済します。そのため、住宅ローンの審査のポイントは、一時的な高収入ではなく長期間安定した収入が続くことです。 今は高収入でも将来的な安定収入が予想しにくい自営業者の住宅ローン審査は、おのずと厳しくなります。自分では返せると思ったのに、「住宅ローン審査に通らず購入できなかった!」ということがないように、自営業者が家を買う前に知っておきたい審査のポイントについてお伝えします。

自営業者の収入基準は所得の合計

住宅ローンの年間返済額の上限は、年収に対する返済額の割合(以後「返済比率」)を基準としています。たとえば全期間固定金利の【フラット35】の返済比率は、年収400万円未満であれば30%以下、400万円以上であれば35%以下です。

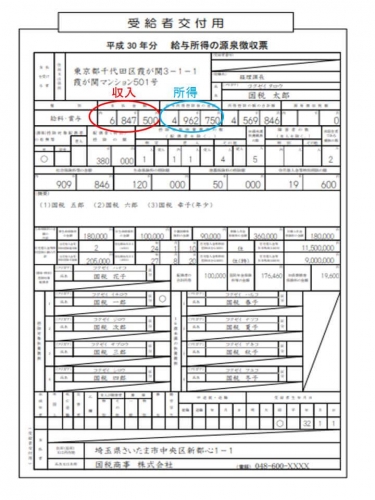

返済比率の基準とする年収は、会社員であれば源泉徴収票の一番左上に記載されている「支払金額」となります。会社員の経費にあたる給与所得控除を年収から差し引いた給与所得ではなく、「額面の収入」が審査対象です。

これに対し自営業者の審査は、売り上げ等の収入から諸経費を差し引いた「所得金額」となります。下図で見ると(1)の合計額ではなく(2)の所得の合計額となります。

会社員が「所得」ではなく「収入」が審査基準になるのに対し、自営業者は「所得」が審査基準となります。そのため、生活実感の中で無理のない返済額から逆算して借入額を計算して物件を選んだのに、住宅ローン審査が通らない、という思わぬ結果につながることもあります。

数年分の「所得」傾向をチェックされることも

自営業者の「所得」は「収入」-「必要経費」です。そのため、「収入」が多くても「必要経費」が多ければ「所得」は少なくなり、審査基準となる年収が減ってしまいます。年収が減れば住宅ローンの借入額も少なくなってしまいます。

また、直近2年~3年の「所得」の増減をみられることがあります。直近の所得のほうが高ければ、これから業績が伸びるのではないかと判断される可能性がありますが、右肩下がりの業績では将来性がないと判断され、融資額が減額される可能性もあります。過去数年分の確定申告で、今後も安定収入があるのかどうかを審査するわけです。自営業者の住宅ローンの借り入れ基準は、自分では判断が付きにくいですね。

自営業者が希望の住宅ローンを借りるためのポイントは?

では、自営業者が希望の住宅ローンを借りるためにはどんなことに気を付けておけばよいのでしょう。ここからは、借りるためのポイントを挙げていきます。

節税しすぎず購入までの所得を増やす

節税のために経費を使いすぎて所得が少なくなり、希望の金額が借りられないと、ライフプラン上希望の家を購入できないという大きな損失にもつながります。金利優遇など、良い条件で借りられる金融機関を選ぶためにも、直近数年分の所得はしっかりと確保したいところです。

また、経費を多くするばかりの節税ではなく、青色申告や専従者給与、小規模企業共済やイデコなど自営業者ならではの控除をしっかりと利用して節税し、所得を確保する工夫をしましょう。

事業所得の赤字を出さない

当然のことながら、事業所得が赤字になっていると住宅ローンを借りることが難しくなります。開業当初や業績が急激に悪化した年などは、あわてず事業を立て直してから住宅購入を考えましょう。

税金や社会保険料の滞納をしない

会社員と違い自営業者は天引きではなく自分で税金や社会保険料を納めます。運転資金などで一時的に資金が足りなくなると、つい税金や国民健康保険などの社会保険料を後に回しがちです。しかし、税金の滞納は住宅ローン審査では命取りです。本審査では納税証明書の提出が求められますので、必ず支払いましょう。社会保険料も健康保険証の提出や年金定期便等の提出を求められますので、安易に滞納して審査のマイナスポイントにならないように気をつけましょう。

事業用の借り入れも返済比率に入る

事業用の融資を受けている場合も注意が必要です。たとえば日本政策金融金庫など公的な金融機関からの借り入れの返済も、審査時は返済比率に含まれてしまう場合があります。(ただし【フラット35】は含まれません)

また、資金繰りや生活費に困り安易にクレジットカードのキャッシングやリボ払い、カードローンの借り入れなどで補てんしてしまうと、借り入れとみなされてしまい返済比率に含まれてしまいます。しかも金利も10%台など高金利の借り入れとなるため、滞納がなくても審査上はかなりマイナス評価になる可能性があります。もし、延滞をすると、個人信用情報照会の機関に登録され、5年ほど履歴が残ってしまいます。個人信用情報照会は全ての金融機関で共有することができます。住宅ローンを考えていたら、事業資金といえどもむやみにお金を借りない、借りたら延滞をしない、が鉄則です。

自営業者でも申し込み可能な金融機関を探す

以上のように住宅ローン審査が複雑で、その基準がわかりにくい自営業者ですが、自営業者に対する審査の厳しさは金融機関により異なります。ざっくりいうとメガバンク・信託銀行・ネットバンク→地銀・信金→【フラット35】の順番でやさしくなります。

メガバンク、信託銀行、ネットバンクは金利が低い分、確実に返済してくれるであろう公務員や大企業の社員にやさしく、自営業者への審査は厳しくなりがちです。

地銀や信金は金融機関ごとの個性が強いので一概には言えませんが、事業取り引きがあって事業内容や業績を良くわかっている金融機関であれば、住宅ローンの相談もしやすいかもしれません。中には建物や設備の減価償却費のように確定申告上は経費となっていても実際には支払っていないお金や、専従者給与のように実質家計収入になっているお金は所得にプラスして審査をしてくれる金融機関もあります。

【フラット35】は確定申告を行っていれば開業1年未満でも申し込みができることや、事業のための融資を受けていても返済比率に含まれません。事業開始後間もないが人や、事業資金の借り入れがある人にとっては借りやすいローンです。

しかし、借りやすい分借りすぎてしまっては、将来返済に苦しむことになりかねません。個人事業主は思わぬところで運転資金など事業のための融資が必要になることもあります。住宅ローンを延滞してしまい、その後の融資が受けられなくなる事態を回避するためにも、手元の家計の収支から無理のない返済計画を立てて住宅ローンを組みましょう。

さいごに

以上のように、個人事業主は会社員と比べると格段に住宅ローンの審査が複雑です。売上や家計で使っている生活実感からイメージした予算で家探しを始めてしまうと、ローンが通らずそれまでに家探しをした時間が無駄になってしまったということにもなりかねません。

住宅購入を考えたら、借りる住宅ローンの種類によりますが、まず2~3年分の確定申告書で所得を確認し、返済比率から年間の返済額の上限を出して、借り入れ額を試算※してみましょう。そのうえで、事前審査を行い実際にその金額が借りられるのか目安をつけてから、本格的に家を探し始めるのも一つの方法です。

(最終更新日:2019.10.05)