マイホームを購入するにあたって、ほとんどの人が住宅ローンを利用するといってもいい。そこで気になるのが、固定金利と変動金利、有利なのはどちらの金利かということ。果たしてどちらの金利タイプを選ぶのが得なのだろうか?

※「本当に住みやすい街Walker Vol.001」より転載

金利上昇リスクのないのは全期間固定金利型

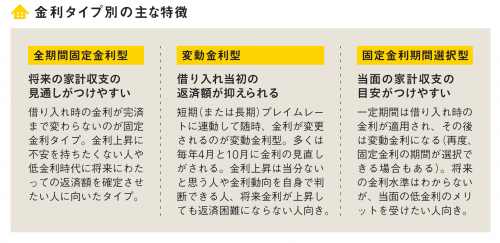

金利選びは総返済額に直結する問題なので、少しでも有利な条件のものを選びたいというのが人情というものだろう。住宅ローンの金利には、「全期間固定金利型」「変動金利型」「固定金利期間選択型」の3つのタイプがあり、それぞれの金利タイプの特徴やメリット、デメリットが異なる。まずはそれを頭に入れて、自分に合ったものを選ぶ必要がある。

まず「全期間固定金利型」だが、これは借り入れ時の金利が完済まで変わらないタイプで、毎月の返済額と総返済額が借り入れ時に確定する。【フラット35】などがその代表だ。毎月の返済額が決まっているので、将来の家計収支の見通しがつけやすく、金利が上がったとしても影響を受けないというメリットがある。

ほかのタイプよりも高めに金利が設定されているとはいえ、現在のように低金利が続く状況下では、あえて金利上昇のリスクを取りにいく必要はない。返済額が上昇しない状態を確保しつつ、資金に余裕ができたら繰り上げ返済や返済方法の変更などで、総返済負担額を減らすという考え方もある。もし将来的に市中金利が下がって、借り入れ中のローンの金利が割高に感じるようなら、借り換えを検討するという手も。

家庭の事情をふまえ、金利パターンを考えよう

2つ目の「変動金利型」は、返済期間中に金利が変動するタイプで、金利の見直しは半年ごとに行われるが、その金利を反映した返済額の変更は5年ごとというのが一般的。

そのため大きな金利上昇が起こると、毎月の返済額が大幅に増える可能性がある。たとえ金利が大きく上昇しても、毎月の返済額は直前の返済額の1.25倍までしか上昇しないが、それ以上の上昇分は次の更新時に繰り越されることになる。一方、ほかのタイプより金利設定が低いため、借り入れ当初の返済額も低く抑えることができる。

その後も低金利水準が続けば総返済額は少なくなるが、金利が上がれば返済額も増えることになる。

住宅購入に際して、親からの資金援助が受けられるなどまとまった額の頭金を入れることができ、金利上昇のリスクが返済計画に影響しない期間(5~10年間程度)で完済できる見込みのあるような人には、メリットの大きい金利タイプといえるのではないだろうか。

そして最後の「固定金利期間選択型」とは、当初の2年、3年、5年、10年という一定期間金利が固定されるタイプ。固定期間が短いほど金利は低く、固定期間終了後は、変動金利型か再び固定金利の期間を選び、その時点の金利が適用される。当面の返済額が変わらないので家計収支の目安がつけやすいが、固定期間終了後の金利上昇によって返済額が大幅に増える可能性もある。返済額の上昇と教育費などの出費がかさむタイミングが重なってしまうと、家計収支が赤字になってしまうこともあるので、注意が必要だ。

金利が今後どのように変動するかわからない以上、金利タイプ選びの正解は誰にもわからない。しかし、将来のライフプランがどのように変動するか予測が難しい、金利の上下に一喜一憂したくないという人は、「全期間固定金利型」を選んでおけば金利上昇のリスクを心配する必要はないので、安心して返済を続けることができるだろう。

(最終更新日:2019.10.05)