住宅ローン金利が超がつくほど低い時代。だからこそ、多くの人が家を購入しやすくなっていますが、仕組み自体は複雑なために油断すると痛いしっぺ返しをくらうこともあります。今回はいわば借りすぎる”オーバーローン”について、概要と対策を解説していきます。

住宅ローンのオーバーローンって?

実際の住宅購入価格よりも多額の住宅ローン融資を受けた状態を”オーバーローン”と言います。

たとえば3,500万円の住宅ローンを組んで、実際に業者に支払った住宅購入費用は3,100万円だとしましょう。この場合、オーバーローンと呼ばれる状態に当たります。また、手元には400万円が残りますが、この残ったお金を余剰金といいます。

金融機関では資金の利用目的と必要な金額を確認した上で融資を行うので、通常、オーバーローンの状態にはなりません。しかし、何らか事情でオーバーローンの状態になってしまい、余剰金が出た場合はどうしたらいいのでしょうか。

住宅ローンで借りたお金は使える範囲が決まっている

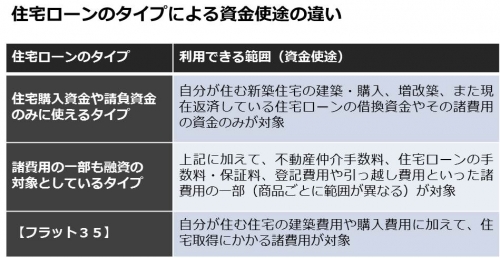

まず注意したいのは、住宅ローンの商品はおおよそ次の3タイプあり、融資を受けたお金の使える範囲が違います。住宅ローンで借りるお金は、その使用目的(資金使途)が決められており、それ以外の目的には使用できないことになっているのです。

住宅購入資金や請負資金のみに使えるタイプ

金融機関ごとに名称はさまざまですが、自身が住む新築住宅の建築・購入、増改築、また現在返済している住宅ローンの借換資金やその諸費用の資金のみに使えるタイプです。

住宅購入の際には、登記費用・不動産取得税・仲介手数料などの諸費用がかかりますが、このタイプの住宅ローンで借りたお金をそれらの諸費用の支払いに充てることはできません。

このタイプで住宅ローンを契約した場合、上記の諸費用の支払いには、自身の貯金など自己資金を充てるか、住宅ローンとは別に諸費用ローンなどの融資を受けることが必要になります。

諸費用ローン(金融機関によって名称はさまざまです)とは、登記費用・不動産取得税・仲介手数料といった住宅購入かかる諸費用や、引っ越し費用、エクステリアや大型家具購入の費用に使えるお金を融資するものです。ただし、住宅ローンより一般的には金利が高く、借入期間も住宅ローンより短い商品になっています。

諸費用の一部も融資の対象としているタイプ

不動産仲介手数料、住宅ローンの手数料・保証料、登記費用や引っ越し費用といった諸費用は、(1)のタイプの住宅ローンでは融資の対象になりませんが、これはそうした諸費用の一部も融資の対象にしているタイプです。対象となる諸費用の範囲は、住宅ローン商品ごとに異なるので、融資の申し込みをする前に金融機関に確認することが必要です。

【フラット35】

【フラット35】では、建設する住宅の請負契約書に記載のある請負金額(消費税込み)や、購入する住宅の売買契約書に記載のある売買金額(消費税込み)が融資の対象となります。

また諸費用については、「住宅を建設する場合」は22項目、「住宅を購入する場合」は19項目の諸費用が対象となります。ただし、実際に融資を受ける際には、契約書や領収書などの確認書類が必要となります。詳しくは、「フラット35」のHPを参照してください。

オーバーローンになっても本来の目的以外には使えない

このように、住宅ローンはタイプによって資金の用途が決められており、融資されたお金は、支払ってもよい項目にしか使えないのです。したがって、オーバーローン状態になって住宅ローンの余剰金が出た場合も、本来の使用目的とは違う目的で使用することはできません。

つまり住宅購入資金のみに使えるタイプの住宅ローンを借りた場合、何らかの事情で余剰金が出たとしても、住宅購入とは異なる物の購入をする事はもちろん、住宅購入の諸費用の支払いにも充てることはできません。

このことを知らずに、オーバーローンの資金を本来の目的以外のことに使ってしまうと、最悪の場合、金融機関から融資の一括返済を求められたり、違約金を請求されることもあり得ますので、十分に注意しておいてください。

諸費用の支払いをローンでまかなうのであれば、諸費用も借り入れできる住宅ローンを利用するか、住宅ローンとは別にローンを組む必要があります。

登記に係る費用である司法書士報酬や土地家屋調査士報酬を例に、もう少し具体的に考えてみましょう。

【フラット35】を利用した場合、確認書類とした「司法書士または土地家屋調査士が発行した見積書など」があれば、融資されたお金の中から支払うことができます。一方、住宅購入資金のみに使えるタイプで融資を受けた場合、余剰金が出たとしても、そのお金を支払いに充てることはできません。

なお、自身が融資を受けた住宅ローンが利用できる範囲がわからない場合には、必ず金融機関の担当者に確認してみてください。

また、住宅の物件価格だけでなく諸費用も含めた資金計画を立てて、諸費用の支払いには自己資金を充てるのか、ローンでまかなうのかについても慎重に検討した上で、融資を受ける住宅ローンのタイプを決めることをおすすめします。

余剰金が出た場合は金融機関に相談を

では、何らかの事情でオーバーローンの状態になってしまい、余剰金が出た場合はどうしたらいいのでしょうか。

その場合、これまで説明したように資金使途の問題があるので、できるだけ早いタイミングで、まずは融資を受ける金融機関の担当者に状況を説明し、相談するようにしてください。

金融機関は、融資を受ける人の収入や返済能力といった人的な要件と、購入する物件が担保としての価値があるかといった物的な要件を審査します。それに加えて、住宅購入する人と不動産販売業者などで取り交わす「不動産売買契約書」や「工事請負契約書」を精査して、住宅ローンで融資をするかどうか、融資するのであればいくらまで融資できるのかを決定します。

必要以上の融資をする金融機関は原則としてありません。申込者の返済能力や物件の担保価値から、きちんと返済してもらえると判断した金額を融資するのです。ですから、たとえば2,500万円の担保価値の物件には最大2,500万円までの融資が一般的です。

また融資を受ける側にしても、必要以上に融資の額が多くなれば、それだけ利息が大きくなり、返済の負担は重くなってしまいます。このことは、しっかり認識しておいてください。

まとめ

オーバーローンの状態は、金融機関にとっても、融資を受ける側にとっても避けるべきことです。もし、そのような状態になってしまった場合には、できるだけ早く解消するようにしましょう。

企業が事業の戦略として融資を受けるとは違い、個人が融資を受ける金額は必要最小限にとどめておくことが望ましいでしょう。

オーバーローンは必要以上のお金を借りてしまっている状態ですから、返済の負担も大きくなってしまいます。余剰金は文字のごとく「余るお金」、言い換えれば借りなくてもよいお金ともいえます。

十分な時間をかけて、住宅の物件価格だけでなく、その他にかかる諸費用も含めた無理ない資金計画を立てましょう。その上で、各金融機関の住宅ローン商品の中から、ご自身の家計に適した納得できる商品を選ぶことが大切です。

なお、ここでご説明した内容は、金融機関によって取り扱いが違うところもありますので、必ず住宅ローンの申し込みを検討している金融機関で詳細を確認してください。

>頭金なしでも申込可能! 「ARUHI住宅ローンの詳細をみる」

(最終更新日:2023.07.24)