欲しい物件が見つかったら、果たして自分の年収ではどの程度の住宅ローンが借りられるのかが気になるところです。今回は、4,500万円程度の住宅ローンを組むとしたらどの程度の年収が必要か、検証してみます。

住宅ローン4500万円は年収451万円以上で可能

住宅ローンを借りる場合に「年収がいくらあれば安心か?」というのは、金融機関の審査基準を満たしているか、自分の家計ならいくら借りても大丈夫か、という2つの観点で考える必要があります。

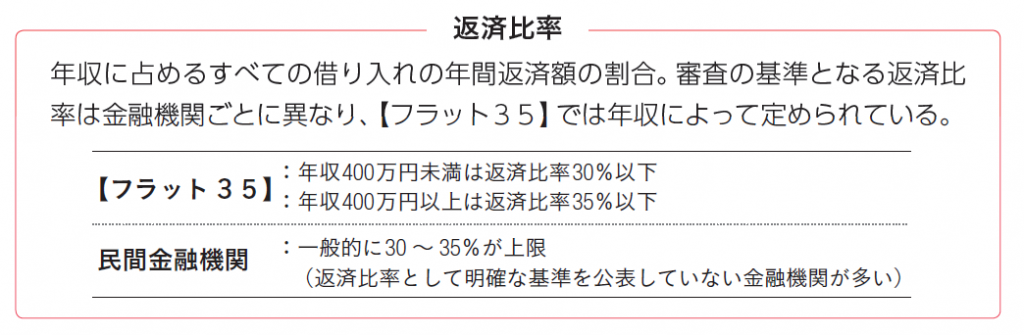

金融機関では、収入基準の目安の一つとして、年収に占めるすべての借り入れの年間返済額の割合について上限を決めています。この割合のことを「返済比率」といいます。

金融機関によって異なりますが、返済期間中に金利が変動しない全期間固定金利の【フラット35】では、年収によって返済比率が定められており、年収400万円未満は「30%以下」、年収400万円以上は「35%以下」となっています。

4,500万円を借り入れると、毎月の返済額はどうなる?

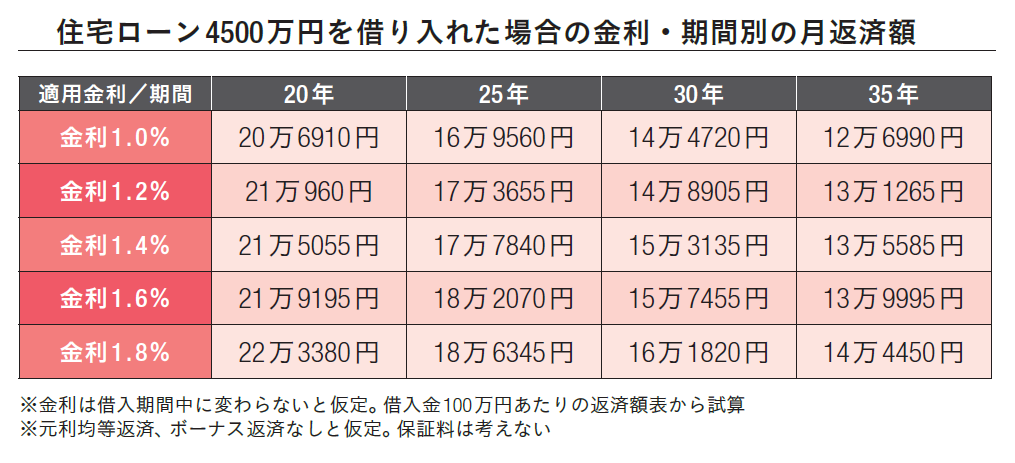

まずは、仮に4,500万円の住宅ローンを組んだ場合、毎月の返済額がいくらかになるかを借入期間別、適用金利(実際の住宅ローン返済額を計算する金利)別に見てみましょう。

参考:ARUHIフラット35の最新の住宅ローン金利はこちら

当然、同じ適用金利でも借入期間が長くなるほど、毎月の返済金額は少なくなるので、目先の返済は楽になりますが、利息も含めたトータルの返済額は多くなります。

「毎月いくらなら返済できるのか」という月々の返済金額だけでなく、「退職までに返済が完了できるのか」「金利が上昇した場合でも返済が可能か」など含め、総合的に借入金額が妥当かを判断する必要がありますね。

4,500万円を借り入れるのに適正な年収は?

4,500万円の借り入れをする場合に「年収がいくらあれば安心か?」というのは、「金融機関の審査基準を満たしているか?」と「自分の家計上、いくら借りても大丈夫か?」という2つの観点で考える必要があります。

いくら借りられるか?

金融機関では収入基準のひとつの目安として「年収に占める1年間のすべての借入返済金額の割合=返済比率」を決めています。

これは金融機関によっても異なりますが、【フラット35】では年収によって返済比率が定められ、年収400万円未満で30%以下、 年収400万円以上では35%以下です。

【フラット35】返済比率

| 年収400万円未満 | 年収400万円以上 |

| 30%以下 | 35%以下 |

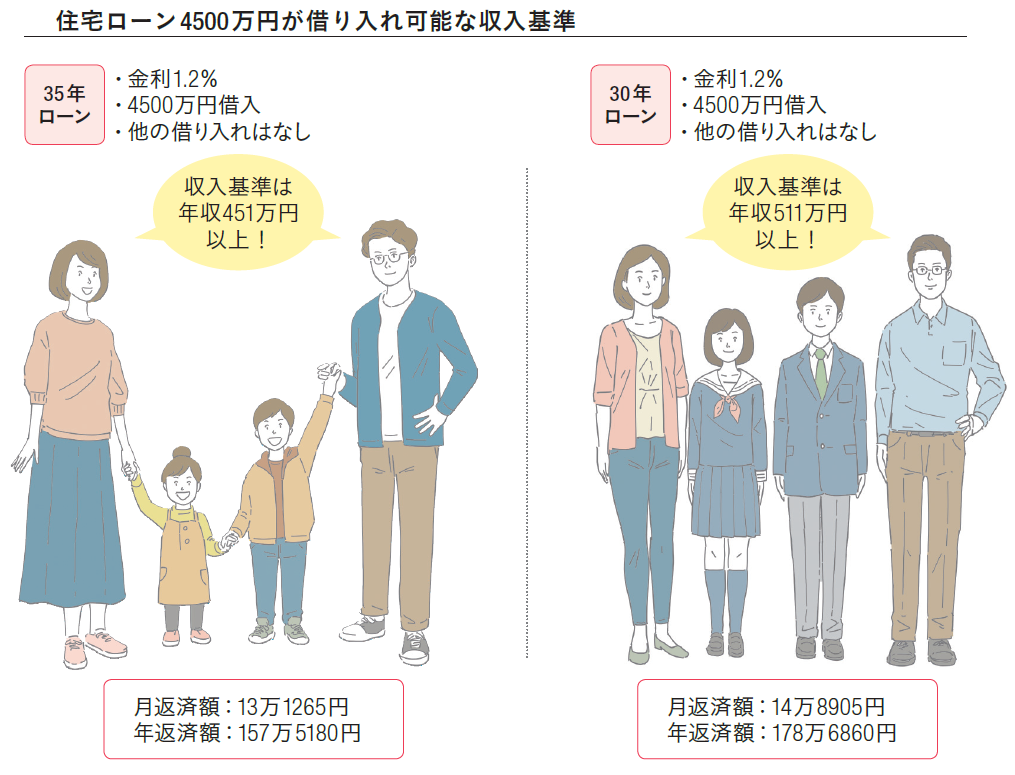

たとえば、①金利1.2%で4,500万円を35年借り入れするケースでは、自動車ローンや教育ローンなどそのほかのローンがなければ、月返済額は131,265円、年間の返済金額は157万5,180円となり、少なくとも451万円以上の年収がないと収入基準を満たすことができません。

もし、②30年間で借り入れをするのであれば、年間の返済金額は178万6,860円ですから、少なくとも511万円以上の年収が必要、というように返済期間を短くすると、必要な年収はそのぶん多くなります。

なお、民間の金融機関は返済負担率というかたちで明確な基準を公表していない機関がほとんどですが、一般的には上限を35~40%程度としているところが多いようです。

夫婦共働きで収入合算する場合にはどうなる?

4,500万円という大きな金額を借り入れする場合、夫婦共働きで一緒に返済していくというケースもあるでしょう。

収入合算できる金額は金融機関によっても異なりますが、たとえば、【フラット35】では、収入合算者の全額を合算できます(合算者の年齢により借入期間の制限あり)。

収入合算では、夫婦の年収を合計した金額が収入基準を満たしていればよいため、上記の①のケースでは、仮に夫の年収が300万円でも、収入合算する妻の年収が151万円以上あれば収入基準を満たすことになります。

ただし、夫婦で収入合算する場合には、共に働き続けることができるのかといった点は、非常に重要なポイントです。

たとえば、「育休は取れたけれど、保育所が見つからなくて復帰できなかった、あるいは復帰が遅れた」「育休中に2人目の子どもができて結局、復帰できなかった」など、当初の予定通りに仕事が続けられないケースも考えられます。

最初から「夫婦の収入ありき」で返済計画を組んでしまうと、万が一、妻が仕事を辞めた場合や産休・育休期間中の収入減で住宅ローンの返済ばかりか家計に支障をきたしてしまうかもしれません。「夫婦共働きできなくなった場合でも返済可能な資金計画」を立てておく必要がありますね。

いくらであれば無理なく返済できるか?

上記の①のケースで審査基準を満たすからといって、年収451万円あれば4,500万円の借入金額が妥当かというと、そうとは限りません。年収の約80%を手取り額と仮定すると、年収451万円では手取り額は約360万円、さらにこの手取りから年間返済金額の157万5,180円を引くと、残額は約202万円。この金額で固定資産税や都市計画税、さらには生活費や教育費などをやりくりするのはかなり厳しいです。

つまり、「家計から見て、いくら借りるのが適切か」という観点も非常に大切といえます。

住宅ローンは、年収から税金や社会保険料などを控除した「手取り」から返済します。無理なく長期間返済を続けるには、年収に占める返済の割合(返済比率)を年収の20~25%以内程度に抑えておくことが理想といえるでしょう。

仮に、金利1.2%で4,500万円、35年借り入れするとなった場合(ほかのローンはなし)には、返済負担率を20~25%以内に抑えるには、約630~788万円の年収が必要です。

上記の「年収451万円で4,500万円の借り入れ」というケースは、返済比率が約35%ですから、審査上は借入可能ですが、家計にとっては無理がある借り入れといえますね。

>頭金なしでも申込可能! 「ARUHI住宅ローンの詳細をみる」

年収400万円の場合の借入可能額はいくらか

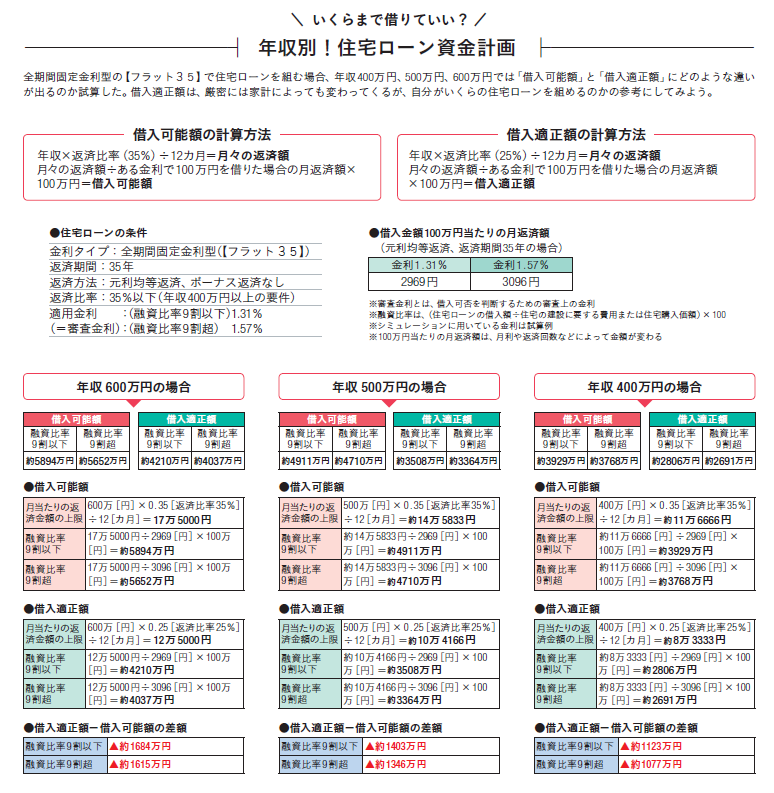

これらはあくまで、金融機関からいくら融資が受けられるかの観点で算出される「借入可能額」です。一般的には、無理なく長期間の返済を続けるには、先述したとおり返済比率を年収の25%以内に抑えておくことが大切になります。

では、年収が400万円の場合の借入可能額はいくらになるか、具体的に見てみましょう。

まず、年収400万円の場合は、審査基準となる返済比率が35%以下のため、年間返済額を400万円×35%゠140万円以内、月返済額を140万円÷12゠約11万6,666円に抑える必要があります。

例えば、全期間固定金利型の【フラット35】で住宅ローンを借り入れる場合、審査金利を1.57%とすると借入可能額は約3,768万円になります。

ただ、これは借り入れることが可能な”限度額“の話です。無理のない返済には、返済比率を25%以内に抑える必要があります。

例えば、夫の年収が400万円、妻は専業主婦、1歳の子どもがいる家庭があるとします。月額家賃8万円(共益費等を含む、年間96万円)、他に借り入れはなく、住宅購入のために月3万円(年間36万円)と子どものために月1万円(年間12万円)をためていました。

この家庭の無理のない毎月の返済額は、「現在の家賃+住宅購入のための貯蓄」から「教育費など子どものための貯蓄」と「修繕積立金・管理費・固定資産税など」の購入後に増える負担を引いた金額となります。

例えば、修繕積立金などが月1万円、固定資産税といった税金が年間10万円であれば、[{(家賃8万円+住宅購入のための貯蓄3万円‐子どもの貯蓄1万円‐修繕積立金・管理費1万円)×12カ月}‐固定資産税等年間10万円]÷12カ月゠約8万1600円となります。

すなわち、このケースで【フラット35】を利用した場合、金融機関の審査基準から見た借入可能額は約3,768万円ですが、家計から見た適正な借入額は、8万1,600円÷3,096円(100万円当たりの月返済額)×100万円゠約2,630万円(10万円未満切捨)ということになります。

この場合の返済比率は約24%で、年間返済額に固定資産税や修繕積立金などを加えた住居費は年収の約30%となり、一応の理想圏内に抑えることができています。

頭金はどれくらい入れるべき? 返済期間は35年が最適?

では、頭金はどの程度準備する必要があるのでしょうか? 住宅を取得する際には購入物件の5~10%程度の経費がかかります。最近では、諸経費も上乗せして借り入れできる商品も増えていますが、借入金額が増加すればそれだけ返済負担も増えてしまいます。できれば諸経費も考慮して物件価格の2~3割程度、頭金として準備しておきたいところです。

返済期間についてはどうでしょうか? 退職時までに完済することを考えると、「退職時年齢-現在の年齢」が借入期間の一つの目安といえます。例えば、現在35歳で65歳まで働くと仮定すると、「30年」です。ただし、返済期間を短くすれば毎月の返済金額は大きくなるので、いったん35年間など長い期間で組んでおき、繰り上げ返済を活用しつつ期間の短縮を図っていくのもよいでしょう。

また、返済期間中に収入が減少する、金利が上昇するなど、家計や世の中の状況が変化する可能性もあるので、特に変動金利(半年型)で借り入れをする場合には、金利上昇によって月返済額が増えても対処できるように、「頭金を多めに入れて借入金額を減らしておく」など余裕を持った資金計画を立てておくことをおすすめします。

まとめ

仮に、金利1.2%で4,500万円、35年借り入れする場合(ほかのローンはなし)、理想とする返済負担率を20~25%以内に抑えるには、少なくとも約630~788万円の年収が必要なことがわかりました。

ただ、住宅は購入したらそれで終わり、ではなく、住宅ローンの返済もしつつ、教育資金や老後資金、旅行資金などライフプランに必要なお金を同時に準備していく必要があります。希望する生活を送るのに必要な金額も人それぞれです。住宅を購入したために返済に追われて、希望する生活が送れないのでは本末転倒ですので、住宅購入をライフプランの一環としてとらえて、「適正な借入金額」を判断することも忘れずにしましょう。

(最終更新日:2023.07.18)