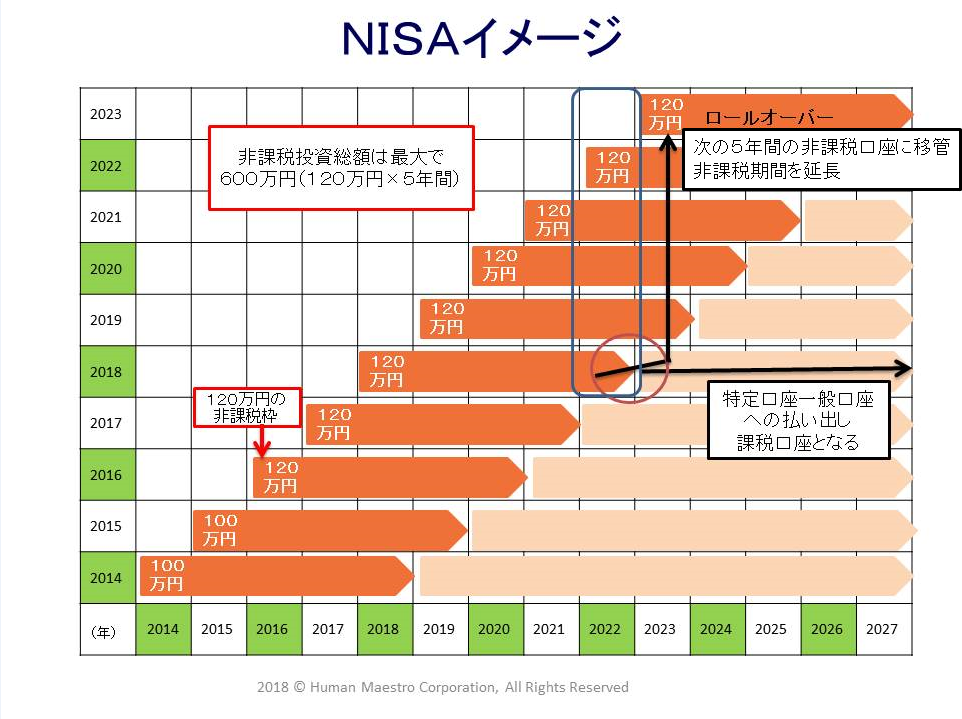

2014年にスタートしたNISA(少額投資非課税制度)の非課税期間は最大で5年。2014年中にNISA口座で購入した株式や投資信託は2018年末で満了を迎えました。

今後、非課税期間満了を迎えるにあたって考えておきたいことを整理しておきましょう。

満了時に投資した資産はどうなる?

NISA口座に投資した資金を5年の満了時に売却していない場合、運用を続ける方法は2つです。

【1】翌年のNISA口座へロールオーバー

【2】特定口座または一般口座に払い出す

期間満了を迎えても何も手続きをしない場合、満了時の時価評価額で特定口座または一般口座に資産が強制的に払い出されます(【2】の方法が自動で発動)。

その後売却して利益が出れば、その利益に対し20.315%の税金がかかります。

たとえば、2014年中にNISA口座で購入した投資信託100万円が値上がりし、何も手続きをせずに満了時の時価130万円で課税口座に払い出されたとします。その後さらに値上がりして150万円の時に売却すると、課税口座への移管時の価格130万円との差益20万円に対する所得税、住民税、復興所得税あわせて約4万円が課税されます。

逆に100万円の元本が80万円の時に課税口座に移管され、さらに70万円に下がってから売却した場合、利益はありませんので税金はかかりません。課税口座に払い出し後90万円に値上がりした時に売却すると、移管時の時価に対し10万円の利益が出ているため約2万円の税金がかかります。NISA口座での取得価格100万円ではなく、満了時の時価80万円が新たな取得価格となって課税されることに注意しましょう。

ロールオーバーとは

2018年12月までにNISA口座で購入した株式や投資信託は、5年間の非課税口座満了時に「ロールオーバー」という手続きを行うことで、次の5年間の非課税枠に資産を移し、通算10年間運用を続けることができます。

なお、2019年1月1日以降にNISA口座で運用をはじめた資産はロールオーバーできませんので、5年間で売却をするか、そのまま特定口座か一般口座に払い出して運用を続けることになります。

2015年中にNISA口座で購入した資産は、2019年12月末に満了を迎え、引き続きNISA口座で運用するには2019年中にロールオーバーの手続きが必要になります。

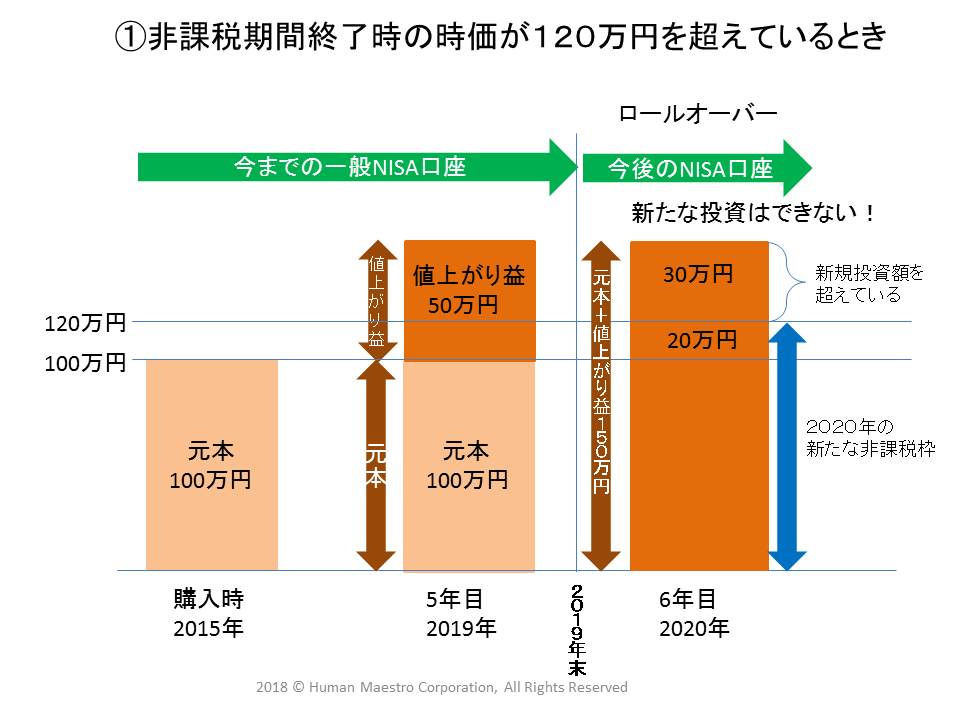

非課税期間が満了し、ロールオーバーを行う際、 “利益”が出ている場合と、“損失”が出ている場合、売却時にどうなるか整理してみましょう。

・ロールオーバー時に”利益”が出ている場合

最初にNISA口座で投資した100万円が、ロールオーバー時に150万円に値上がりして120万円の非課税枠を超えていても、全額を次の5年間の非課税枠に移し運用を続けることができます。もしロールオーバー後5年の間に売却して50万円の利益を確定すると、50万円に対する税金約10万円が非課税となります。

ただし、ロールオーバー後は非課税枠をはじめから超えているため、その年にNISA口座での新たな投資はできません。たとえばロールオーバーしてすぐ1月に資産を売却してNISA口座の資産がゼロとなっても、その年の12月末までNISA口座の空いた枠に新たに投資することはできません。

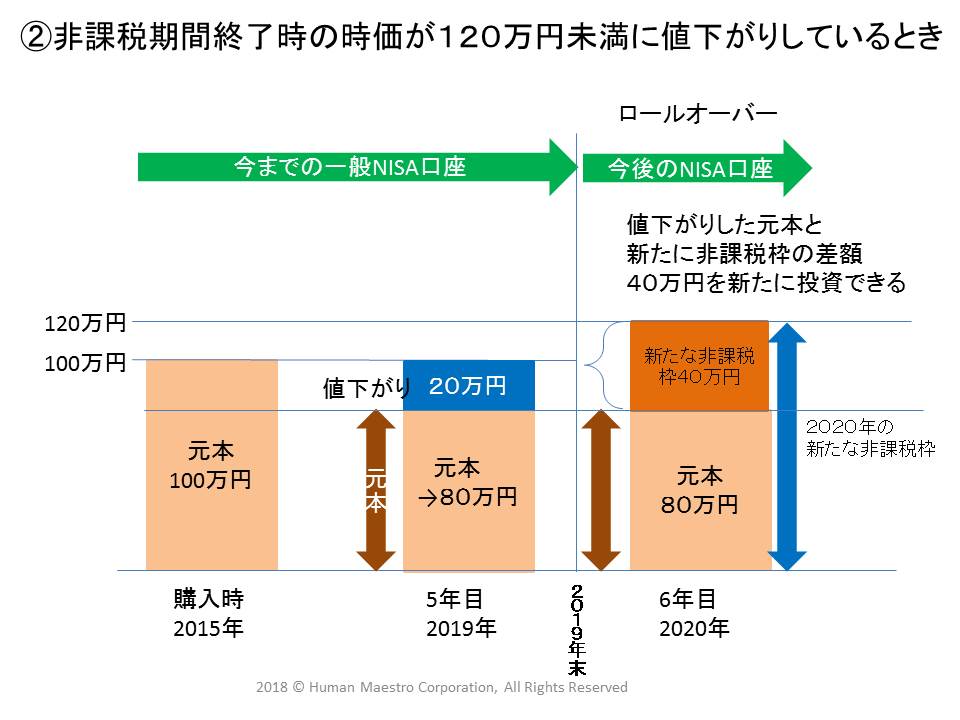

・ロールオーバー時に“損失”が出ている場合

2015年に100万円を投資して2019年12月に元本が80万円に値下がりしていたとします。値下がりしたまま2020年のNISA口座にロールオーバーし、80万円のまま売却すると20万円の損失が発生します。

ここで注意したいのが、NISA口座で損失が発生すると、他の証券口座で発生した利益との損益通算ができない点。

たとえばNISA口座でAの投資信託が20万円値下がりし、特定口座でBの投資信託が30万円の利益を出している場合、NISA口座の救済措置はなくB投資信託の利益30万円に対し約6万円の税金がかかります。

特定口座や一般口座など課税口座に資産を移してからであれば、利益が出ている株式や投資信託の利益と相殺することができます。

つまり、NISA口座の資産をロールオーバーせず満了時に20万円の値下がりのまま特定口座に移すと、移した時点の80万円が新たな取得価格となります。特定口座に移してからさらに10万円値下がりをして70万円で売却したとすると、10万円の値下がりと30万円の収益を差引き、20万円の利益に対する税金約4万円となります。

一方で、値下がりした80万円をロールオーバーし、5年間で値上がりを待って売却による非課税効果をねらう方法も考えられます。

ロールオーバーの手続きについて

ロールオーバーの手続きは、年末までに実施する必要があります。

忙しい時期でもあるため、10月ごろまでにはロールオーバーを行う金融機関と、現在NISA口座を開設している金融機関の両方に手続きの確認・問い合わせをしておきましょう。

一般的な手続きとしては、ロールオーバーを行う金融機関に「非課税口座内上場株式等移管依頼書」といったロールオーバーの意思表示のための書類を提出します。11月末から12月上旬位までが提出期限となっている金融機関が多いようです。

また、ロールオーバーをするには、その年の年末時点で同一の金融機関に一般NISA口座が開設されていることが必要です。他の金融機関にNISA口座があったり、同一の金融機関でも「つみたてNISA」の口座となっている場合は、次年度のNISA口座の開設の手続きを行います。

書類の不備や、やり取りに時間がかかることもあるため、12月上旬には所定の手続きを行いましょう。金融機関変更を行う場合は「非課税口座廃止通知書」または「勘定廃止通知書」を交付してもらい、ロールオーバーする金融機関に提出が必要です。9月下旬から10月上旬位には手続き可能になる金融機関が多いので、早めに行動しておきましょう。

値動きを見て年内に売却を、と思っている人でも、投資信託は商品により売却までに数日間かかります。非課税期間内に利益を確定したい場合は、12月の最終営業日までに手続きが完了するように、商品ごとの売却スケジュールをしっかりと確認しておきましょう。

制度を理解し、安定的な資産形成を

NISA口座は収益が非課税になり、効果的な運用ができる反面、5年間という限られた期間に利益を確定しなくてはなりません。ただ、ロールオーバーを使えば10年の間に利益が出た場合に非課税メリットを使うことができます。現在損失が発生していて売却は先に延ばしたいという場合には、チャンスを5年間引き延ばすこともできます。

値上がりしているときに利益を確定するためには、投資したお金の値動きを定期的にチェックすることが大切です。制度や運用の仕組みを勉強しながら、目先の値動きに一喜一憂することなく分散投資や中長期での運用を心掛け、上手に非課税効果を使って資産形成を行いましょう。

(最終更新日:2019.10.05)