定期預金に100万円を預けていても1年間で数十円~千円程度しか利息がつかない時代、最近、利回りが高いということで「ソーシャルレンディング投資」が注目されていますが、「実のところ、どんな投資かよくわからない」という人も多いのではないでしょうか? ソーシャルレンディングの特徴、メリット・デメリットを早速みていきましょう。

ソーシャルレンディングとは? 一般の金融商品とどう違うの?

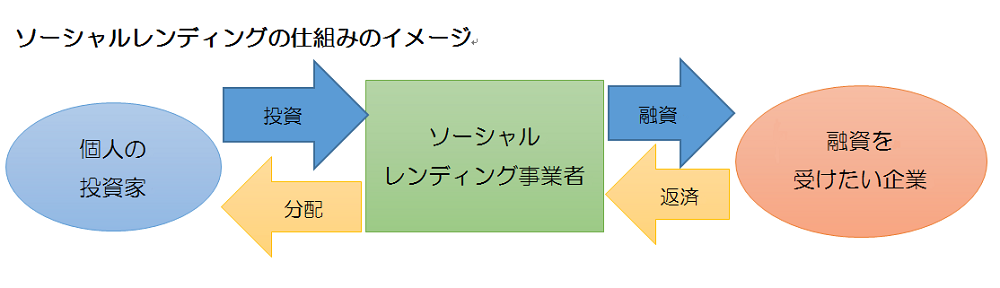

ソーシャルレンディングとは、企業がプロジェクトや事業を運営するための資金を個人から集めるための一つの方法です。ソーシャルレンディング事業者がお金を運用したい個人から資金を集め、集めた資金を融資が必要な企業に貸します。いわばお金を「借りたい人」と「貸したい人」をつなぐ仕組みといえますね。

したがって、ソーシャルレンディング投資をするというのは「金融商品を購入する」のではなく、「間接的に企業の事業(プロジェクト)に融資をする」ことになります。お金を貸しているわけですから、分配金を受け取ることができますし、期限が来れば貸したお金を返してもらえるわけです。

企業が銀行から融資を受けるのではなく、ソーシャルレンディングを活用して資金を調達するのは、「プロジェクトごとに融資を受けられる」「少ない金額から融資を受けることができる」「融資審査の時間が短い」「企業が赤字か黒字かだけではなく、借り手の返済能力に注目して融資審査をするので、比較的柔軟な審査が可能」などのメリットがあるといえます。

ソーシャルレンディングのメリットは?

では、ソーシャルレンディング投資を利用するメリットはどこにあるのでしょうか?

利回りが高い

まずは、“高利回りで資金を運用できること”です。もちろんサービスによって異なりますが、5~10%程度の利回りで運用できているケースが多いようです。ソーシャルレンディングを活用する企業は「経営は健全だけど、金額が少額、期間が短いなどで銀行から融資を受けられない」ケースがほとんどです。柔軟な融資が受けられる反面、借入金利は高くなり、借入金利が高ければ、投資してくれた個人に分配できる利回りも高くなる、というわけですね。

少額からでも投資できる

もちろんプロジェクト内容によっても異なりますが、少ないものでは1万円から投資ができるタイプのものもあります。「利用してみたいけれど、あまり大きな金額を投資するのは不安」「いろんなプロジェクトに少しずつ投資したい」といったニーズにも適しているといえるでしょう。

簡単に投資ができて、運用の初心者と慣れている人の差が出にくい

どんなプロジェクトに投資をするか、事業者と案件、投資金額を決めて運用がスタートすれば、あとは期限が来るまで特に運用の見直しなどをする必要はありません。ですから、案件の選択という観点では差が出る可能性はありますが、同じ案件では運用に慣れている人と初心者で結果に差が出ないという点もメリットです。

ソーシャルレンディングを利用する際の注意点は?

過去にはソーシャルレンディング事業者に対し、虚偽表示や管理運営上の不備があったとして、関東財務局から業務改善命令が出されたケースもありました。ソーシャルレンディングを行う際には、どんな点に注意をする必要があるのでしょうか?

見かけの投資家利回りに惑わされない

ソーシャルレンディング事業を運営する会社は、インターネットなどを活用して、投資をしたい個人から小口のお金を集め、その資金を企業に融資します。その際には、事業者の取り扱い手数料がかかります。

例えば、投資家利回り8%のA、B2つの案件があったとします。

A案件: ソーシャルレンディング事業者の取る手数料が5%、融資企業への貸出金利は13%

B案件: ソーシャルレンディング事業者の取る手数料が7%、融資企業への貸出金利は15%

この場合、同じ投資家利回りが8%であってもB案件の方が高リスク、ということができます。見かけの利回りだけでなく事務手数料もチェックする必要がありますね。

繰り上げ返済や早期償還がある

投資期間が決められていてもプロジェクトが早く終了するなど、当初よりも早く資金が返ってきてしまうケースもあります。ただし、これらは投資資金が早く手元に返ってくるわけです。返ってきた資金の運用をまた考える必要はありますが、そんなに気にしなくても良いでしょう。

貸し倒れになればお金は戻ってこない

ソーシャルレンディングは比較的、貸し倒れのリスクは低いとはいわれておますが、あくまでも融資ですから、事業がうまくいかなければ予定通りの配当がもらえない、投資した資産が戻ってこないというリスクはあります。

ただ、案件によってはきちんと資産の保全を図り、万が一に備えて保証や担保ととっているものもあるので、この点もチェックしておきましょう。

そのほかには、

・成長国への投資など投資通貨が外貨であれば、為替変動リスクがある

・貸金業法により、ソーシャルレンディング事業者が集めた資金が、実際にどの企業に融資されているか投資家から見えない。そのため、異なるファンドに投資したはずが同一の企業に貸し付けしてしまい、リスク分散できていない恐れがある

・途中で解約することはできない

などの注意点があります。

高い金利や表面的な業界シェアだけにとらわれるのではなく、事業者が情報をきちんと開示しているか、コンプライアンスに係る取り組みは徹底しているか、社内の管理態勢が充実しているか、融資先が破綻した場合にきちんと担保をとって資産の保全をしているかなど、さまざまな視点でチェックしておく必要があります。

具体的にはどんな事業者がある?

では、具体的にはどのような事業者がソーシャルレンディングを取り扱っているのでしょうか? 筆者調べによる一例を紹介します。

SBIグループが提供するソーシャルレンディングサービスです。「日本で働くカンボジア人技能実習生」向けに、対象企業からの借換えに限定した貸付事業、土地や建物を取得し、不動産の開発等を行う事業者」向けの貸付事業など、さまざまな案件があるようです。事業者が取る手数料が安いという点に特徴があるといえます。

主に、欧州やラテンアメリカをはじめとする海外の消費者ローンや事業者ローン、延滞しているローンに投資を行っています。自分の出資したお金が、遠い国をよりよくする仕組み作りに活かされていると実感したい人には適しているかもしれません。また、伊藤忠商事や第一生命など大手企業が出資している点にも特徴があります。

ロードスターキャピタル株式会社(不動産の自己運用・仲介・コンサルティング等を行っている総合不動産会社)が運営しているソーシャルレンディング事業者。京都の古い町屋を改修して宿泊施設として展開する、新築マンションに投資をするなど、不動産投資に特化しています。

WEBサイトでは、各事業者が取り扱っている案件や過去の実績、利回りなど様々な情報をみることができるので、良く比較検討して納得して活用しましょう。

まとめ

資産を効率的に運用する一つの手段としてのソーシャルレンディング。少額から高い利回りを期待できる、メンテナンスの手間がかからないというメリットだけでなく、新興国の社会貢献や地域の町おこしに参加など、自分が貢献したい事業を選択でき、貢献の結果を実感しやすいという点でも、魅力的な投資といえます。

また、さまざまな国に融資する案件もあるので、少額から国際分散投資も可能となります。ただし、高い利回りにはリスクもつきものです。自分が投資をしようと思っている企業がどんな企業でどんな案件なのか、利用するソーシャルレンディング事業者の経営体制はどうなっているのか、しっかりチェックをしたうえで投資をすることが非常に大切です。

また、万が一、投資資金が返ってこなかったとしても生活に支障が出ないように、余裕資金の範囲で投資をすること、そして、投資の基本である分散投資も忘れずに!

(最終更新日:2019.10.05)