2018年7月の金融政策決定会合で実質的に長期金利の上昇が容認されて以降、じわり長期金利が上昇しています。これを受けて、一部の金融機関では住宅ローンの金利を引き上げているわけですが、今後、住宅ローン金利はどうなることが予想されるでしょうか? 住宅ローン金利が決定される仕組みやこれまでの金利推移も含めてみていきます。

日本の最近の金利はどのように変化してきた? どのようなことに影響を受ける?

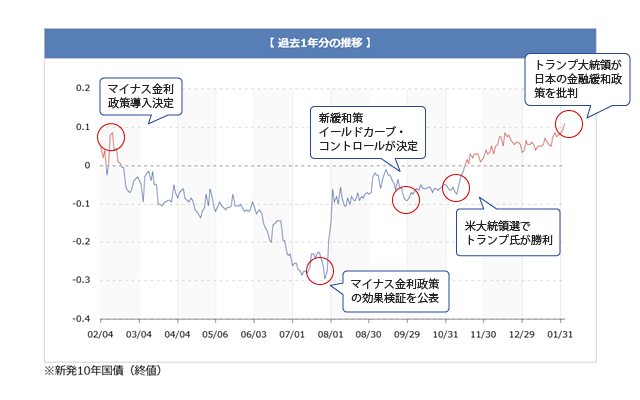

まず、日銀がマイナス金利政策を導入してからこれまでの金融政策と金利の動向を振り返ってみましょう。

日銀は、「消費の活性化や企業収益の改善とそれによる賃金上昇を後押しする」という意図で2016年2月にマイナス金利政策を導入しました。ただ、実際には、消費は改善せず、物価は上がるどころかむしろ下落気味、金利も低下、金融機関の経営状況も悪化、と思ったような成果が上がっていませんでした。

そこで、「金融緩和政策に若干の修正をかけましょう」というのが2016年9月から実施された「イールドカーブ・コントロール」という新緩和策です。

この政策のポイントは、「0.1%のマイナス金利は維持しつつ、今までマイナスで推移していた長期金利を0%で推移するように誘導する」という点です。結果、長期金利は若干、上昇したものの、低金利によって金融機関の経営は悪化し、国債も買い手が減り、物価も思うように上がらず、最終的に金融緩和の副作用に耐えかねるかたちで日銀は2018年7月に長期金利の変動幅を今までの倍の「±0.2%」への拡大を認め、実質的には長期金利上昇容認と金融政策の修正を実施したわけです。

こう見るとやはり、日本の金利は主に金融政策がその動向のカギを握っているといえるでしょう。

ただし、金利は日本の金融政策だけでなく、海外動向によっても影響を受けます。

2016年10月に米大統領選でドナルド・トランプ氏が勝利をした際には実際に、日本の長期金利は上昇しました。これは、「米国景気拡大期待」から、安全資産である国債を売って、株式などのリスク資産を買う動きが進んだ結果、国債の価格が値下がり(利回りは上昇) したことが背景にあるといえます。

さらにその後、トランプ大統領が日本の金融緩和政策を批判、金利が急上昇したことを受けて日銀が無制限の国債買い入れを行って長期金利を抑え込むなど、日銀の動向だけでなく、海外の動向によっても金利は影響を受けていることがうかがえますね。

◆参考:マイナス金利導入後約1年の長期金利動向 2016年2月~2017年1月 日本相互証券株式会社

◆参考:長期金利の推移 2017年10月~2018年10月 日本相互証券株式会社

住宅ローン金利は何を基準に決まる? 過去の住宅ローン金利推移は?

では、住宅ローン金利は何を基準に決まっているのでしょうか?

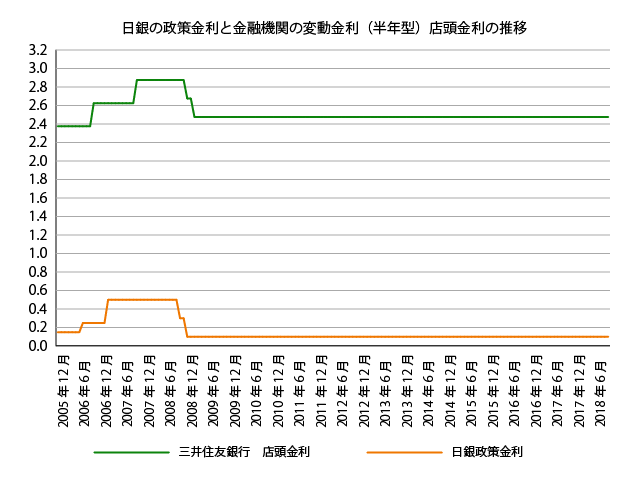

変動金利(半年型)は、「短期プライムレート」を基準にして各金融機関が毎年4月1日、10月1日に決定します。短期プライムレートは、銀行が優良企業に融資をする際に適用する金利のうち、期間が1年以内のものです。これは、金融機関同士が資金の貸し借りをする際に使われる「市中金利」に連動します。市中金利に影響を与えるのが日銀の政策金利なので、住宅ローンの変動金利(半年型)は、ほぼ日銀の政策金利に連動するといえます。ちなみに、日本の政策金利は、現状ゼロ金利と史上最低水準で、金融機関の変動金利(半年型)の金利が連動しているのも確認できますね(下グラフ参照)。

◆三井住友銀行 店頭金利の例

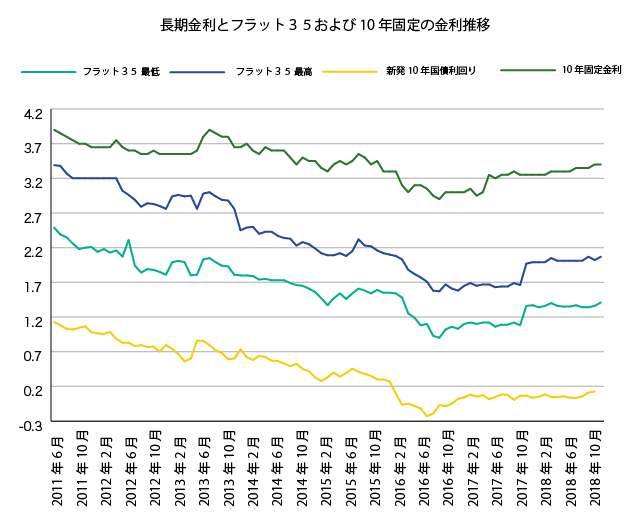

では、固定金利はどうでしょうか? 固定金利には、一定期間金利を固定する「固定金利期間選択型」と「全期間固定金利型」の2つのタイプがありますが、いずれも「長期金利」に連動します。長期金利とは満期までの期間が1年超の債券などに用いられる金利で、代表的なものは「新発10年国債利回り」です。金融機関の中には市場金利に連動せず、独自に決めているところもありますが、一般的には住宅ローンの固定金利は「新発10年国債利回り」の動きに影響を受けます(下グラフ参照)。

また、消費税率アップによる経済への影響、米国の金利状況なども日銀が金融政策を決めるうえでの判断材料になるため、結果的には住宅ローン金利に影響を与えるといえますね。

今後の住宅ローン金利はどうなるの?

日銀は7月30~31日の金融政策決定会合で、長期金利は「経済・物価情勢等に応じてある程度変動しうるもの」として、変動幅を今までの倍の「±0.2%」への拡大を認めました。実質的には長期金利上昇を容認した格好です。

実際に9月は、メガバンク3行が10年固定の優遇金利を引き上げるなど、長期間金利を固定するタイプの住宅ローン金利は少しずつ上昇しています。

もちろん、日銀は長期金利を「ゼロ程度で推移するように誘導する」目標は変えておりませんし、短期金利もこれまで通り「マイナス金利」を維持するスタンスは変えていません。

では、今後の住宅ローンはどう考えればよいでしょうか?

7月の政策会合では、変動幅の拡大修正をして、金利上昇を容認したわけですから、今後さらに金利が下がる状況は考えにくいといえます。

一方で、2019年10月の消費税率アップを前にして、増税後の景気動向がどうなるか不透明感があるうえ、物価も政府・日銀がかねてから目標としている2%を達成できる見通しもつきにくいため金利がさらに上昇していく、という状況でもなさそうです。

また、変動金利(半年型)に影響を与える短期金利についても、「マイナス金利」政策が当面の間、維持される模様です。つまり、変動金利(半年型)は当面、現状の低金利の水準が続き、長期金利に影響を受ける10年以上金利を固定するタイプや全期間固定金利型については、今後、市場の金利動向に合わせて若干、上昇する可能性がありそうですね。

さらに、海外では米国の長期金利が着実に上昇して3%を超えて推移しています。さらに上昇を続けると、日本の金利にも上昇圧力がかかるかもしれません。日本の情勢だけでなく海外の経済動向や金融情勢にも注意が必要といえるでしょう。

借り換えや繰り上げ返済と住宅ローン控除、どちらを優先すべき?

では、将来の金利上昇が予想される中で、「借り換え」「繰り上げ返済」「住宅ローン控除」どれを優先すべきでしょうか?

当面、現状の低金利水準が続くのであれば金利が低い変動金利(半年型)を選択する、と考えもありますが、住宅ローンでの最重要ポイントは「無理なく安心して返済する」ことです。これから教育資金の負担が増える、今は共働きで収入が多いが将来的には配偶者が退職するかもしれない、などの家計の見通しがはっきりしないケースでは、「長期金利はこれ以上さらに下がる状況は考えにくい」という観点から考えてみるのも一つの手です。金利低下の底打ち感が強まっているので、借り換えや金利タイプの変更をして、早めに金利を固定化することを検討してみても良いかもしれませんね。

また、「繰り上げ返済」をした方がいいのか、住宅ローン控除が受けられる期間は「住宅ローン控除」を優先した方が良いのか、迷うケースもあるかと思います。

まず、当初10年間固定金利型など固定金利期間が長いタイプを選択しており、家計にゆとりがなく、将来金利が上昇した際の返済額アップの影響を抑えたいというケースでは、固定金利期間中は金利上昇のリスクはないので、「住宅ローン控除」を優先し、ローン控除分を貯めておき、金利変更時期の直前に「繰り上げ返済」をする、というのが効果的でしょう。

ただし、現在、変動金利(半年型)や全期間固定金利型を選択しているケース、あるいは単に「利息負担を軽減したい」「返済期間を短縮したい」のであれば「繰り上げ返済」を優先することをおススメします。というのも、早い時期にする「繰り上げ返済」は利息軽減効果が高く、大きく期間を短縮できるからです。

具体的なケースで考えてみましょう。

繰り上げ返済シミュレーション例 ※【フラット35】の試算

| 繰り上げ返済をした場合の具体的なケース | |

| 借入金額 | 3,000万円 |

| 金利タイプ | 全期間固定金利型 |

| 金利 | 1.5% |

| 返済方法 | 元利均等返済 |

| 借入期間 | 30年 |

| 3年間(36回)返済後の住宅ローン残高 | 2,756万9,937円 |

| 現時点で97.5万円繰り上げ返済した場合の利息軽減額 | 47万4,571円 |

| 繰り上げ返済によって得ることができない住宅ローン控除額 | 約7万円 |

<試算条件>

・年収600万円、扶養控除は1人 ・ボーナス返済なし

・ローン控除は全期間満額受けられると仮定。試算は概算

・1月から返済開始、3年間(36回)返済後、37回目返済前に繰り上げ返済をしたと仮定

このケースで考えると、

利息軽減額(47万4,571円) > 住宅ローン控除額(約7万円)

となり、繰り上げ返済で得られる効果の方が大きいことがわかります。

もちろん、「いつ」「いくら」繰り上げ返済をするかで効果も変わるので、「繰り上げ返済」か「住宅ローン控除」で迷っている人は、残高証明書で自分が受けられる控除額を計算し、繰り上げ返済で得られるメリットを比較して判断してみましょう。

(最終更新日:2019.10.05)