住宅ローンの金利タイプには、「変動金利型」「全期間固定金利型」「固定期間選択型」があり、それぞれにメリット・デメリットが存在します。また、どこの金融機関から借りるかによっても、金利や返済期間が変わってきます。一体どのような基準でローンを選べば良いのでしょうか。今回は、住宅購入者・購入予定者600人を対象に行ったアンケート結果を基に、住宅ローンの金利タイプと金融機関について、ARUHIマガジン編集部が調査しました。

金利タイプの選択とその理由、悩みどころは?

| Q.住宅ローンの金利タイプはどれを選びましたか(選ぶ予定ですか)? | |

| 第1位 | 「変動金利タイプ」47.0% |

| 第2位 | 「全期間固定金利タイプ」33.0% |

| 第3位 | 「当初固定金利タイプ」20.0% |

「住宅ローンの金利タイプはどれを選びましたか(選ぶ予定ですか)。またその理由もお答えください」と聞いたところ、「変動金利タイプ」が47.0%、「全期間固定金利タイプ」が33.0%、「当初固定金利タイプ」が20.0%という結果となりました。約半数の人が変動金利タイプを選んでいる様子がうかがえます。

各タイプを選んだ理由については、次のような意見が挙がっています。

【変動金利タイプ】

・「金利が低かったから(40代/男性)」

・「これが一番安いから(33歳/男性)」

・「金利があまり上がらなさそうだから(30歳/女性)」

・「金利が上がれば、繰り上げで対処できると思うから(40代/女性)」

・「短期で返済する予定(55歳/男性)」

・「金利が安く、元本の減るのが速い(46歳/男性)」

・「銀行の勧め(54歳/女性)」

変動金利タイプでは、ローン契約時の金利が安いことを理由に挙げている人が目立ちました。金利が安く、契約後も上昇する可能性が低い時にはこのタイプを選ぶ人が多いようです。万が一、金利が上がった場合には、繰り上げ返済などで対処するという意見もありました。

【全期間固定金利タイプ】

・「値上がりする心配がない(29歳/男性)」

・「予測ができるから(34歳/男性)」

・「支払いが安定して計画を立てやすいから(42歳/男性)」

・「常に一定の支払いで済む(52歳/男性)」

・「いずれ大きく金利が上がった時に払えないから(41歳/女性)」

・「銀行にすすめられた(36歳/女性)」

全期間固定金利タイプは、値上がりの心配がないため、安定した返済を望む意見が多く見られました。返済額が一定であるため返済総額の予測もしやすく、将来の計画が立てやすいことも選ばれる理由となっているようです。

【当初固定金利タイプ】

・「当面の金利が安めだったので(41歳/女性)」

・「あとから変更できる(49歳/女性)」

・「金利が一番低かった(56歳/女性)」

・「3年後の金利は読めないけど、一番生活スタイルを見直せる(38歳/男性)」

・「銀行からの提案(52歳/男性)」

当初固定金利タイプは、所定の条件を満たせば店頭金利よりも低い金利が適用される「金利引き下げサービス」が受けられます。金利も大きく下がるため、このサービスの対象者が選んでいるケースが多いようです。また、“固定”にするか“変動”にするかを決めきれない人が、後に変更ができる“当初固定”を選んでいる様子もうかがえました。

このほか、すべての金利タイプで「金融機関に勧められた」という意見も目立ちました。自分たちではローンのことがよくわからないため、銀行や信用金庫、ハウスメーカーなどで聞いた意見をもとに契約タイプを決めるという人も多いようです。

住宅ローンの金利タイプ選びで“一番悩んだ(でいる)点は?

| Q.住宅ローンの金利タイプ選びで“一番悩んだ(でいる)点”を教えて下さい | |

| 第1位 | 「借り入れ時点の金利の低さ」30.6% |

| 第2位 | 「将来の金利上昇リスク」26.5% |

| 第3位 | 「毎月の返済額がいくらになるか」25.8% |

| 第4位 | 「手数料、保証料などの諸費用」8.1% |

| 第5位 | 「どの金融機関にするか」7.4% |

「住宅ローンの金利タイプ選びで“一番悩んだ(でいる)点”を教えて下さい」と聞いたところ、「借り入れ時点の金利の低さ」が30.6%、「将来の金利上昇リスク」が26.5%で、金利についての悩みを抱えている人が過半数に上ることがわかりました。

このほか、「毎月の返済額がいくらになるか」が25.8%、「手数料、保証料などの諸費用」8.1%、「どの金融機関にするか」7.4%という結果となっています。

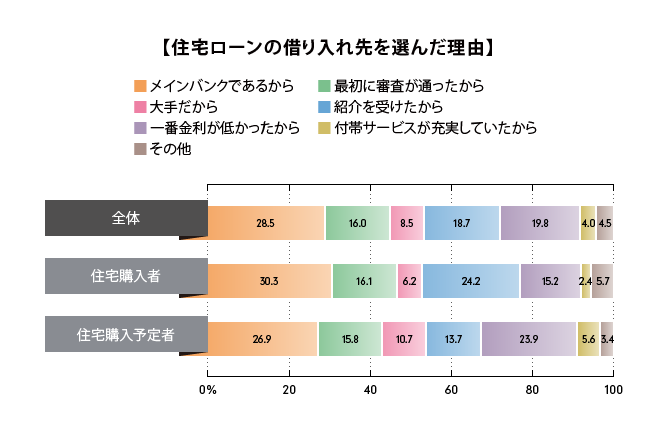

【調査結果】住宅ローンの借り入れ先の金融機関をを選んだ決め手は?

|

Q.住宅ローンの借り入れ先の金融機関選びで、“その金融機関を選んだ理由”または“金融機関を選ぶポイントとなる点”は? |

|

| 第1位 | 「メインバンクであるから」28.5% |

| 第2位 | 「一番金利が低かったから」19.8% |

| 第3位 | 「紹介を受けたから」18.7% |

| 第4位 | 「最初に審査が通ったから」16.0% |

| 第5位 | 「大手だから」8.5% |

「住宅ローンの借り入れ先の金融機関選びで、“その金融機関を選んだ理由”または“金融機関を選ぶポイントとなる点”を教えて下さい」と質問したところ、「メインバンクであるから」が28.5%と最も多い結果となりました。複数の銀行を利用すると手続きなどが面倒なため、給与の振り込みなどで使用しているメインバンクでローンも借りる人が多いのではないかと考えられます。

次いで、「一番金利が低かったから」が19.8%となりました。複数の金融機関を比較した上で選んでいる人も多いようです。そのほか、「紹介を受けたから」が18.7%、「最初に審査が通ったから」が16.0%、「大手だから」が8.5%、「付帯サービスが充実していたから」が4.0%と続いています。

しかし、住宅購入者と購入予定者に分けて見てみると、少し差があることもわかりました。両者とも「メインバンクであるから」がトップであることは変わりませんが、住宅購入者が2番目に多く選んだのは「紹介を受けたから」で24.2%でした。ローンを借りる際には分からないことや不安も多いため、最終的には使い慣れたメインバンクや、知人やハウスメーカーに紹介された金融機関を選ぶ人が多いのではないかと思われます。

まとめ

今回の調査では、それぞれの金利タイプを選ぶ人がどのように考えているかがわかりました。結果を参考にして、自分の経済状況や価値観に合ったものを選んでみてください。

また、金融機関の選定方法としては、まずはメインバンクで検討したうえで、知人からのアドバイスやハウスメーカーからの紹介も受けてみると良さそうです。複数の金融機関の金利を確認、比較した上で信頼できるものを選びましょう。

(最終更新日:2019.10.05)