Q.住宅ローンの借り入れを検討しています。定年年齢までに完済したいと考えているのですが、35年という返済期間を考えると、30歳までに住宅ローンを組んだほうがいいのでしょうか?(20代夫婦)

定年年齢を考えると住宅ローンは30歳までに組んだほうがいい?

ファイナンシャル・プランナーである私のところには、新婚のご夫婦やこれから夫婦になる方が、新婚生活でのお金の心構えを聞きにいらっしゃいます。

その時に必ずといっていいほど聞かれる質問が、「住宅ローンを組んで住宅を購入するのであれば何歳くらいがいいのか」というものです。住居にかかる費用は、家計の中で大きなウエートを占めるもので、生涯の家計収支をコントロールしていく上でも大変重要な項目です。 そこで、私がこのような質問を受けた時、どんな話をするかお伝えいたします。

かつては60歳で定年退職というのが当たり前でした。でも、現在では60歳でいったん退職金をもらい、本人が希望する場合は再雇用として65歳まで就業可能な企業が増えているようです。とはいえ、再雇用となると、ほとんどの場合、収入は大きく減るようです。勤め先にもよりますが60歳くらいで家計収入が頭打ちになるといえるでしょう。

再雇用で給与が減ったり、退職して年金が家計の主な収入になったりしても、収入に見合うように生活水準を落として、家計支出を減らすことができれば、ローン返済を続けていくことも可能です。でも、現実的には難しいでしょう。

そう考えると、借入期間が最長35年の住宅ローンを契約するとしても、定年後に比べて収入が高水準である60歳くらいまでに、言い換えれば現役中に完済するために、30歳くらいまでには、住宅ローンを組み始めたほうがいいといえます。

データで住宅取得年齢を見てみると?

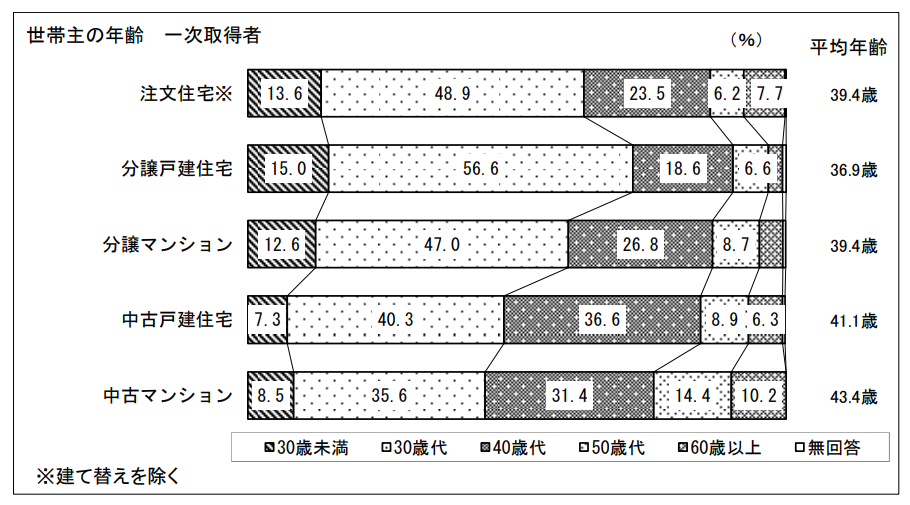

もちろん、個人的な事情で30歳までに住宅ローンを組むのとは無理だとか、すでに30歳を過ぎているという人いらっしゃることでしょう。そこで、実際に何歳で住宅を取得する人が多いのか、「平成28年度住宅市場動向調査報告書(平成29年3月 国土交通省住宅局)」で調べてみました。

この報告書によると、初めて住宅を取得した世帯主の年齢は30歳代が最も多く、次に40歳代が多くなっています。住宅ローンを組んでいるのも30歳代が最も多いといえるでしょう。統計上でいえば、30歳までに住宅ローンを組んで家を買うことにこだわる必要はなさそうです。

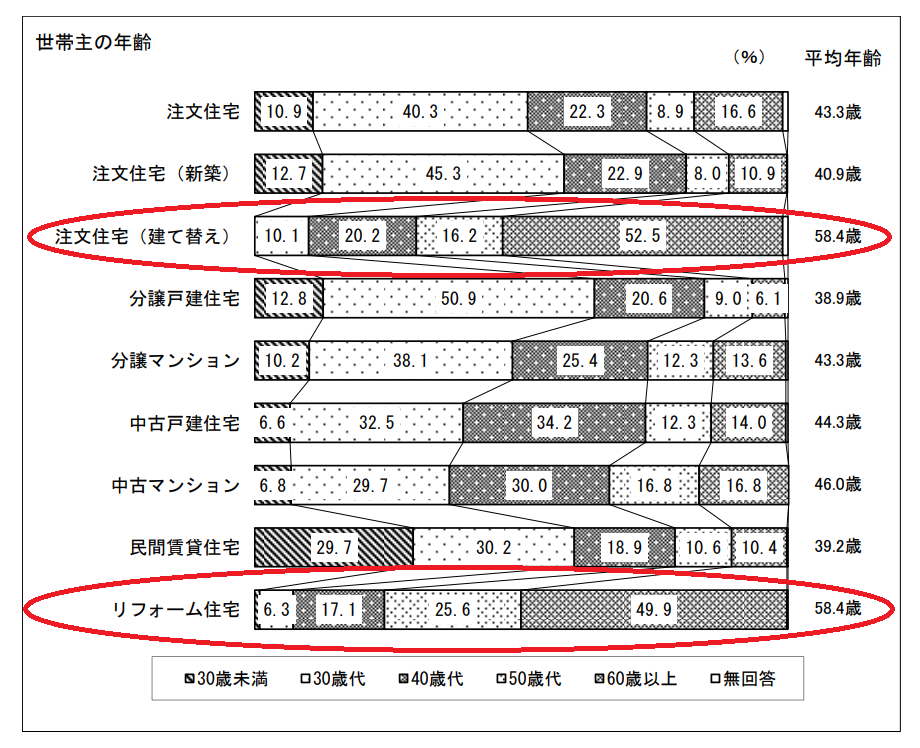

ちなみに、住宅の建て替え(60歳以上:52.5%)やリフォームを行っている(60歳以上:49.9%)を見ると、60歳以上の年齢が約50%を占めているように、各年代の中でも最も多くなっています。(※下記図内の赤枠箇所)

住宅購入は一生で一度の一番高い買い物と言われていますが、場合によっては、60歳以降に建て替えたりリフォームしたりするための資金の準備が必要だ、ということも注視すべきでしょう。

年齢が若いほうが住宅ローン審査に通りやすい?

もう1つ、調査の数字を見てみましょう。

国土交通省住宅局が作成した「平成29年度 民間住宅ローンの実態に関する調査結果報告書」(平成30年3月)によると、9割以上の金融機関が融資を行う際に考慮する項目(審査項目)として、「完済時年齢」(97.2%)、「健康状態」(95.7%)、「借入時年齢」(95.6%)、「担保評価」(95.5%)、「年収」(93.6%)、「連帯保証」(92.8%)、「勤続年数」(92.7%)があげられています。

ここで、団体信用生命保険(団信)のことを思い出してみてください。【フラット35】は、団信に加入しなくても融資を受けることができます。ですが、通常、民間の住宅ローンは、団信に加入しないと住宅ローンを借りることはできません。つまり、健康でないと住宅ローンを借りることができないのです。

つまり金融機関は、年収や勤続年数といった経済的な安定性だけでなく、年齢や健康状態が重視されていることがわかります。そう考えると、「30歳までに」とこだわる必要はありませんが、健康な人が多い、若い年齢層のほうが、住宅ローン審査に通りやすいとはいえるでしょう。

なお、「完済時年齢」と「借入時年齢」、つまり借り入れのできる年齢は、民間金融機関と【フラット35】では違っています。住宅ローンを借りる時には確認が必要です。参考までに記載しておきます。

【住宅ローンの年齢制限】

| 民間金融機関の例 | 【フラット35】 | |

| 借り入れのできる年齢 | 20歳以上65歳未満、70歳の誕生日まで など | 20歳以上申込時70歳未満 |

| 完済時の年齢 | 75歳未満、80歳の誕生日まで など | 80歳まで |

住宅ローンを組む年代別メリット・デメリット

住宅ローンを組んで家を買う年齢に、一定の傾向があることはおわかりいただけたと思います。ですが、ライフスタイルが多様化している現在、家を買う時期は、その人その人の事情によってばらつきがあって当然です。

とはいうものの、家の購入時期について判断する指針も必要でしょう。そのため、あえて年代別に定年退職の時期を考慮した上で、住宅ローンを組むメリットとデメリットを考えてみましょう。

参考までに3,000万円を長期固定金利(年利1.0%)の住宅ローンを借りた時の毎月の返済額と利息の支払額も計算してみました。(※返済プラン比較シミュレーション:住宅金融支援機構ホームページより)

【住宅ローンを組む年代別メリット・デメリット】

| <20代>子どもは誕生前か乳幼児時期、目的を持った貯蓄を始める時期 | |

| メリット | 長期のローンが組めるので、毎月の返済額を低減できる。繰り上げ返済、教育費や老後の生活費などの目的で貯蓄もしやすい |

| デメリット | 利息支払額が高額になる。長期間にわたって毎月返済が続くため、家計の支出項目が硬直化する可能性もある |

| 返済期間 | 35年間 |

| 毎月の返済額 | 8万4,685円 |

| 利息総額 | 約556万円 |

| <30代>子どもは幼稚園、小学生。収入は増えるが、子どもの教育費などで支出が増加し始める | |

| メリット | 繰り上げ返済など家計収支の長期的な計画が立てられる |

| デメリット | 「何とかなる」と背伸びした住宅ローンを組むと、教育費など支出が増えた時、家計が早期に破綻する可能性がある |

| 返済期間 | 25年間 |

| 毎月の返済額 | 11万3,061円 |

| 利息総額 | 約391万円 |

| <40代>子どもの教育費がピークにさしかかる。夫婦の老後も考え始める時期 | |

| メリット | 一般的に家族の構成が決まり、収支のコントロールがしやすくなる時期。子どもの受験勉強などで部屋が必要な時には、一時的に自宅の近くにアパートの1部屋を借りるなど柔軟な対応も可能 |

| デメリット | 子どもの教育費の支出や老後の生活費の貯蓄もする必要もあり、かなり家計支出を制限しないと生活が成り立たなくなる |

| 返済期間 | 15年間 |

| 毎月の返済額 | 17万9,548円 |

| 利息総額 | 約231万円 |

| <50代>子どもの教育費の支出がピーク。もしくは子どもが独立する。夫婦の老後資金を確認し準備する時期 | |

| メリット | 短期間で少額のリフォーム資金融資であれば借り入れも可能。新規の住宅購入は難しい |

| デメリット | 住宅ローンを組むのであれば、定年までに完済できないと、70歳以降に生活資金が枯渇する可能性もある |

| 返済期間 | 住宅購入のためには借りないほうが良い |

| 毎月の返済額 | |

| 利息総額 | |

まとめ

ここでご紹介した統計上の数字は、あくまで参考と考えてください。住宅ローンを定年までにコツコツと返していくのであれば、30歳くらいまでにローンを組んだほうがいいとはいえますが、それが必須ではありません。

ご自身の生活はご自身でつくるものです。まず、将来の人生を思い描いてみて、ライフプランニングと家計のシミュレーションをしてみましょう。

そして、何よりも大切なのは、背伸びをしないことです。借り入れ時の年齢にかかわらず、住宅ローンは毎月無理なく返済できる金額を借りるようにしてください。

(最終更新日:2019.10.05)