住宅ローン返済が始まって少し経つと、多くの人が「思ったよりも住宅ローンの残高が減らない」と感じるようです。多くの人は毎年、金融機関から送られてくる「住宅ローン残高証明書」で、その残高を確認すると思いますが、返済予定表でも残高を確認できます。ここでは、返済予定表の見方や確認すべきポイントを解説します。また、住宅ローン残高が思うように減らないときの見直しについても触れます。

自分の住宅ローン残高を確認していますか?

住宅ローンを借りている人の中には、毎月の返済日や返済金額を意識することはあっても、残高がどのくらいかを意識して確認する人は少ないと思います。では、そんなみなさんが残高を意識するタイミングはいつでしょうか?

おそらく大多数の人は、10月上旬から中旬くらいにかけて金融機関から郵送で届く、「住宅ローン残高証明書」を受け取ったときではないかと思います。これは年末調整や確定申告で使用するための書類です。

たとえば、金利1.5%、返済期間35年、元利均等返済で3,000万円を借りると、毎月返済額は約9万2,000円です。この場合、3年後の住宅ローン残高はいくらくらいだと思いますか?

答えは、「約2,800万円」です。つまり、3年間、毎月9万2,000円弱返済をしていても、元本は200万円しか減りません。3年間、毎月9万2,000円を返済し続けると、約330万円を払っていることになりますが、その内の130万円くらいは利息の支払いに充てられているのです。

【返済例】

| 住宅ローン借り入れ条件 | 金利1.5%、返済期間35年、元利均等返済 |

| 借り入れ金額 | 3,000万円 |

| 毎月返済額 | 約9万2,000円 |

| 3年後の残高 | 約2,800万円 |

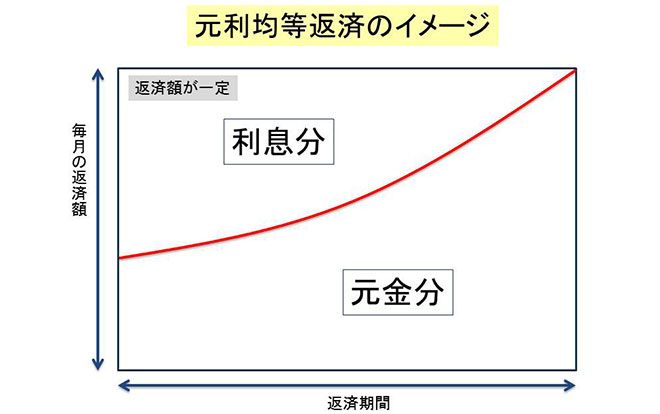

このように、返済開始当初は、どうしても返済額のうち利息の占める割合が多いので、元本はなかなか減りません。そして、「330万円も支払ったのに残高が200万円しか減っていない」という事実を目の当たりにすると、「住宅ローン残高がなかなか減らない。まだまだ残っている」という気持ちになるのではないでしょうか。

3ヶ月から半年に一度は残高を確認しよう

毎月返済をしているのに住宅ローン残高がなかなか減らないと感じてしまうと、返済を続けるのが辛くなってしまうかもしれません。

そのような事態を防ぐためにも、3ヶ月~半年に一度くらいは住宅ローン残高を確認することをおすすめします。ローン残高を把握しておくことで、少しずつでも確実に返済が進んでいることに、意識を向けてみてはいかがでしょうか。ローン残高を意識することで、たとえば家計に余裕があるときに、それまではレジャーなどで消費してしまっていたお金を貯蓄して繰り上げ返済に回すなど、ローン返済に積極的に取り組めるようになる効果もあると私は考えています。

ちなみに、繰り上げ返済をする場合、金融機関によって手数料がかかるところとかからないところがあります。たとえば【フラット35】の場合は、繰り上げ返済手数料がかかりません。インターネットで繰り上げ返済の手続きをする場合は、10万円からできますので、うまく利用してみてはいかがでしょうか。

住宅ローン残高を知るために、返済予定表をチェックしよう

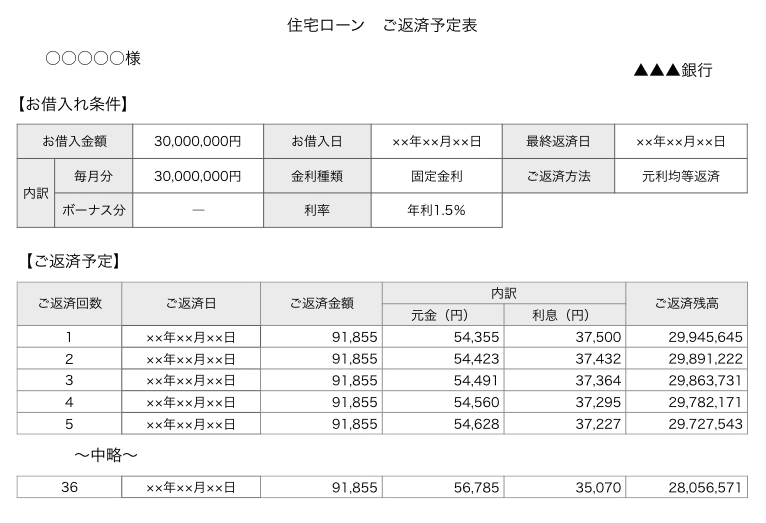

10月に届く住宅ローンの残高証明書以外で残高を確認する方法としては「返済予定表」があります。返済予定表は、借りた後に金融機関から送られてきます。返済予定表は「借入条件」と「返済予定」の2つが記載されています。書式は金融機関ごとに違っていますが、サンプルをあげておきます。

返済予定表に羅列された数字を見ると、数字に抵抗感がある人は苦手意識を持ってしまうかもしれません。ですが、マイホームと家計を見つめる大切な書類です。すべての数字を見る必要はありませんから、ポイントになるところだけ見てください。

借り入れ条件については、次の表に挙げたポイントを確認しておきましょう。

【借り入れ条件の確認ポイント】

| 記載事項 | 内容 |

| 借入金額・借入日 | 最初にいつ、いくら借りたかが記載されている |

| 返済期限 | 繰り上げ返済をしなかった場合に、支払いの最終日はいつかが記載されている |

| 返済方式 | 元利均等払いか、元金均等払いかが記載されている |

| 利率・金利タイプ | 現在の金利と変動金利か固定金利かが記載されている |

次に返済予定表の部分です。ここだけ見ていただきたいというポイントを3つあげると、「返済日(返済回数)」「元金部分」「返済残高」になります。

返済予定表を見れば、返済日ごとに、その時点での返済残高が確認できます。冒頭であげた例でいえば、3年後、つまり36回目の返済残高を見てみると約2,800万円ということがわかります。

また元金部分を見ていただくと、当初は返済金額に占める元金の割合が小さいのですが、返済が進むに連れて元金部分の金額が増えていくことがおわかりいただけると思います(元利均等返済の場合)。

実は、これが早期に繰り上げ返済を行うと利息削減効果が高いといわれる理由です。つまり、返済回数が早い内に繰り上げ返済をすると、返済当初はなかなか減らない元金を一気に減らすことができるので、高い利息削減効果を得ることができるのです。

ただし、返済を急ぐあまりに、繰り上げ返済が生活の中心になってしまい、日常生活に潤いがなくなってしまうのは本末転倒です。また、手元にある程度の現金を残しておかないと、なにか不測の事態で現金が必用になったときに困ってしまいます。

繰り上げ返済については、資金計画を立てるときから計画しておくことが理想ですが、当初から計画していなくても、家計の状況を踏まえ、無理のない金額にとどめておくことが大切です。

年代ごとの住宅ローン残高は平均どれくらい?

ここで、年代ごとの住宅ローン残高がどれくらいなのかを見ておきましょう。家計の状況は、それぞれのご家庭によって事情が違うので一概にはいえないのですが、総務省の「家計調査報告書(貯蓄・負債編・2017年)」で、「住宅・土地のための負債」が年代別にまとめられていますのでご紹介します。

【年代別の住宅・土地のための負債額】

| 年代 | 住宅・土地のための負債 |

| 40歳未満 | 1,057万円 |

| 40~49歳 | 988万円 |

| 50~59歳 | 540万円 |

| 60歳以上 | 162万円 |

出所:Ⅲ 世帯属性別にみた貯蓄・負債の状況:総務省統計局

もしかしたら、思っていたよりも少ないと感じた人もいるかもしれませんが、これはあくまでも平均値です。ひとつの参考値として考えてください。

ここでお伝えしておきたいことは、40歳未満や40代、50代と比べて、60歳以上の残高が大きく減っていることです。定年退職を迎えるまでに住宅ローンを完済している人や、退職金などの一時金で繰り上げ返済をすることで、年金生活に入る前に、住宅ローンを完済、もしくは残高をできるだけ減らしたいと考えている人が多いことがわかります。

無理な繰り上げ返済は禁物ですが、みなさんも、定年退職の前後までには完済するという目標を掲げて、長期的な計画の下、確実に返済を進めていただきたいと思います。繰り上げ返済についても、お金が貯まったから実行するというのではなく、貯蓄をしながら計画的に進めていただきたいところです。

住宅ローン残高が減っていないと感じたら住宅ローンの見直しを

借入当初は、利息の支払いが多いため、住宅ローン残高がなかなか減らないと感じることがあるのはお話した通りです。

ただ、最初に組んだローンの内容次第では、繰り上げ返済を考えるよりも、住宅ローンを借り換えるなど見直しを考えたほうが良いケースもあります。

具体的には、

・借り換えをして金利が1%以上下がる

・ローンの残りの期間が10年以上残っている

・残高が1,000万円以上

といった場合にメリットが出やすいです。

近年、住宅ローン金利は非常に低い水準になっています。たとえば、3,000万円を金利3%、返済期間35年で借りている人の場合、毎月の返済額は11万5,455円、10年経過して残り25年とすると残高は約2,430万円です。このタイミングで、金利1.5%、返済期間25年の住宅ローンに借り換えたとすると、毎月の返済額はいくらになるでしょうか?

答えは9万7,184円です。つまり、毎月1万8,271円、年にすると約22万円は支出を減らせるのです。転職直後の借り換えなど見直しがしにくい場合もありますが、高めの金利で借りている人は、見直しを検討してみてはいかがでしょうか。

【35年借り入れ返済例】

| 住宅ローン借り入れ条件 | 金利3%、返済期間35年、元利均等返済 |

| 借り入れ金額 | 3,000万円 |

| 毎月返済額 | 11万5,455円 |

| 10年後の残高(残り25年) | 約2,430万円 |

【借り入れから10年後の借り換え返済例】

| 住宅ローン借り入れ条件 | 金利1.5%、返済期間25年、元利均等返済 |

| 毎月返済額 | 9万7,184円 |

| (※毎月1万8,271円、年にすると約22万円は支出を減らせる) | |

まとめ

現在の金利水準が、これ以上は下がりにくいところまで下がっていることを考えると、ここからさらに金利が下がる可能性よりも、逆に上がる可能性のほうが高いといえるでしょう。そのため、もし変動金利型の住宅ローンを借りている場合には、将来の金利上昇リスクに備えて、長期固定金利の住宅ローンへの借り換えを検討してみることも、選択肢の1つとしておすすめします。

借りた後も残高や金利動向をチェックして、なるべく早く完済するために、最適な方法で上手に住宅ローンの返済をしていきましょう。

【相談無料】住宅ローンの相談は/国内最大手ARUHIは全国に店舗展開中>>

▼最新金利で「現在の年収からの借り入れ可能額」や「借り換えメリット」を無料試算>>

(最終更新日:2021.02.17)