Q. これまで貯蓄についてあまり考えてきませんでしたが、今後、結婚、子育て、マイホーム購入と、大きなお金がかかるようになります。本格的に貯蓄を始めたいのですが、ライフステージから考えて貯蓄しやすい時期というのはあるのでしょうか。(20代/独身男性)

Q. これまで貯蓄についてあまり考えてきませんでしたが、今後、結婚、子育て、マイホーム購入と、大きなお金がかかるようになります。本格的に貯蓄を始めたいのですが、ライフステージから考えて貯蓄しやすい時期というのはあるのでしょうか。(20代/独身男性)

貯蓄をするには目的が必要

ファイナンシャル・プランナーである私のところには、いろいろな人が家計やライフプランなどの相談にいらっしゃいます。中には、結婚を控えたカップルが、将来のライフプランについてアドバイスを求めに来ることもあります。

そんな時によくお話をするのが、「貯蓄・貯金のやり方」についてです。

貯蓄のスタート前にしっかりと目的を設定する

貯蓄をする上で大切なのは、その目的を決めることです。ただ漠然と「毎月2万円ずつ貯める」と決めて貯蓄を始めても、貯めたお金を何に使うのか、その目的がないとうまくいかないことがよくあります。たとえば、たまたま目に入ったバッグや腕時計といった贅沢品が欲しくなってしまい、衝動買いをして貯蓄がなくなってしまうこともあります。貯蓄したお金を何に使うのかという目的がないので、衝動買いをしてしまうのです。

そうならないために、まずは結婚式や新婚旅行の費用を貯めるのもいいでしょう。また、パートナーと2人で話し合って、生涯のライフプランを決めてもいいでしょう。

たとえば、

・何年後に住宅を購入するのか

・子どもは何年後に何人ほしいのか

・子どもの教育費にはどれくらいのお金をかけるのか

・何歳まで働きたいのか

・取りたい資格や身に付けたい技術はあるか

・退職後の収入をどう確保するか、いくらくらいの収入がほしいのか

といったことがあげられます。

そして、具体的な目的を決めて、その目的ごとに必要な貯蓄額と貯蓄する期間を設定します。こうした人生における貯蓄計画を立てておくだけでも、お金の使い方や実際に貯蓄できる額は大きく変わってくるはずです。

貯蓄計画がうまくいかなくなってきたときは…

ただし、実際に生活を始めると、当初の計画通りにはいかないことが出てきます。たとえば、マイホームを持てば、住宅ローンの毎月の返済額の他に、固定資産税や家の修繕費などの負担がかかります。住宅ローンの返済額が、マイホーム購入前に住んでいた賃貸住宅と家賃と同額であっても、トータルでの負担は大きくなるのです。また、将来の保障を考えて保険に入る必要も出てくるでしょう。子どもが生まれれば、教育費(ここでは学校教育費や学習費など子どもの教育にかかる費用全般を指します)の貯蓄も考えなければなりません。そして、子どもの成長とともに、生活費や教育費の負担が大きくなり、家計支出に占めるウェートは高くなります。

そこで、こうした家計の変化を受けて貯蓄計画を修正していく必要があります。年に1回でもいいので、定期的に家計収支を見直して、目標額や貯蓄額の見直しをしましょう。

また、たとえば転職をした、子どもが進学したなど、自分や家族のターニングポイントを向かえた時や、リーマンショックが起きたときのように経済市場に大幅な変化が生じた時にも貯蓄計画の見直しと修正が必要になります。

人生の三大貯蓄時期とは?

次に、貯蓄をしやすい時期についても知っておきましょう。一般的に、結婚したあとの三大貯蓄時期といわれているのが次の3つの時期です。

[1]結婚後、子どもが生まれるまで

[2]子どもが中学に入学するまで

[3]子どもの独立後、定年退職するまで

この時期を意識しておいて、いまのうちに貯蓄する習慣をつけておくことも大切です。

ただし、この後、改めてお話ししますが、この三大貯蓄時期が誰にとっても貯蓄しやすい時期というわけではありません。貯蓄しやすい時期は、家族構成や教育方針などによって各家庭で違ってきますので、それがいつかは一概には言えないのです。

教育資金はどれくらい必要なの?

目的を持って貯蓄をするにしても、その目的のためにいくら貯めたらいいのかがわからないと具体的な貯蓄方法や貯蓄の目標額が決まりません。

人生の三大資金といえば、住宅資金、教育資金、老後資金の3つですが、たとえば学費・教育費にどれくらいかかるかご存知でしょうか。学費・教育費の目安を下記の表にまとめましたので、参考にしてください。

<幼稚園~高校までの学費・教育費の目安>

| 公立 | 私立 | |

| 幼稚園 | 66万6,000円 | 154万6,000円 |

| 小学校 | 193万2,000円 | 941万円 |

| 中学校 | 144万6,000円 | 422万2,000円 |

| 高校 | 123万円 | 315万8,000円 |

<大学の学費・教育費の目安>※在学期間中(初年度納付金などを含む)

| 国公立 | 自宅 | 547万円 |

| 自宅外 | 857万円 | |

| 私立文系 | 自宅 | 547万円 |

| 自宅外 | 857万円 | |

| 私立理系 | 自宅 | 905万円 |

| 自宅外 | 1,112万円 | |

| 国公立医学系 | 自宅 | 792万円 |

| 自宅外 | 1,221万円 | |

| 私立医学系 | 自宅 | 2,974万円 |

| 自宅外 | 3,719万円 |

※文部科学省の平成26年度「子どもの学習費調査」、平成26年度「私立高等学校授業料等の調査結果について」、独立行政法人日本学生支援機構「平成24年度学生生活調査結果」、大学生協「2015年度保護者に聞く新入学生調査報告書」などを参考に著者が独自に算出。

ここで重要なのは、子どもにどんな教育を受けさせるかによって学校教育費・学習費の額が変わってくることです。中学受験の進学塾の月謝がいくらなのか、高校や大学の入試直前の塾の講習会にいくらかかるのか、望ましい教育を受けさせるためにどれくらいの費用がかかるのか、事前に確認して貯蓄計画を練ることが必要です。

なお、返還の必要のない給付型の奨学金制度など、今後、教育費に関わるさまざまな制度が創設される可能性もあります。このあたりの動きも注視しておくことが大切です。

老後資金はどれくらいかかる?

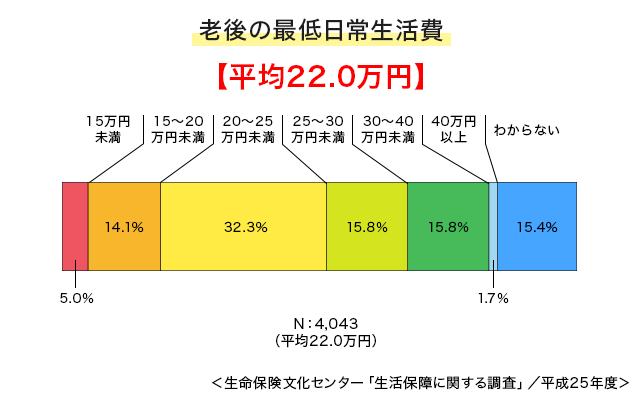

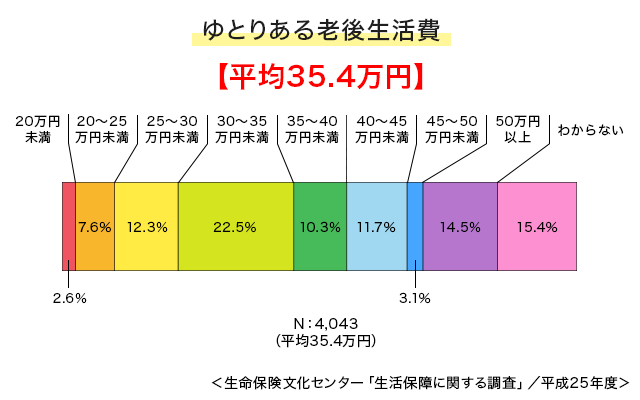

次に老後資金についても見ておきましょう。老後の生活を送るのに、夫婦で毎月の生活費が20万円から35万円程度はかかるといわれています。また、退職時に退職金を含めて3,000万円くらいの貯蓄は必要だと、さまざまな機関から統計数字が発表されています。あくまでも統計ですが、参考にすべき数字となるでしょう。

出所:生命保険文化センター(生活保障に関する調査/平成25年度)

出所:生命保険文化センター(生活保障に関する調査/平成25年度)

統計などを見ると、老後の生活費は現役の頃よりも少なくなるとされているようです。ですが、実際の家計収支を見てみると、必ずしもそうとは言えないと私は考えています。たとえば、老いとともに食費は減っても、医療費、介護費用がかかるようになります、それに物価の上昇を考えてみると、むしろ老後は現役の時代より生活費は増えると考えておいたほうがいいかもしれません。

統計などの数字を参考にしながら、計画通りに貯蓄したとして、その貯蓄額と年金収入だけで老後の生活が送れるのか、シミュレーションしてみましょう。もし、生活費が不足するようであれば、貯蓄計画を見直すなどして、老後の生活資金の不足分を貯蓄しておくことも必要です。

貯蓄しておかないとどうなる?

教育資金と老後資金について見てみましたが、もしもお金が必要な時までに十分な貯蓄ができていなかったらどうなるのでしょうか。

教育費の支払いは、原則、現金で行うものです。つまり、現金がないと、たとえば子どもが私立の学校を希望した時に、その希望を叶えてあげることができません。つまり、子どもの望んだ教育を受けさせることができなくなるかもしれないということです。

その時は教育ローンを借りればいいと思うかもしれません。たしかに、親が現役で働いているうちなら融資を受けることができるかもしれません。ですが、借金をするわけですから、当然、利息を支払わなくてはなりません。家計に余計な支出が発生してしまいます。

老後資金の場合はもっと深刻です。退職後は現役の時と違って、借金をすることも、新たに収入を得ることも難しくなります。そんな中で、老後の生活費が不足してしまったらどうなるのでしょうか。年金以外の収入を得るのは難しいわけですから、最悪の場合は家計が破綻してしまいます。

貯蓄すべきタイミングとは?

貯蓄の重要性は十分にご理解いただけたかと思いますが、貯蓄をする習慣がないと、貯蓄を始めようと思ってもすぐにはできないものです。そこでおすすめしたいのが、どんな小さな目的でもいいので、まずは目的を持った貯蓄をする習慣をつけることです。

こうしたお話をすると、「いつから始めればいいですか?」と聞かれることがありますが、私はいつも「今すぐに始めてください」とお答えしています。

もしも今現在、貯蓄をしていないのであれば、貯蓄を始めるタイミングは「今」です。今すぐ、目的と期間を決めて貯蓄を始めましょう。

余談になりますが、私のところに相談にいらっしゃるお客さまをみていると、親が貯蓄をする習慣を持っていると、知らず知らずのうちに子どもたちにも貯蓄・貯金をする習慣が伝承されます。

しっかりと目的を持った貯蓄をする習慣を身につけ、ご家族で豊かな人生をお送りいただきたいと思います。

(最終更新日:2019.10.05)