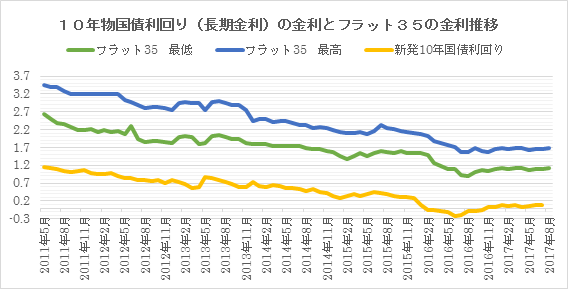

マイナス金利政策が導入されてから約1年半、当初マイナス圏で推移していた長期金利は現在、プラス圏で推移しています。それに伴い、最低金利が1%を切る水準まで低下していた【フラット35】の金利も昨年からみると若干ではあるものの上昇傾向にあると言えます。今回は長期金利と住宅ローン金利の気になる関係を見てみます。

固定金利は長期金利の動きに連動する

住宅ローンを選ぶうえで金利はとても重要です。借入額が大きく、返済期間も長い住宅ローンは、ちょっとした金利の差が返済額の大きな差につながります。まずは住宅ローンの金利がどのように決まるのか、その基礎知識を知っておきましょう。

「変動金利(半年型)」は短期プライムレートを基準にして決められています。短期プライムレートとは、金融機関が企業に1年以内の融資を行うときの最優遇金利のことで、市中の短期金利に影響を及ぼす日銀の政策金利に連動しています。この政策金利が無担保コールレート(オーバーナイト物)です。

一方、「固定金利期間選択型」と【フラット35】に代表される「全期間固定金利型」は長期金利の動きに影響を受けます。長期金利とは満期までの期間が1年超の債券などに用いられる金利で、代表的なものは10年国債利回りです。つまり【フラット35】や固定金利期間選択型などの固定金利は10年物国債利回りをもとに決められるのです。国債の利回りは、国債の価格によって決まります。国債価格が上がると利回りは下がり、国債価格が下がると利回りは上がりますが、それに連動して長期金利も変動します。

ただし、金融機関の中には住宅ローン金利を独自に決定しており、マーケット金利に連動しないタイプのものもあります。

長期金利は何によって変動する?

長期金利が変動する原因はさまざまあります。まずひとつには将来への「期待感」です。例えば、将来、景気が良くなるかもしれないという「期待感」が高まれば、実際に景気が回復していなくても長期資金需要が高まって長期金利が上昇します。過去の例でみると、アベノミクス相場では色々な経済政策が実行されることで景気回復への期待感が高まり、実際に株価も金利も上昇しました。

そしてもちろん、日銀の金融政策にも影響を受けます。たとえば、日銀は国債買い入れなど量的緩和政策により長期金利を引き下げています。マイナス金利政策導入によって、長期金利である10年国債利回りがマイナスとなりましたが、その後2016年9月に導入された「長短金利操作付き量的・質的金融緩和」の導入によっても長期金利は変動しました。

「長短金利操作付き量的・質的金融緩和」いうのは、それまで行われていた金融緩和政策に若干の修正をかけるという観点から導入された仕組みで、簡単にいうと「今までマイナスで推移していた長期金利を0%で推移するように誘導する」という内容であり、この政策導入以降には実際に長期金利は上昇、現在は0%に近いプラス圏で推移していることがわかります(長期金利推移参照)。

<長期金利推移> 2016年8月~2017年8月

※日本相互証券株式会社 新発10年国債(終値)より

※日本相互証券株式会社 新発10年国債(終値)より

先ほど、【フラット35】や固定金利期間選択型などの固定金利は10年物国債利回りをもとに決められると言いましたが、長期金利の推移と【フラット35】の金利推移を比較してみると(下図参照)実際に長期金利の動きにほぼ連動していることがわかります。ちなみに、月の中旬くらいの長期金利が翌月の【フラット35】の金利に反映される傾向があります。

出所)長期金利:日本相互証券株式会社 新発10年国債(終値)より筆者が作成/【フラット35】:住宅金融支援機構HPより筆者が作成

今後の金利見通しは?

まず、変動金利(半年型)から見ていきましょう。民間銀行の主力商品である変動金利型の住宅ローンを借りる場合、金利上昇のリスクが気になるところです。変動金利(半年型)の金利は日銀の政策金利に連動します。今後の日銀の金融政策については、すでに2017年6月の日銀政策会議で現状政策の継続が決定されており、さらに、物価上昇率に依然として勢いがないこと、マイナス金利のさらなる拡大は銀行、投資家、消費者など多くの市場関係者から歓迎されていないことなどから、しばらくは日銀の政策金利には動きがないものと考えられます。

変動金利型の金利の基準となる市中の短期金利は、2008年に導入されている日銀のゼロ金利政策の影響ですでにほぼ0%で、金融政策による変動金利への影響は限られることも踏まえると、「銀行の住宅ローン獲得競争による金利優遇」を抜きにすると変動金利(半年型)の金利は当面は現状維持が予想されます。

一方、、長期金利はどうでしょうか。固定金利期間選択型であれば固定期間、全期間固定金利型であれば完済まで金利の変動がないことがメリットですが、長期固定金利の指標である長期金利の見通しを予想するのは非常に難しいといえます。というのも長期金利の動向は日銀の金融政策だけでなく、海外からの金利上昇圧力も大きく影響を受けるためです。実際に2016年11月の米国大統領選でトランプ大統領が勝利した際には、トランプ大統領の積極財政路線を背景に成長期待や財政赤字への警戒から米金利が大幅に上昇、結果として日本も含めた各国の長期金利も上昇しています(長期金利推移参照)。今後はトランプ大統領のインフラ投資や大幅な企業減税などを柱とする景気刺激策などの実現性、経済指標結果などが米国金利の行方を考えるうえでのひとつの焦点といえます。

また、これまで米国・欧州各国は金融緩和政策を継続してきましたが、米国では利上げが開始され資産縮小早期開始の憶測も浮上、欧州も現状では金融政策が据え置かれているものの、ECB(欧州中央銀行)による景気評価が僅かながら前進し物価も底入れしつつあるため、景気動向次第では金融正常化に向けた動きも予想されます。今後は、欧米との金融政策の方向性の相違から景気低迷が続く日本だけが金融緩和政策を継続することになりかねず、どこまで低金利政策を維持できるかも焦点といえるでしょう。もちろん、固定金利の指標である10年物国債利回りは現状の政策では0%程度に固定されているため大幅に長期金利が上昇する可能性は低いですが、各国の金利情勢を受けて長期金利が変動することも考えられ、将来的には実態に合わせて目標金利が引き上げられる可能性も視野に入れておく必要があるかもしれません。

なお、ここしばらくは「長期金利が0%程度で推移するように誘導」するわけですから、外部要因による多少の上下変動があっても、住宅ローン金利が大きく動きにくい環境が続くことが予想されます。ますます、金融機関による金利差が小さくなることも考えられるので、金利だけでなく、繰り上げ返済の方法やコスト、保障などの付帯サービスなど金利以外の商品性も含めた総合的な観点での住宅ローン選びが重要といえるでしょう。

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国に店舗を展開中