日々お客様の住宅購入の予算診断を行っていると、多くの方から「今の家賃と同じくらいのローンの返済額が希望です」と言われることが多いです。例えば、今の家賃が10万円の場合、住宅ローンの返済額が毎月10万円なら問題なく返済可能なのでしょうか?誰もが陥りがちな「今の家賃」と「住宅ローンの返済額」の関係を、購入時の資金計画とともに考えてみましょう。そして、長い人生の中でローン破たんしないために、自分にとって適正な返済額をどう決めればいいか、考えてみましょう。

住宅購入の予算の考え方

まずは住宅購入時に一番はじめにやっておきたい「予算の立て方」について確認しておきましょう。

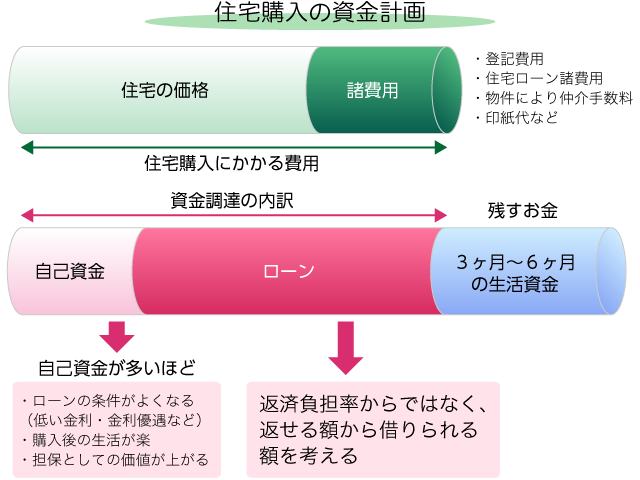

住宅購入時にはチラシやパンフレットに出ている住宅の価格以外に様々な諸費用がかかります。たとえば新築マンションを購入する場合、ローンを借りるための諸費用として手数料や保証料、抵当権を設定するための費用、印紙代などかかかります。また、マンションの契約をすると将来の修繕積立金を一部まとめて払ったり、登記の費用や火災保険の保険料、契約書の印紙代を払ったりと、一定の費用が掛かります。引っ越し代など新生活の準備を含めればマンション価格の5%~8%程度の諸費用を準備する必要があります。

諸費用を含めた住宅購入のためのお金は、大きく「自己資金」と「住宅ローン」で準備します。しかし、住宅購入後の預貯金がなくなってしまっては、せっかくの新しい家に引っ越しても安心して暮らせません。理想的には購入直後に3~6ヶ月分の生活費が残る資金計画を立てましょう。こうした万一の備えとして家計の防波堤となるお金を「生活予備費」といいます。万一の備えなので、現金や預金などで用意して、いつでもすぐに使えるようにしておくことが大切です。

家賃と同じ返済額で大丈夫?

住宅購入の資金計画で、自分で準備できる預貯金と、残しておくべき生活費はおよその見当がつくものの、自分はいくらの住宅ローンを借りられるのかはわかりにくいものです。

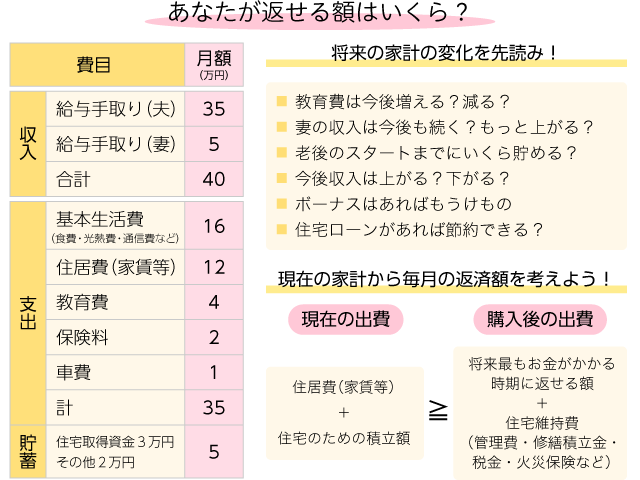

住宅ローンの審査では、各金融機関ごとに返済負担率(年収に占める年間返済額の割合)の基準が決められています。ですが、実際に借りられる額を考える際には、返済負担率の基準にしたがった借入可能額ではなく、無理なく返済できる額から借りられる額を考えるべきです。とはいえ、「月々返せる額から逆算して借りられる額を決めましょう」と言われても、自分が一体いくら返していけるのか、実際にはよくわかりません。そのため「今の家賃と同じくらいならなんとかやっていけるのでは?」と多くの人が考えるのだと思います。

しかし、賃貸からマイホームに引っ越すと、賃貸ではかからなかった固定資産税や都市計画税といった税金や建物の火災保険や地震保険の他、修繕費などもかかるようになります。マンションの場合には、管理費もかかってきます。また、将来的には水回りなどの設備の交換や一戸建てであれば壁や屋根の補修や塗り替えなど大きなリフォーム代もかかってきます。こうしたお金を毎月コツコツと積み立てておかないと、将来的に自分の大事な自宅の資産価値を大きく下げて、長期間住み続けることができなくなる場合もあります。ちなみに、民間の住宅ローンを借りる場合には、基本的に団体信用生命保険に加入する必要がありますが、団体信用生命保険料は金融機関が負担するのが一般的なので特に支出が増えることはありません(【フラット35】で機構団信に加入する場合には、金利が上乗せされます)。

こうした費用負担をまかなうため、購入後は住宅ローンの返済以外に貯蓄もしていかなければなりません。具体的には、月々2~3万円は家のためのお金を積み立てておくことが必要です。もし今の家賃が10万円なら少なくとも2万円は家を維持するための費用として予算を取っておきましょう。家賃並みの返済ということであれば、住宅ローンの月々の返済額は8万円です。

月々の返済額はライフステージからも考える

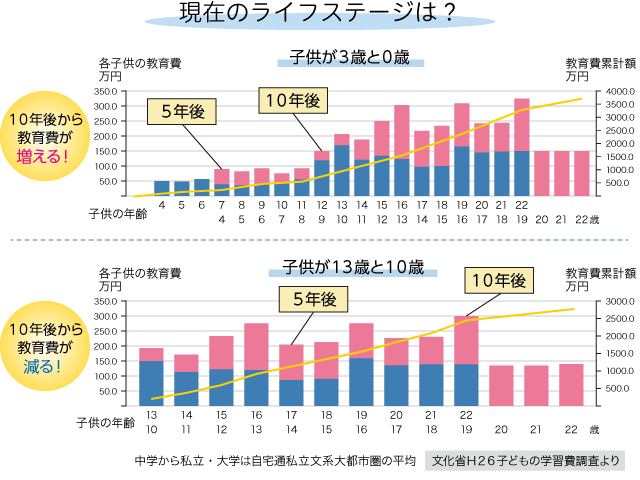

また、現在の家賃と同程度の返済額でいいかどうかは、今後のライフプランによっても変わってきます。10年後、20年後の家族の生活を想像して、収入や支出は増えるのか減るのか考えてみましょう。

たとえば、結婚してお子さんが生まれたばかりだと、10年後、20年後には今よりも教育費の負担が非常に重くなります。順調に収入が増えればいいのですが、会社の状況や年齢によっては大きく収入が増えない場合もあります。今の家計から収入が増えなくても、子どもの教育費のピークを乗り越えられる返済額なのか、また教育費を貯めながら返せる返済額なのかも考える必要があります。

また、特に会社員の場合、収入面ではボーナスの安定性もしっかりと確認しましょう。住宅ローンは一般的に借入額の50%までボーナス払いが可能です。ボーナス払いとは、ボーナスが支給される月だけ返済額を増やし、そのかわりに毎月の返済額を抑える返済方法です。しかし、業績によってボーナスが大きく変わる場合は、ボーナスを当てにした返済計画を立てるとローン破たんにもなりかねません。

なぜなら、ボーナスが極端に減ってしまってボーナス払いが滞ってしまうと、1回の返済額が大きいため、延滞を解消することが非常に難しくなってしまうのです。

たとえば、月々の返済額5万円、ボーナス返済20万円だったとしましょう。月々の返済額を1回延滞すると5万円ですが、ボーナスで延滞すると20万円の支払いが滞ってしまいます。次の月に月々の返済額だけでも支払っておこうと思っても、ボーナスの延滞分がなくなってからでないと、月々の返済はできません。ボーナス払い1回で4ヶ月分を延滞したのと同じ金額になってしまいます。4ヶ月分の延滞を解消するのはなかなか大変です。ボーナス分の支払いができないことで、長期間延滞が解消されないリスクもあることを知っておきましょう。

変動金利で借りる場合でも予算は全期間固定金利+αで

最後に住宅ローンの返済額のシミュレーションをする時の金利と金利タイプに注意しましょう。マンション販売センターや住宅展示場などでは、変動金利の返済シミュレーションを行うことが多いようです。しかし、変動金利は借り入れ当初の金利は低いかもしれませんが、金利変動のリスクがあります。住宅ローンの返済期間は最長35年間にもなります。その間、ずっと同じ金利で借りられるわけではありません。

たとえば、借り入れの条件について、3,000万円を借入期間35年、元利均等返済で借りるとした場合の返済額を変動金利と全期間固定金利で計算して比較してみましょう。A銀行の2017年7月金利では変動金利0.625%、全期間固定金利1.33%です。変動金利でシミュレーションした場合、月々の返済額は7万9,544円ですが、全期間固定金利1.33%では8万9,377円と約1万円も違ってしまいます。

<A銀行でのシミュレーション比較>※3,000万円を35年返済、元利均等返済

| 変動金利 | 全期間固定金利 | |

| 金利(2017年7月) | 0.625% | 1.33% |

| 月々の返済額 | 7万9,544円 | 8万9,377円 |

| 差額 | - | +9,833円 |

| 金利変動リスク | 有り | 無し |

変動金利は金利が上がった時、繰り上げ返済できる人は借りてもいいかもしれませんが、今返せるからと安易に借りて、お子さんの教育費が大きくかかる時期に金利が上がって月々の返済額も上がってしまっては、ローン破たんにもなりかねません。

予算は必ずゆとりを持って、変動金利で借りる場合でも現在の全期間固定金利+1%程度でシミュレーションを行い、給与の手取り額の25%程度には返済額をおさえておくと安心でしょう。

月々の返済額のまとめ

以上、住宅購入の資金計画から月々に無理なく返済できる額についていろいろと考えたことを整理しておきましょう。

【1】住宅の購入時には物件の価格以外に当初諸費用と購入後の生活費3~6ヶ月分を予算に入れておく

【2】購入後は月々の返済額以外に、賃貸ではかからなかった住宅を維持するための税金や火災保険、地震保険、修繕費などの諸費用がかかる。家賃とローンの返済額を同じ額にしてはいけない

【3】現在のライフステージによって将来の月々に返済できる額が変わる可能性がある。教育費や老後資金を貯めながら返せる返済額を検討する

【4】ボーナスの変動が大きい場合ボーナス返済はせず、月々の手取り額から返済できる金額で予算を立てる

【5】変動金利で月々の返済額をシミュレーションしてはいけない

住宅購入のスタートは資金計画です。購入後も家族が幸せに暮らしていける住宅ローンの返済額をしっかりと考えてみてください。よくわからないという場合には、ファイナンシャル・プランナーなどの専門家に相談してみてはいかがでしょうか。

(最終更新日:2021.04.30)