住宅ローンを選ぶとき、まず迷うのが“金利のタイプ”ではないでしょうか。「変動金利だと将来金利が上がったら返済額が増えてしまう」「でも、金利が上がらず低金利のままだったらお得」などと、考えるほど迷いが深まるでしょう。この記事では固定金利型・変動金利型のメリット・デメリットやそれぞれの金利タイプに向いている人の特徴を解説していきます。どちらを利用するのがよいのか、自分はどちらの金利タイプが向いているのか、考えるにあたって参考にしてみてください。

3つの金利タイプと特徴

金利タイプには3種類あり、それぞれメリット・デメリットがあります。

変動金利型

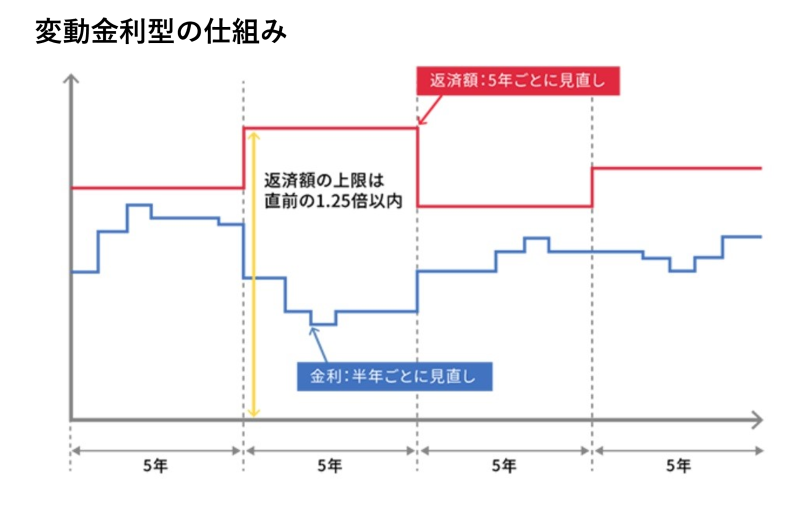

変動金利型は、返済期間中に金利が変動します。金利の見直しは半年ごとに行われますが、金利を反映した返済額の変更は5年ごとに行われるタイプが一般的です。金利見直しごとに返済額が変更されるタイプもあります。

<変動金利型のメリット・デメリット>

借入時の金利が低い

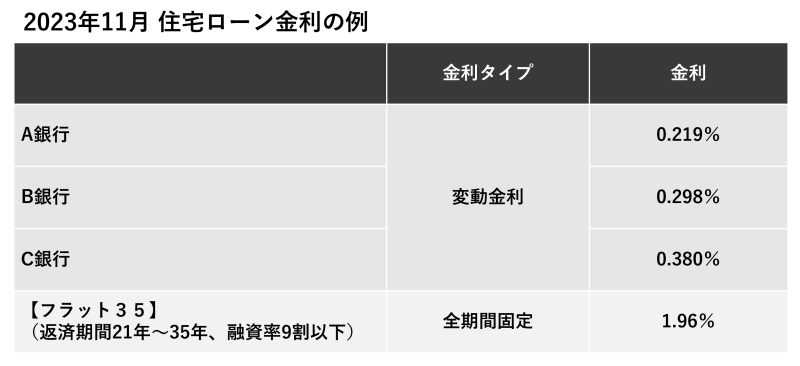

ネット銀行や主要都市銀行など、民間の銀行が扱う住宅ローンの主力商品は変動金利型が中心です。住宅メーカーや不動産会社は、大抵の場合、「変動金利型」の住宅ローンで試算します。なぜなら、「固定金利型」よりも借り入れ当初の適用金利が低いからです(※下図参照)。「今の家賃並の負担でマイホームが手に入りますよ」と返済プランを示して住宅購入を勧めるなら、より低い借入金利である変動金利型で試算したほうが有効ということです。

半年ごとに金利の見直し、金利上昇で総返済額が増える可能性も

変動金利型は、半年ごとに金利が見直されます。試算どおりの「総返済額」には収まらなくなる可能性も高いため、金利が上昇した場合に対応できるかも考えておくことが大切です。また、大幅な金利上昇が起こると、毎月返済額に占める利息の割合が大きくなり、元金の返済がなかなか進まないということも起こり得ます。

柔軟な審査、変動金利ならARUHI 住宅ローン(MG保証)ユアセレクトの詳細はこちら

固定金利型

固定金利型には、「全期間固定金利型」と「固定金利選択型」があります。

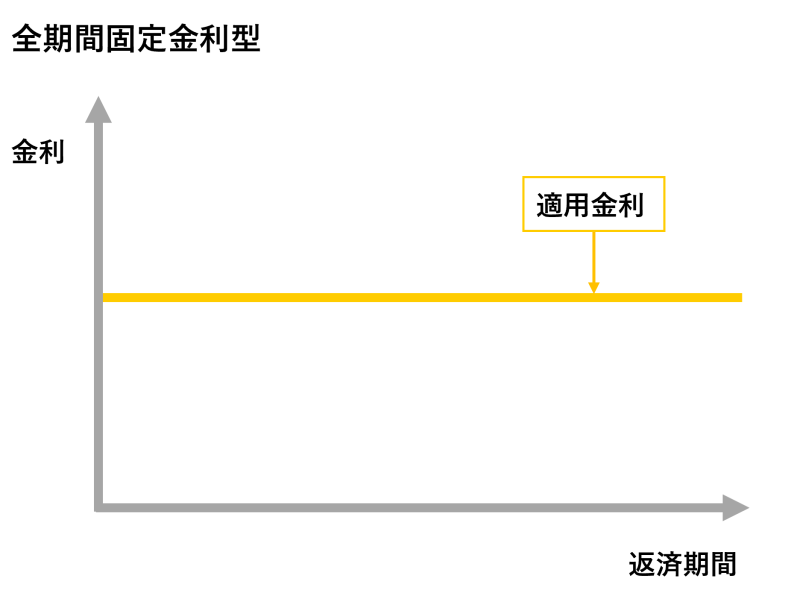

全期間固定金利型は、返済期間中、金利が一定のタイプで毎月返済額は変わりません。【フラット35】が代表的です。

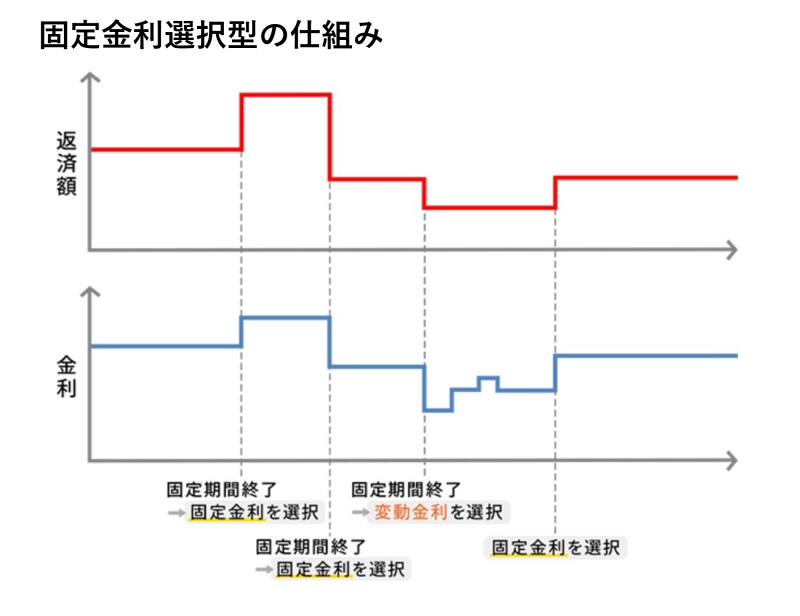

固定金利選択型は、当初3年、5年、10年など一定期間の金利が固定されるタイプです。固定期間終了後は原則として変動金利(半年型)になりますが、再び固定金利を選べる場合もあります。固定金利期間終了後の毎月返済額は、固定金利期間終了時の金利で見直されます。

一般的に、固定期間が長くなるほど適用金利は高くなります。

<固定金利型のメリット・デメリット>

毎月返済額が変わらず、金利上昇の影響を受けない

全期間固定金利型は金利上昇の心配をする必要はなく、返済期間中の毎月返済額は変わりません。つまり、一度、毎月返済額や総返済額を計算してしまえば、住宅ローン完済まで変更されることはないということです。ですから、金利上昇が起きても、返済方法や返済計画を見直す必要はありません。将来の家計プランをたてやすくなります。

変動金利型より金利が高い

変動金利型よりも全期間固定金利型のほうが金利は高くなっていますが、借入期間を短くできるのであれば、固定金利型であっても多少金利を抑えることができます。

頭金なしでも申込可能!ARUHI フラット35+ARUHI フラットαの詳細はこちら

どっちの金利タイプが向いている?

どの金利プランが向いているかは、ライフプランや性格などによって変わります。変動金利、固定金利の金利タイプ別に向いている人の特徴を紹介するので、金利タイプ選びの参考にしてください。

<変動金利型が向いている人>

金利上昇の影響を受けにくい人、返済増額に耐えられる人

変動金利型が向いている人とは、金利上昇のリスクを受け入れられる人、言い換えれば「金利上昇による返済額増に耐えられる人」ということになります。あるいは、借入額が少なくて返済年数が短く、金利上昇する前にローン残高を大きく減らしたり返済を終わらせたりして、「金利上昇の影響を受けにくい人」でしょうか。

住宅ローンの返済期間中に金利が上昇した場合でも、返済が続けられるかどうか、住宅購入後のライフプランを考えておくことが大切です。

金利動向に敏感な人

変動金利型を選ぶなら、金利動向にも敏感でなければなりません。「金利が上昇し始めたら、固定金利型に変更する」という人も多いですが、そもそも「金利が上昇し始めた」ことに気づかなければ、金利タイプの変更もできません。

また、金利が上昇し始めたときには、一般に、変動金利型だけでなく固定金利型の金利も上昇しています。借入時に固定金利型を選んだ場合よりも、高い金利が適用される可能性が高いでしょう。一般に変動金利型よりも、固定金利型のほうが金利は高く設定されています。そのため、金利が上がったからといって、その時点の変動金利よりもさらに高い固定金利に切り替えるのは心理的に抵抗がある場合もあるでしょう。

心配性ではない人

変動金利型は、心配性の方には向きません。「金利が上がったらどうしよう」と長い返済期間中、心配して過ごすのはつらいものです。

<全期間固定金利型が向いている人>

金利変動や金利上昇リスクの不安を持ち続けたくない人

住宅ローンは長期にわたって返済を続けていかなければなりません。何十年もの間、「いつ金利が上がるのか」とずっと不安を抱いていたくない、という人は固定金利型が向いているでしょう。

返済期間が長い人

返済期間が長くなると金利上昇のリスクも高くなります。

返済額の変動に対応できない人

子どもの進学や親の介護などによって支出が増える時期、勤務状況の変化で収入が減少する時期などに毎月返済額が急に増えてしまうと、返済の負担が大きくなります。将来、急に支出が増えると生活が立ち行かなくなる不安がある人や、返済が滞る可能性がある人は、返済額が一定の固定金利型だと家計プランをたてやすくなります。

安心を重視する人

金利上昇しなかった場合に「ずっと低金利だったのだから、変動金利を選べばよかった」と後悔しないかどうか、という心理面も大きなポイントです。「多少は金利負担が重くても、金利上昇の心配なく、安心して返済が続けられてよかった」と思えそうなら、全期間固定金利型の選択が向いていると言えるでしょう。

変動金利・固定金利の「ミックスプラン」の注意点

どうしても金利タイプを選ぶことができない場合には、ミックスプランを選択するという方法もあります。たとえば2,000万円を借りる場合、1,000万円は変動金利型で借りて、残りの1,000万円は固定金利型で借りるといったプランです。

金融機関では「金利上昇時でも返済額の増加がない固定金利型と、借入時の低金利で毎月返済額を抑えることができる変動金利型を組み合わせることで、それぞれのメリットを取り入れられます」といった耳当たりのいい説明をされるので、魅力を感じる人は少なくないことでしょう。

しかし、逆に言えば金利が上昇した場合には固定金利のメリットが半減し、金利が上昇しなかった場合には変動金利のメリットが半減するということでもあります。また、それぞれをどのような割合で借りるかによっても、金利の負担は変わってくるため、専門家にシミュレーションを依頼するなどして慎重に判断することをおすすめします。

金利選択の「正解」が分かるのは、返済終了後

住宅ローンの返済を終えるまでは数十年かかります。その間の金利が実際にどうなるかは、誰にも分かりません。金利が変動するリスクは常にあり、正確に予測することは不可能です。金利タイプ選択の「正解」は、ローン返済が終わるまで分からないのです。

金利タイプの選択は、「正解」をみつけるのではありません。期待した通りに金利が動かなくても、無理なく、ストレスなく返済が続けられるプランを見出す作業です。

金利上昇時まで見越して「変動金利型」にするか、金利上昇を気にせずに返済できる「固定金利型」にするか。この記事の内容を参考に、今と将来のあなたにとって、家計に無理なく、ストレスなく返済を続けられるのはどちらか、検討してみてください。

(最終更新日:2023.11.17)